房地产 爆雷 负债3000亿(裸泳的房地产商)

房地产业紧缩的背景下,裸泳者们也陆续开始“现形”。在被誉为“小南京“的广东省兴宁市,随着裸泳者的暴露,他们背后的掠食者,也一一暴露在阳光下。

2021年10月至今年3月,ST广珠(600382.SH)的三家子公司作为原告,起诉三家房地产企业归还自身及ST广珠借款本息合计近16亿元。

广珠放贷,远远不止这三宗。而放贷的手段,是与房地产企业合作,以共同投资房地产项目的名义进行。ST广珠此前就曾公告,与兴宁市祺盛实业有限公司(下称“祺盛公司”)、兴宁市正和房地产开发有限公司(下称“正和地产”)、梅州佳旺房地产有限公司(下称“佳旺地产”)合作“共同投资”。

记者统计发现,ST广珠及其控股子公司上述六宗借贷,均发生在2016年至2018年间,借出资金不少于24亿元。年息则高达18%。

第一财经记者获得了兴宁市三家房地产企业对ST广珠及其关联公司涉嫌非法经营和证券违法的联名举报信(下称“举报信”)。除上述公开的六桩借贷外,举报信还列举了ST广珠及其子公司、关联公司,向十几企业数十次发放贷款,累计放贷百亿元。

今年6月,河北德融地产公司在网上公开举报绿城中国,称绿城中国通过关联公司“代建代管“沈阳全运村项目,而其代建代管系为寻求放贷和获取利息,质疑绿城中国涉嫌通过关联公司职业放贷。而从举报的相关手法来看,ST广珠的情况,也与之具有相似性。

“共同投资”名义下的放贷

2021年10月份、2022年1月份和3月份,ST广珠先后发布三则涉诉公告,称其控股子公司分别起诉富兴贸易、兴宁市鸿源房地产开发有限公司(下称“鸿源房地产”)、肇庆星越房地产开发有限公司,三者涉案金额总计约15.8亿元。

这三项诉讼分别是:

2021年10月,ST广珠子公司广州阀门有限公司(下称“阀门公司”)起诉富兴贸易,要求偿还借款本息641,636,558.68元,涉房地产项目“经典名城”;

2022年1月,阀门公司起诉肇庆星越房地产开发有限公司,共同合作投资房地产“泰宁华府开发项目”合同纠纷,要求偿还借款本息227,975,272.67元,涉房地产项目“泰宁华府”;

2022年3月,ST广珠全资子公司明珠置地有限公司公司(下称“置地公司”)起诉鸿源房地产,要求偿还借款本息709,929,411.11元,涉房地产项目“鸿贵园”。

根据公告,上述三桩对应的《共同投资合同》签订时间,分别为2016年12月,2016年12月和2018年7月。披露后,引发市场对ST广珠多笔向不特定对象发放贷款的质疑。

6月3日,ST广珠发布澄清公告称,公司自2012年~2015年,通过临时股东大会审议的委托贷款一共有五次,并列明贷款对象和时间,其中三次为向参股公司提供委托贷款。但从披露来看,这五次委托贷款发生的时间、内容,均与上述三家房地产企业的《共同投资合同》无关。

记者对比ST广珠的三则诉讼公告,ST广珠三家子公司与被告方所签协议内容都大同小异:即乙方(被告方)承诺自甲方出资次月起,按月以甲方实际出资额的18%,向甲方(ST广珠方面)分配年度利润。

协议名为共同投资,约定的也是利润分配。但细查这三则公告的诉讼请求内容,ST广珠均以借款、本金,利息等借贷关系中的术语来描述与对方的资金往来。

事实上,广东证监局曾对其中两个项目的“共同投资“性质,有过明确界定。

2018年12月,广东省证监局出具的监管决定书显示,2016年12月至2017年1月期间,ST广珠(含控股子公司)先后与鸿源房地产、富兴贸易、梅州佳旺房地产有限公司(下称:佳旺地产)分别签署共同合作投资合同,拟分期出资合计不超过14. 5亿元,用于支付“鸿贵园”“经典名城”“怡景花园”开发项目的建筑工程款项。

决定书认定,上述共同合作投资合同,ST广珠及其控股子公司不承担投资风险,且每月向合作对象收取固定回报,约定年化投资回报率为18%。上述约定符合民间借贷特征,实质上形成借贷关系,该项业务属于财务资助性质,但该公司未按规定履行股东大会审议程序。

以共同投资的名义进行借贷,还不止上述三家房企。

据ST广珠年报披露,2017年至2018年,置地公司分别与怡景花园项目的开发商佳旺地产、联康城项目的祺盛公司、弘和帝璟项目的正和地产合作,共同合作开发房地产项目。

这三个项目,与上述三个已被诉讼项目类似,都是ST广珠控股子公司以18%的年化回报,与对方签订共同投资协议。根据披露,ST广珠及其控股子公司这六个项目的投资款,合计不超过人民币27.28亿元。

后三个项目公司,因与广东明珠达成和解,由借款方以项目配套车位使用费、车位权益,房产或商铺抵债。而前述三个项目因未达成和解,ST广珠对他们提起诉讼。

约定借款5亿,还了近10亿仍还欠6亿?

在上述三项已经提起的诉讼中,目前唯一已经判决的,是阀门公司起诉富兴贸易。

梅州中院判决,富兴贸易须偿还阀门公司本金5.55亿、利息3612万元。

记者获得的判决书显示,2016年12月,阀门公司与富兴贸易签订共同投资合同,合作开发兴宁寺纺织路88号的经典名城项目。前者向后者出资额不超过5.6亿元。富兴贸易以年分配率18%的标准,每月19日分配给原告利润。

按照双方合同约定,阀门公司出资额不超过5.6亿元。但一审判决书认定,原告向被告支付的投资款合计达11.94亿元。远远超出了合同约定的金额。

一审法院查明,2016年12月19日至2021年3月22日,原告阀门公司陆续支付款项11.94亿元,富兴贸易已返还金额9.74亿元,原被告双方对这两个数字均无异议。

从表面上看,借、还的差额,只有2个多亿,但阀门公司的起诉金额,却达到了6亿多元。这种差异是如何产生的?

阀门公司认为,富兴贸易已经支付的9.71亿元中,包括利息3.38亿元、本金6.37亿元。因此认定富兴贸易仍欠本金5.57亿元。阀门公司还认为,富兴贸易仍有9300余万元利息未付。据此测算,不到12亿元的借款本金,借款方需要支付的利息就达到4.31亿元。

富兴贸易实际控制人徐毅坚,对此并不认可。“经典名城一期的建安成本1.4亿元,销售收入是3个亿,全部被当作利息支付完,完了我还倒欠他6个多亿。”

然而,作为借款方,对实际借款金额与合同约定金额的巨大差异,富兴贸易又为何浑然不觉?

徐毅坚向记者表示,“主要是他们设计了资金的流转,并控制了我们的财务,资金不受我们控制,到了算账的时候,我们也不知道会有这么大的额度和差异。”

“阀门公司在放款前要求与公司进行账户共管,否则就不放钱进来。之后公司的财务章被对方控制。“徐毅坚告诉记者,实际上整个财务都被他控制了,款项进来、划出,哪些还利息,哪些还本金,都由对方掌握。”

广东鸿源集团有限公司(下称:鸿源集团)提供的材料也诉称,鸿源房地产被ST广珠子公司要求签订账户共同监管协议,鸿源房地产的合同章受各出借方监管,银行账户印鉴预留各出借方指定人员的私章,并受其监管,银行账户的网银U盾也由各出借方控制,鸿源房地产仅能在维持日常经营需要时向各出借方提出办理联签手续后予以支付。

而在一审中,阀门公司出具的证据证明,富兴贸易多次向阀门公司提出借款申请。

“因为财务章在对方手上,所以请款函他们可以随意制作。而且,包括我们担保人跟他们签担保合同的时候,什么股东会决议这类的东西都是他起草完毕,然后我们来签署,就是说,一切都在对方的掌控之中“。徐毅坚说。

徐毅坚向记者展示的富兴贸易资金穿透明细表显示,部分款项由阀门公司流入,最终又流入了与阀门公司关联和第三方公司。有些款项进来当天便又汇了出去。

以2016年12月19日至12月26日期间的银行流水为例,12月19日至22日,富兴贸易累计收到4.153亿元投资款,仅4天后,其中的1.1亿元便退回了富兴贸易。

记者致电ST广珠实际控制人张坚力,但电话未能接通。徐毅坚告诉记者,自2020年疫情以来,便与张坚力便失去了联络。“都是跟他手下的人谈的。”

鸿源房地产与广珠,到底谁欠谁?

鸿源集团实控人何全君之子何柏东告诉记者,鸿源集团及其下属公司鸿源房地产,已对ST广珠及张坚立,向公关部门提起刑事控告。

民事方面,ST广珠诉鸿源房地产后,后者又提出了反诉。

ST广珠2022年3月24日公告称,置地公司已向法院起诉,请求判决宏源房地产向置地公司偿还本金5.89亿余元,并支付借款利息9385万余元。

随后,鸿源房地产对置地公司提出反诉。4月16日,ST广珠公告,鸿源房地产对置地公司提出了反诉。但ST广珠公告中却未披露鸿源房地产在反诉中,要求ST广珠返还2.14亿超额还款的事项。

据记者获得的反诉状,鸿源房地产称,ST明珠实际出借资金仅为198,483,200.00元,但偿还金额却高达412,468,975.75元,总偿还金额比借出资金还多213,985,775.75元。

那么,到底是谁欠谁的钱?

据鸿源集团提供的证据,2016年11月25日至2018年7月17日,置地公司先后向鸿源房地产出借了11笔资金,总额合计618,500,000.00元,大部分用于偿还ST广珠关联方借给鸿源房地产的资金。

反诉书还举证,上述借款中的四笔、合计金额444,585,000元的资金,于转入当日,即转给了ST明珠的关联方。

鸿源房地产还认为,扣除上述当天进当天出的款项,置地公司实际出借的资金合计198,483,200.00元。自2017年1月5日至2021年3月18日,鸿源房地产已偿还借款本息共412,468,975.75元。远超过反诉原告实际借入的资金。反而是对方倒欠公司213,985,775.75元。

上述四笔款项为何在借出当日就被收回?记者了解到,上次款项系归还ST广珠其他控股子公司或疑似关联方,前期向鸿源房地产提供的借款。而这又涉及到鸿源房地产的四次借贷。

这四笔借款分别是:第一次是2015年2月~2016年2月,向明珠珍珠红酒业有限公司(下称“珍珠红”,系张坚立实际控制的公司,ST广珠持股7.78%)借款29806万元。第二次是2016年4月~2016年11月,向广东佳旺房地产有限公司(下称“广东佳旺”)借款32852.5万元。第三次借款,即为上述诉讼中所提到的借款。第四次借款2017年1月~2018年7月,向珍珠红公司借款2.58亿元。

鸿源公司称,在第一次借款合同约定的26个月合作期尚未届满,珍珠红便要求提前偿还本金及利息。因资金账户被珍珠红监管,资金使用需要珍珠红审批。导致相关房地产项目一直拖延,并无足够利润可以支付,才产生了第二次借款和第三次借款。

而第二次和第三次借款,均被用于归还第一次借款的本息。通过第三次借款,鸿源房地产与珍珠红和广东佳旺结清了本息。

但第三次的借款无法偿还,这就导致又有了第四次借款。

鸿源公司诉称,ST广珠及其关联公司,通过上述即进即出、借本还息、借新还旧等方式,制造银行流水痕迹,逐步垒高了鸿源房地产的借款金额,迫使自己承受高额利息、保证金以及不断累加的借款金额,最终导致鸿源房地产向珍珠红、广东佳旺、置地公司借款4次合计1,503,085,000元,还款合计1,488,315,295.1元(未含每笔资金2%的管理费)。而差额仅为14,769,704.85元

记者致电ST广珠董事长黄丙娣,但对方未有接听电话。记者向公司发去采访函件,亦未收到回复。

鸿源系与广珠系纠纷始末

据记者获得的上述三家公司联名举报信,上述四次借贷,亦有前因后果——前前后后牵扯到整个鸿源系公司与广珠系公司的15次借贷。

根据举报材料,鸿源房地产第四笔借款还不上的“后果”,是按时间先后又发生了七次借款。其中,明珠特色农业有限公司,于2016年6月~2017年9月,又分七次向鸿源集团旗下梅州鸿源生态农业有限公司提供借款9800万元。

广东佳旺矿业集团有限公司(下称“佳旺矿业”)则在2018年9月至2019年12月,分别与鸿源集团签订六次借款合同。合计放贷30238万元。

值得一提的是,佳旺矿业这六份合同,月利率达到了3%。

而上述四次涉及鸿源房地产的借款,又牵扯到另外三笔借贷。据了解,鸿源系公司与广珠系公司的借贷,第一笔发生在2012年,起因是为鸿源系收购广珠系子公司提供资金。

何柏东告诉记者,鸿源集团公司名下的广东鸿源机电股份有限公司,早年在新三板挂牌。“因为体量太小,有人引荐我们去收购张坚力的一家发电设备公司。当时张坚力承诺,可以提供收购资金,并在收购后增资。“何柏东说。

在此情况下,2012年9月、2014年9月,珍珠红、ST广珠作为出借方,分别向鸿源集团发放1.5亿元、2.6亿元,期限均为3年、月息千分之十五,基准利率上浮15%的委托贷款。

鸿源集团称,在上述委托贷款尚未到期的情况下,明珠集团及张坚力便催促提前还款。无奈之下,鸿源集团将名下的鸿源房地产拉了进来。于是,便有了上述鸿源房地产的四次借款,和后续鸿源系公司与ST明珠子公司的七次借款。

据举报信,上述15次放贷,张坚力及其控制的ST广珠及其子公司和关联方,向鸿源集团及其子公司共计放贷2,285,945,000万元,共计收取742,597,525.16元利息。另据ST广珠诉称,鸿源房地产还欠其121429411.11元利息。合计利息达到864,026,936.27元

图片来源:联名举报信

旺朋之谜

徐毅坚及鸿源房地产的反诉材料中,均提到了一家公司——广东旺朋建设集团有限公司(曾用名:恩平市二建集团有限公司,下称“旺朋建设”)。

徐毅坚称,ST广珠要求富兴贸易与张坚力的关联公司旺朋建设,签定承建协议,由后者承建经典名城一期项目,并要求富兴贸易与旺朋建设签订资金计划。

“我这么缺钱,他还要我与旺朋签资金资助计划,但实际钱从旺朋再还回来,再回到明珠。我们建安成本只有1.4亿元,而我们跟旺朋之间的资金过账,就达到5.7亿元。另外我们还需向旺朋给付对方出资额2%的管理费“。

记者从富兴贸易资金穿透表中看到,2016年12月19日至2018年1月19日,富兴贸易分别向旺朋建设合计转账5.27亿元。在此期间,富兴贸易收到了旺朋建设退回的3.98亿元投资款与月度利润。

旺朋建设是ST广珠指定的资金和项目的监管方,鸿源房地产需按照ST广珠投入的每笔资金2%,向旺朋建设支付监管费用。

在公开披露中,ST广珠多次否认与旺朋建设的关系。广东证监局2021年6月问询时,ST广珠仍否认与旺朋建设存在关联关系或其他利益安排。

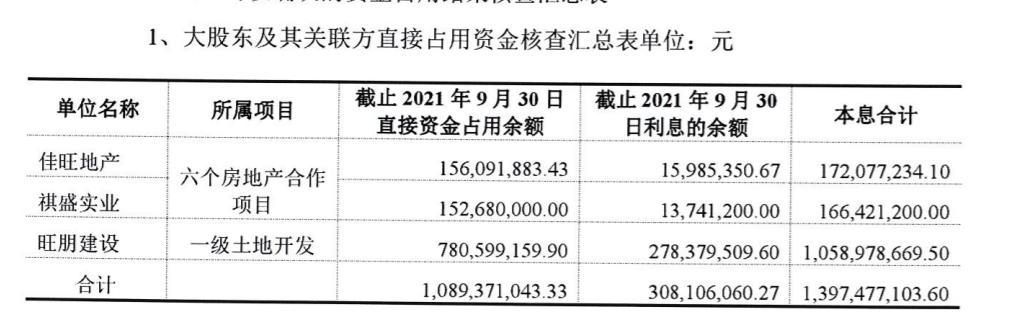

但利安达会计师事务所在2021年12月8日出具的《关联方资金占用情况专项核查报告》中,旺朋建设被列为ST广珠的关联方。

天眼查系统显示,广东明珠集团广州投资有限公司曾在2007持有旺朋建设73.63%股权。另外,ST广珠原董事长彭胜,曾担任旺朋建设少数股东深圳市金安顺商贸有限公司董事长兼总经理。

不过,历史关联之外,旺朋建设目前的股东结构,未显示与ST广珠、张坚力的关联关系。

但ST广珠与旺朋建设诸多合作、资金占用、往来还是令人疑窦重生。

2014年11月,旺朋建设与ST广珠共同投资设立城镇运营公司(下称“城镇公司”),并分别持股5%、76%,另外19%则由兴宁城投公司持有。各方合作在兴宁市南部新城约1.3万亩的土地上进行土地一级开发及部分公共设施建设。同时,旺朋建设还是该土地一级开发项目的施工方。

在利安达会计师事务所之前,华兴会计师事务所(下称“华兴所”)已对ST明珠2020年年报、内部控制报告,分别出具了无法表示意见、否定意见的审计报告。

内部控制被认定存在重大缺陷的一大原因,是ST明珠将巨额资金支付给旺朋建设,缺乏外部支持性资料。

华兴所指出,截至2020年12月底,城镇公司向旺朋建设累计支付了21.58亿元。其中的6.77亿元,已经兴宁市政府所属相关部门及单位审批,另外2.35亿元已在年报截止日前收回,并按7.36%的年利率收取了相应的资金占用费。

华兴所认为,上述支付给旺朋建设,但尚未经兴宁市政府相关部门及单位审批的款项,缺乏外部支持性资料,以证实是否存在属于需要收回,并计提相应资金占用费的情形。上述资金往来业务没有采取相应的资金监管措施,与资金活动相关的财务报告内部控制存在重大缺陷。

图片来源:2020年ST广珠内控审计报告

ST广珠回复上交所2020年年报问询时还提到,城镇公司向旺朋建设支付备料款77498.95万元,支付预付款和工程进度款合计114810.68万元。旺朋建设又将资金拆借给张坚力控制的广东明珠养生山城有限公司(下称:养生山城)及其关联方,累计拆借额18.30亿元。

记者发现,在交易所的反复逼问下,ST明珠变相承认,旺朋建设是张坚力控制的企业。

2021年6月17日,ST广珠二次就2020年资金占用回复上交所问询时,披露了上述土地一级开发项目,存在被张坚力控制的企业占用资金的情形。而根据此前华兴所披露的相关内部控制审计报告,该土地一级开发的主要资金占用方,就是旺朋建设。

ST广珠回复交易所2020年年报的第一次问询时已披露,截至2020年12月底,公司通过土地一级开发的运营公司,向旺朋建设集团累计支付21.58亿元。公司公开承认,其中18.30亿元涉及资金占用。

2021年12月7日,广东证监局对ST广珠、张坚力、张文东、彭胜等出具警示函。此决定书开出的一项原因,即是ST广珠2016年定向增发募集的19.8亿元资金,其中9.76亿元通过旺朋建设流入了张坚力控制的养生山城。

而上述向鸿源集团收取月利率3%的佳旺矿业,则系旺朋建设的大股东。在2020年年报问询函中,上交所也对“佳旺矿业及其关联公司,为何与ST广珠频繁开展业务和资金往来,是否存在关联关系和其他利益安排,其是否为实际控制人张坚立直接或间接控制的企业”发出询问。但ST广珠否认与佳旺矿业存在关联关系。

三家联名举报

上述联名举报信称,ST广珠及其子公司、关联公司,在同一时间段里,放贷对象远远不止上述的鸿源集团、鸿源地产、鸿源机电、鸿源建筑、鸿源生态、云山汽车、富兴贸易、佳旺地产、 祺盛实业、正和地产,还包括兴宁市众益福投资有限公司、广东众益福医药科技有限公司、梅州市通兴油脂有限公司、广东通兴食用油脂有限公司等众多企业。放贷 次数达到数十次,每次放贷金额均在数亿元到十几亿元不 等,累计放贷金额在百亿元以上,而且放贷、获利手段、利率都基本相同。

被河北融德举报后,绿城集团公开声明对方举报内容为杜撰,并称对不实信息已经报警。对于举报涉及绿城中国的操作合法性,资金往来性质、是否涉及职业放贷等,已成为双方争议焦点。但据记者了解,目前法院尚未就此做出判决。

北京世纪律师事务所律师张仁向第一财经记者分析,考虑到可能涉及的放贷次数、放贷对象之多,ST广珠有可能被认定为非法经营。而非法经营涉及的是刑事罪名,那么与该刑事罪名有关的民事项下的合同,当然也应判为无效合同。

广东圣马律师事务所律师田勇对记者表示,根据最高院《关于办理非法放贷刑事案件若干问题的意见》(下称《意见》),未经监管部门批准,或者超范围经营,以营利为目的、经常性地向社会不特定对象发放贷款,扰乱金融市场秩序,情节严重的,依法以非法经营罪定罪处罚。

《意见》第一条规定,违反国家规定,未经监管部门批准,或者超越经营范围,以营利为目的,经常性地向社会不特定对象发放贷款,扰乱金融市场秩序,情节严重的,依照刑法第二百二十五条第(四)项的规定,以非法经营罪定罪处罚。

《意见》指出,前款规定中,“经常性地向社会不特定对象发放贷款”,是指2年内向不特定多人(包括单位和个人)以借款,或其他名义出借资金10次以上。

田勇律师对此解释称:“不特定多人、次数、金额这三点,从立法原意上看,不需同时具备。意见规定明确了‘10次以上’,那显然‘不特定多人’之说即不存在10人之限,而只需要符合多人(比如3人)和10次即可。这两点之外,一般还应考虑金额大、以放贷为主业等因素。”

“如果举报内容属实,ST广珠的‘职业放贷人’身份是可以认定的,尤其是2016年11月至2018年7月,公司子公司向某企业出借11笔共计6.18亿元款项;2016年12月后的同一时间段,公司另一子公司又向另一家企业出借多笔款项,合计数额高达11亿。此行为己严重侵蚀、扰乱了国家金融管理秩序,联系到该公司长期来的利润构成主要是利得类收益的现实,作出肯定的认定是没有问题的。“田勇律师说。

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com