心里就有底了(我如何做到心里有底)

终于加了一个V,这意味着我在今日头条的财经自媒体之路正式开启了。

关于具体用什么形式,在头条合规要求之下怎么去讲,我还没有完全考虑清楚,暂时属于骑驴找马,走一步看一步。但是我有必要先讲一下市场情绪值,这是一个我自己设计的技术指标,在以后的文章中我会经常提及,所以有必要先说明一下。

去年国庆一直在家啃书

如果有读过我之前写过的文章《交易A股,我为何选择做中长线》,应该知道我所使用的三类技术分析理论,传统技术分析、大比例黄金分割以及缠论。基本上,这些方法对我而言,把股票做盈利是够用的。但是,伴随着资金量的增加,我开始思考中大资金该如何做到稳定盈利?正好,去年国庆小长假闲来无事,买了数本关于量化交易的书,这才开始了我对于量化交易的研究。

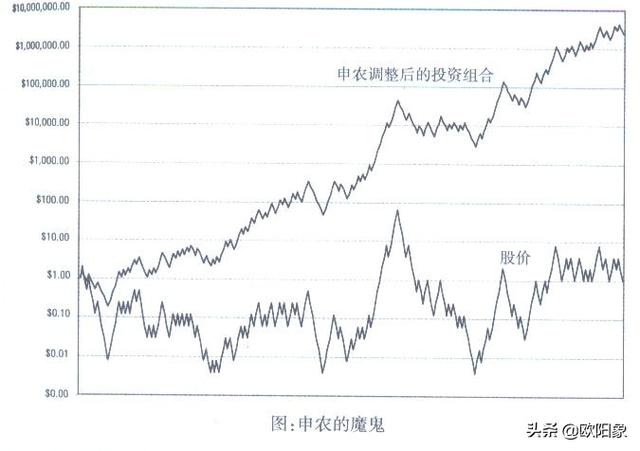

克劳德·香农

说到这里,不得不提一个人,美国著名的数学家、信息论的创始人,香农。在人类历史上,能称为天才的人或许并不少,但是香农绝对是集美貌与才华于一身的超级天才,他获得过富兰克林奖章、美国工业电子工程协会凯莱奖、美国全国科学研究合作奖、莱伯曼纪念奖、美国电机和电子工程协会荣誉奖章、美国技术协会哈维奖、比利时皇家科学院、荷兰皇家艺术科学院院士、牛津大学等众多高等学府的荣誉博士、美国科学院院士、美国工程院院士……荣誉多到如果我不照着念肯定是记不住的。香农是一个玩心很重的人,他涉足过赌博纯粹是为了验证自己的方法。后来他的妻子发现他很多钱都闲置在银行,于是建议他投资债券或者股票,结果一发不可收拾。他买了上百本的经济和投资书籍,塞满了三个书架。他试图发现股市随机游走的统计学结构,以及信息论可以帮忙解释股票的涨跌。但是最终,香农得出的结论是股票走势是无法预测的,他也放弃了图表技术流。然而20世纪50年代到1986年,香农的股票投资组合收益率约为28%,这超越了巴菲特的收益他是如何做到的呢?作为一个数学家,虽然看似不务正业,但是能够获利还是有很多人对其交易方式感兴趣的,而本身就淡泊名利的香农也开诚布公的为人们说明了他的方法:在任何一个价位,用资金的 50% 买入资产作为起始仓位,当价格上涨一定幅度就卖出一部分仓位套现,当价格下跌一定幅度就买入一部分仓位补仓,始终保持仓位和现金的比例始终为1:1。

香农提供的模拟交易图

这么一个简单方法之所以奏效,首先他符合股市中高抛低吸的价差原则,永远是在做正向价差,每次卖出都是获利的筹码。其次,风险极大的降低,排除股票的退市风险,资金几乎永远不可能清零。说到这里,我没有提及香农的大思路其实是买入持有策略,平衡只是其中的套利操作,我们也没有探讨他对于企业产品需求的基本面分析部分。这种机械式的高抛低吸,在某种程度来说,属于逆势交易,在上涨中卖出在下跌中买入。但是,因为香农合理的运用了这套系统,一样取得了惊人的收益,而这就是后来网格交易的雏形。

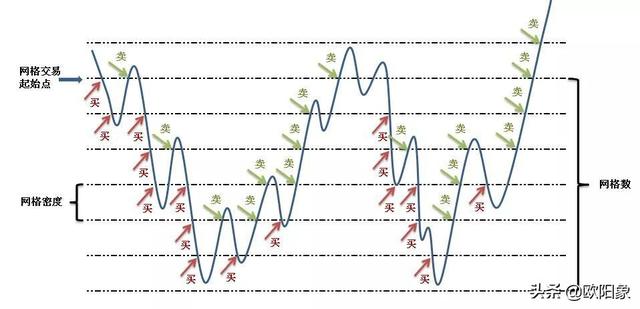

网格交易示意图

网格交易,也被称为渔网交易。它的原理就是在预判的价格波动区间,划分出适度密度的网格作为买卖点,捕捉价格在网格中波动的套利机会。网格交易的要素主要包括了三个方面:起始价格、网格密度以及网格宽度。起始价格,决定了第一网在哪里开始。网格密度,决定了捞到鱼的大小。而网格宽度,决定了整张网的大小。不同标的物,都需要寻找适合的参数。网格交易是量化交易中的震荡市策略,简单易学,风险较低。但是,在我深入研究之后,发现了下面这个问题。

买入位置的关键性

看上图,同样一只股票,都尝试做网格交易。假设,我们初期投入金额为5万元,同时持有5万元现金做套利交易,每一个网格的间距是0.5元,同时每个网格计划买入或卖出1000股。图中,我们标注了三个不同的介入位置。①位置买入,最终的结果是亏损了5833元,相比持股不动做到了一定的减亏。②位置买入,最终的结果是盈利6071元,相比持股不动做到了增利。③位置买入,盈利2500元,持股不动是盈亏平衡,而网格交易抓住了套利机会。减亏和增利,本身就是网格交易的意义。网格交易,最怕是单边市,但是也有应对策略,如果以后详细讲网格交易,我们再聊。拿网格交易出来举例,主要是想说明,想要盈利,即便是做网格交易,这第一网也至关重要,也就是起始价格。很多人或许觉得这是句废话,对于交易A股,买在低位当然很关键了。我的意思是说,无论是做趋势交易还是做量化交易,买入位置同样重要,于是,我开始把重心转向了买入位置的研究,而第一步我们就要解决选时的问题。

某量化因子测试

谈到选时,我捋出来的思路,首先要找到适合且有效的量化因子。无论任何的交易模型,都是由各种量化因子组成的,但是并非量化因子越多越好,我们要通过计算,寻找适合的曲线。最长周期我回溯了十三年的数据,最多的三元推导有六万多组结果。虽然有些东西都还不成熟,特别是针对个股的情绪判定,但是市场整体盈亏的模型已经确立了,那就是市场情绪值。

市场情绪值,是一个统计数据,应用了Python语言。它和股票的开高低收完全无关,因此有朋友曾经试图用传统技术指标去模仿那是完全行不通的。它是市场真实情绪的反应,体现了市场盈亏的一种状态,根据不同的强度最终给出一个最终评级。设计上数值是从 8~-8,市场真实情况极值只有 6和-6,分别发生在2015年7月8日和2019年3月7日。正常状态下, 4 5就属于市场情绪过热,反之-4-5就属于情绪过冷。

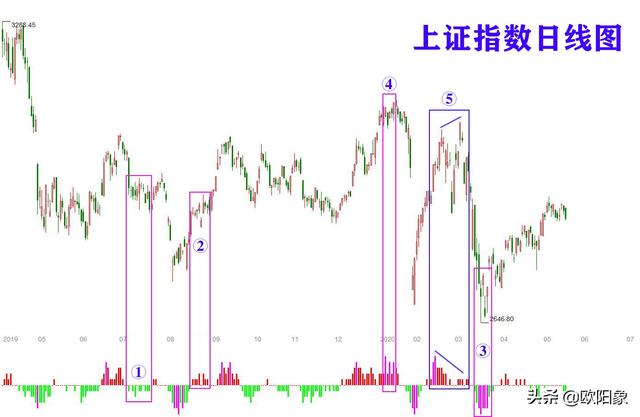

五年期全市场测试

对于量化交易来说,多方面测试后发现市场情绪值具有实战意义。前面已经说明了,即便是量化交易,起始价格同样显得尤为重要。量化交易模型大方向上是这样的,首先市场空方情绪释放到位,然后找到空方情绪同向释放到位的个股,通过常规指标做排查,再通过基本面做筛选,确定标的物建立底仓,上浮25%做好网格,下浮10%做容错空间,然后用计算机程式完成后续交易,基本上就是这么一个过程。市场情绪值为选股提供了时机,它成为了模型中时间量化因子的重要一环。上图可以看出,在一个底部模型算法中加入了市场情绪值,可以过滤七成的无效信号,同时成功率提升了20%。

市场情绪值的含义

那么在交易中,市场情绪值都有什么含义呢?情况①,阶段性市场情绪始终是负值,证明此时市场是空头市场,市场没有赚钱效应,大部分参与者是亏损状况。情况②,阶段性市场情绪始终是正值,证明此时市场是多头市场,市场具备赚钱效应,大部分参与者是盈利状况。情况③,当市场情绪值<-4,市场的亏损效应到达了一定高度,这个时候套牢盘没有了割肉的勇气,同时抄底资金开始介入,一般阶段性会见底。情况④,市场情绪值>4,市场的赚钱效应浓厚,抛盘开始涌出,后续做多资金不足,阶段性见顶。情况⑤,属于背离现象,市场情绪的背离证明了指数走势和市场真实感知不符。例如上图,虽然指数冲到了3074,但是市场情绪并不理想,短期虽然上涨,但市场赚钱效应不足,形成了短期高点。

我如何做到心里有底的交易?交易的盈亏,归根结底是概率问题,而通过回溯测试,我知道自己的胜率能够达到怎样的程度。只要市场情绪值来到低位,市场处于恐慌之中,这个时候我就知道,买入股票有了额外20%的胜率,这就是概率优势。今年我就是通过这样的方式,两次参与了低位的增仓,从上面的图中可以清晰的看到相应的买入位置。每年,这样的机会并不多,我会在极端情绪中决定大方向的买卖,用来调校整体仓位。而在平静的市场当中,我不会做大的动作,因为我知道属于我的优势还没有来。还记得邓普顿先生的名言吗?Buying when others have despaired,and selling when they are full of hope,takes fortitude。(直译:在别人绝望时买进,在别人充满希望时卖出,需要勇气。)

网格量化交易的稳健盈利

以后,我会在《象哥午间播报》中,不时的提到市场情绪值,并且在极端情绪的时候给大家做提示,这篇长文有点像市场情绪值的说明书一样了,希望带给朋友们的交易一些思考。

我是欧阳象,一个股市蹲级十余年的小学生,感谢大家佛系关注。

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com