影响航空布局的主要运输行业(航空运输行业深度研究)

(报告出品方/作者:长江证券,韩轶超、赵超、张银晗)

引言:为何上游“造不出”,下游“飞不了”?“我们不能预见未来。然而,构成未来的种种条件就存在于我们周围。” 2022 年,新冠疫情的爆发进入第三年,随着经济下行压力、病毒演化等客观原因以及 基础免疫屏障搭建完毕等主观原因的变化,海外地区疫情政策下,消费与出行需求复苏, 航空需求进入加速修复通道。截至今年 6 月份,全球旅客周转量已经恢复至疫情前的 7 成左右,全球航空市场的客座率已经修复至 82.4%,相较疫情前水平仅相差 2pcts,而 紧随而来的暑运旺季中,海外市场出行需求报复性反弹趋势明显,有望进一步抬升行业 景气度。

然而,与需求的持续景气改善不同,海外航司却面临航班“飞不了”的困境:一方面, 以美国航空市场为例,行业景气回暖持续带来客座率的抬升,但航班量与客运量数据却 出现明显下滑;另一方面,暑运前夕欧美市场航班取消率居高不下,潜在供给无法得到 释放,意味着行业真实供给难以匹配需求的迅速爬坡,疫情之后出行市场出现明显供需 缺口。

此外,上游制造商同样面临“造不出”的困境:尽管随着出行需求景气回暖,航司飞机 购买意愿大幅提升,21 年下半年开始波音空客订单增加明显,但行业产能爬坡仍然十分 缓慢,2022 年中部分热门机型月度产能仅为疫情前的五成左右。以空客 A320 为例,预 计 2023 年其月度产能才能恢复到疫情前水平,尽管需求快速修复,但波音与空客持续 面临“造不出”的困境。

总而言之,与海外国家航空出行需求的加速修复趋势“背道而驰”,行业供给短期却面 临下游“飞不了”,上游“造不出”的困境,潜在供给难以迅速释放,出行市场出现明显 供需缺口。我们认为海外出行板块供给与需求短期“背道而驰”背后的核心原因,主要 来源于防疫政策转向后航空业与全市场有效劳动力的不足:一方面,航空业劳动力不足, 航班保障能力受限。疫情后航空运输业劳动力平均工作时间持续上升,且缺勤率达到历 史峰值,交通运输行业职位缺口不断拉大,保障能力下降,最终引致下游航司航班“飞 不了”的结局。

另一方面,制造业劳动力缺口明显,波音、空客产能难以迅速修复。除交通运输行业之 外,海外核心市场整体劳动力在疫情后同样出现明显短缺,以英美为代表,其整体劳动 力在疫情之后出现明显的职位数量空缺,其中制造业劳动力人数爬坡缓慢,英国制造业 劳动力仍未恢复到疫情前水平,叠加全球供应链的紊乱,最终引致波音与空客等航空制 造巨头产能难以迅速爬坡,出现“上游”造不出飞机的结果。

溯源:劳动力供给不足来源何处?海外地区疫情政策下,接触类限制政策逐步取消,海外市场劳动力不足来源于三方面: 1)“宽松防疫”≠“全面解决”,疫情爆发以来,全球主要面临约 6 次疫情反复的冲击, 当前时点海外主要国家累计确诊人数占人口比重中枢水平已经达到 25%左右,疫情反 复导致确诊与隔离休假引致人力紧缺;2)死亡与后遗症挤出人力,一方面感染致死人 数较高,测算挤出约 0.2%适龄劳动力,另一方面,类大流感时代,超额死亡挤出劳动 力,第三,后遗症频发且数量大,测算挤出约 1%劳动力;3)落地航空市场,有效劳动 力不足,飞行小时数不足晋升受阻,机长数量疫后下滑,劳动力供给结构性失衡。

“宽松防疫”≠“全面解决”:大量确诊引致人力紧缺

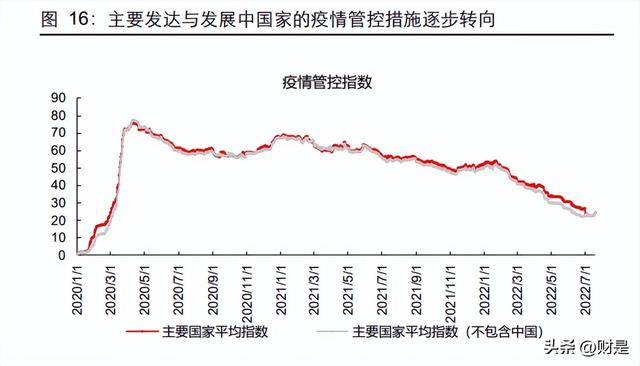

海外地区疫情政策下,接触类限制政策逐步取消。2022 年,新冠疫情的爆发进入第三 年,随着经济压力、病毒演化等客观原因以及基础免疫屏障搭建完毕等主观原因的变化, 除亚洲区域防疫政策仍然相对偏紧外,海外其他区域主要国家防疫政策纷纷步入转向的 阶段,除“口罩令”执行相对严格外,其余限制接触、交流与出行的政策逐步走向取消。

“宽松防疫”≠“全面解决”,确诊与隔离休假引致人力紧缺。然而由于新冠病毒变异快 且免疫逃离能力强,导致防疫政策的“宽松防疫”难以带来疫情的 “全面解决”,海外 主要国家仍持续受到疫情反复的影响,并且随新变种的出现反复迎来确诊与死亡人数 “脉冲式”的增长。疫情爆发以来,全球面临了约六次疫情反复的冲击,当前时点海外 主要国家累计确诊人数占人口比重中枢水平已经达到 25%左右。以美国为例,截至 2022 年 7 月底,其合计确诊人数达到 9092 万人次,意味着平均每日确诊人数约为 9 万人次, 高峰时期单日确诊人数约为 80 万人次,确诊人数的快速增长以及随之而来的隔离与休 假,严重冲击劳动力市场,使得有效人力供给难以完全释放。最终除医疗以及服务业等 接触类“重灾区”行业外,制造业与物流行业均出现显著的劳动力缺口,员工缺勤率相 较疫情前大幅抬升。

“宽松防疫”≠“全面解决”:死亡与后遗症挤出人力

相较流感病毒,新冠病毒的传染性与致死率更高,也因此防疫政策的逐步转向,一定程 度将导致感染死亡人数以及超额死亡人数的上升。 一方面,感染致死人数多,测算挤出约 0.2%适龄劳动力:截至 2022 年 7 月底,全球范 围内由于感染新冠病毒导致的死亡人数达到 6.4 百万人次,死亡人口比例占全球人口比 例约为 0.1%;海外部分国家死亡人数同样处于高位,以美国为例截至 2022 年 7 月新 冠导致的死亡人数已经达到 104 万人次,其中适龄劳动力所在的 18-64 周岁年龄层的 死亡人数占比约为 25%达到约 26 万人,测算约占 2021 年底美国劳动力人口总数1的 0.2%。

另一方面,类大流感时代,超额死亡挤出劳动力:然而受多方面因素影响(统计不全面、 检测能力不足,以及医疗资源挤兑等),新冠确诊死亡人数难以完全反映类大流感时代 疫情对于社会秩序的冲击,超额死亡人数2或是更好的衡量指标。根据 Scientist 披露的 预测数据,中性预测下预计截至 2022 年 3 月全球超额死亡人数已经达到 20.4 百万人 次,是全球新冠确诊人数的数倍;其中美国超额死亡人数约为 104 万人次,对劳动力市 场同样产生较大冲击。

第三,后遗症频发且数量庞大,挤出约 0.6%劳动力。一方面,后遗症频发且数量庞大: 根据 CDC 于 2022 年 7 月初的社会调查显示,新冠后遗症在美国确诊成年人口中的占 比约为 34%,在全部成年人口中的占比约为 15%。另一方面,美国国会指出新冠疫情 后遗症表现多样(包含疲惫、认知障碍、气短、关节疼痛等症状),且疫情之后由于长期 后遗症挤出劳动力人口约 1 百万人,测算占整体美国劳动力人口比重约为 0.6%;此外 柳叶刀杂志研究数据显示 45%的后遗症人群需要减少工作时间,意味着后遗症在痊愈 后仍持续影响劳动力市场。

落地航空市场:结构性失衡,机长有效供给不足

落地海外航空行业,除疫后产生的劳动力挤出效应外,行业自身劳动力供给缺口背后的 成因则更为复杂。 一方面,飞行小时数不足,晋升受阻,机长数量疫后下滑。受新冠疫情的影响,出行需 求大幅下滑,美国航空行业飞行员平均飞行小时数随之在 20 年之后出现大幅下滑,难 以满足晋升机长所需的飞行小时数,拉长商用牌照的晋升周期,使得疫情后的美国航空 市场尽管商用牌照数量保持增长趋势,但机长与副驾驶数量则出现明显下滑。

另一方面,退役与裁员带来人员流失,放缓有效供给修复。疫情后为应对现金流风险, 海外航司大幅裁员与推行提前退休,叠加高龄人员的强制退役,人员缺口持续拉大。以 美国航空为例,20 年员工数量相较 19 年减少 25%,其中飞行员与副驾驶减少 16%, 人员流失冲击行业员工供给,放缓行业有效供给修复进程,产能爬坡滞后于航空业需求 反弹。

海外地区“宽松防疫”如何影响需求:顺势而至海外地区“宽松防疫”如何影响需求?——修复顺势而至,区域结构分化明显。1)整体 看:海外疫情政策下,需求修复顺势而至,全球范围航空出行需求恢复超过七成,即将 九成,需求随疫情反复起起伏伏,螺旋式向上修复;2)区域差异明显:政策节奏分化区 域间修复进度,北美>拉美>欧洲>中东>亚太,低成本领先全服务;3)境内领先境 外:国内恢复八成、国际恢复六五成,短途领先长途;4)需求结构分化:因私领先公商 务,报复性消费趋势明显,且高端消费率先复苏,修复斜率更陡且更具韧性。

全球视野看,需求恢复几成?——超过七成,即将九成

主观视角:海外地区疫情政策下,需求修复顺势而至,当前恢复约七成,10 月预计九 成。海外地区疫情政策下,解除类行业限制的取消,出行需求修复顺势而至。截至 2022 年 6 月,全球范围内航空旅客周转量恢复至疫情前七成,收益指标客座率恢复至 82% 以上水平,相较 2019 年仅小幅下降 2pct。随着暑运旺季的到来,行业景气度持续提升, OAG 预计 10 月份全球计划航班量有望恢复至 2019 年的 9 成左右,出行需求早 2022 年持续复苏。

客观视角:疫情变化复杂难辨,需求随疫情反复起起伏伏,螺旋式向上修复。尽管海外 地区疫情政策下,出行需求的趋势性修复,但由于新冠病毒具有致死率高且变异迅速的 特点,随新变种的出现海外主要国家反复迎来确诊与死亡人数“脉冲式”的增长,使得 出行需求仍持续受到疫情反复等客观因素影响,修复进程起起伏伏,整体呈现螺旋式向 上爬坡的特征。

区域修复差异明显,低成本领先全服务

区域修复差异明显,北美>拉美>欧洲>中东>亚太。从修复进度来看,截至 2022 年 6 月:北美>拉美>欧洲>中东>亚太;其中,北美市场恢复最快,出行需求相较疫情 前恢复九成,美国国内需求已经恢复至 2019 年同期的 92%;亚洲市场恢复进度最慢, 出行需求约为疫情前的 45%,亚洲机场运力进度恢复相对较慢。

区域内部航司修复同样分化,低成本领先全服务。从头部四十大航司 2022Q2 修复情况 来看,相同区域内不同类型航司修复进度同样呈现分化的趋势。整体来看低成本航司修 复进度领先全服务航司,2022Q2 运力平均增速已经相较 2019Q2 实现同比正增长,且 从头部四十大航司的经营情况来看,低成本航司数量更多的区域往往运力修复速度更快。

境内领先境外,短途领先长途

首先,国内恢复八成、国际恢复六五成,短途领先长途。整体来看,不管是对于任何区 域来讲,国内航线需求爬坡速度均高于国际航线,截至 2022 年 6 月,国内市场需求修 复至 2019 年同期的八成左右,国际航线恢复至 2019 年同期的六五成左右,国内短途 航线修复领先国际长途。

其次,欧美跨境线恢复超九成,亚洲区域部分修复。一方面,随着入境隔离与检测限制 的取消,对于欧美国家,两者之间的洲际航线已经恢复超过九成,英国入境客流量同样 已经恢复至接近七成;其次,亚洲市场跨境航线恢复相对缓慢,其中欧亚洲际航线仅恢 复至疫情前四成,但随着 3 月底新加坡与泰国防疫政策的变化,两国国际航线同样迎来 了快速修复,5 月国际客流量已经恢复至疫情前的 2-3 成。

因私领先公商务,报复性消费趋势明显

因私颇具弹性,公商务相对滞后,两舱占比超过疫情前。从不同需求的恢复节奏看,因 私需求恢复领先公商务:1)国内市场看,达美航空数据显示,2021 年底其国内市场因 私消费已经恢复超过 2019 年同期水平,需求修复具有弹性,而公商务需求仅恢复至疫 情前的 60%;2)国际市场看,英国国际客流数据显示,截至 2022 年 5 月国际访友需 求恢复至疫情前七至八成,包含留学等其他出行需求已经超过 2019 年同期水平,而公 商务需求恢复仅约五成;3)分结构看,根据 IATA 的数据,今年 2 月份全行业高端两舱 需求占比已经超过疫情前水平,可见高端消费率先复苏,修复斜率更陡且更具韧性。

线下消费数据同样超过疫情前,而经济压力拖累商务需求复苏。出行数据修复特征与疫 情后宏观消费与经济数据具有一致性:1)微观视角看,海外地区防疫政策之下,2022 年开始全球线下就餐人数相较疫情前实现同比正增长,其中欧洲同比大幅改善,美国与 疫情前已经基本持平;2)宏观视角看,一方面,疫情对于海外主要国家经济带来极大压 力,20-21 年海外大部分主要国家 GDP 两年复合增速仍为负增长,另一方面,疫情后 海外主要发达国家零售数据相较制造业数据爬坡节奏更快,与出行需求结构呈现一致性。

追本溯源,航空股的超额收益以业绩改善为根本驱动,赚的始终是供需扭转大幅释放盈 利弹性的钱。18 年初以来,历经中美贸易摩擦、宏观经济降档以及新冠疫情冲击,供需、 油汇等多重因素接连边际恶化,股价持续下行,长期底部徘徊,积蓄向上动能。新冠疫 情后航空业流动性风险全产业链蔓延,叠加全球供应链扭曲,出现上游制造商“造不出”、 下游航司与租赁商“买不起”、下游航司“飞不了”的局面,使得国内航空市场在十年中 迎来了首次供给端的确定性收紧。疫苗与特效药全球范围推广,助力行业需求迈入恢复 的快车道。参考海外市场,需求恢复领先产能爬坡,航司盈利快速修复,疫情后航空业 的供需错配将逐步显现,新一轮周期已经处于酝酿阶段,随着国际需求回暖,航空股有 望迎来波澜壮阔的周期机遇。

如果要用一句话去点评航空股目前所处的周期位置,我们认为是“大约在冬季”。从中 期视角看,2017 年底至今,航空板块历经中美贸易摩擦、宏观经济降档以及新冠疫情 冲击,供需、油汇等多重因素接连边际恶化,股价持续处于下行周期,历史底部徘徊时 间接近四年,积蓄向上动能。而从一个更长的周期视角来看,航空板块自 2011 年起, 受政策压制、高铁分流以及供给过剩等因素冲击,收益水平持续下行,盈利同步显著承 压,2020 年更是受到新冠疫情的冲击,跌入近二十年来的低谷,行业于底部酝酿周期 机遇,或将迎来历史性反转弹性。

短期视角下,股价向下风险有限:2020 年以来行业受新冠疫情冲击较大,受经营数据 大幅下滑及恐慌情绪影响,股价分别在疫情首次大规模蔓延的 20 年 3 月,以及由于南 京疫情引起的全国性疫情反复的 21 年 8 月两次触底,参考两次底部位置,目前股价位 置整体向下风险相对有限,安全边际较足。

周期底部,酝酿十年反转机遇:与所有周期股并无二致,航空最终的股价与业绩表现往 往难以预测,时常令人琢磨不透却又颇具魅力。站在迷雾之中,我们认为当前时点航空 股的投资是在不确定中寻找确定性:于行业周期底部,巨额亏损迫使行业收紧资本开支, 供给中期确定性收紧,决定反转幅度;需求演绎短期存在波动性,中长期确定性反转, 指引胜率。在供给确定性收紧的必要条件之下,随着行业需求迈入恢复的快车道,国际 航线放松将使航空业的供需错配将逐步显现,盈利弹性或在 1-2 倍,航空股将迎来波澜 壮阔的周期机遇。

供给的三重约束:造不出、买不起、飞不了

新冠疫情改变全球出行需求,全球供应链紊乱,航空业流动性风险全产业链蔓延,航司 破产与提前退役频频,飞行员供给结构性失衡,疫情后出现上游制造商“造不出”、下游 航司与租赁商“买不起”、下游航司“飞不了”的局面,将使得国内航空市场在十年中迎 来了首次供给端的确定性收紧。

上游制造商:“造不出”,危机蔓延,产能下滑

波音与空客 21 世纪以来逐步推广全球布局的供应链体系,将大部分核心生产环节外包 给全球其他区域供货商,建立起层级分明的供货商体系,一方面集全球高端制造业之力, 各个生产环节紧密连接,环环相扣,以实现产品生产的效率最大化,另一方面同样使得 整个生产环节暴露在较大的外部风险之下,供应链的复杂程度与紧密衔接度决定疫情下 单一环节的效率损耗被无限放大,最终导致整个供应链体系的危机。 概括来看,我们认为疫情对飞机制造产业链的冲击远比想象中更为深远,整个供应链自 上而下均面临生死存亡的危机,头部岌岌可危,尾部破产整合,复苏之路漫漫。 一方面,头部岌岌可危,流动性风险陡增,核心制造商及一级供应商大幅裁员,下调产 能预期。

另一方面,尾部破产整合,三、四级供应商面临现金流压力与破产风险。随着时间推移, 尾部市场或将频现破产与整合事件,干扰整个产业链的复苏进程。

下游航司与租赁商:“买不起”,负重前行,扩张放缓

疫情重创全球航空产业链,截至 21 年 9 月份全球共有 44 家航司因破产退出运营,蔓 延产业链上下游的资产负债表压力使得航司与租赁公司受制于流动性与偿债风险,进而 双双放缓飞机引进,导致疫情后飞机制造商飞机交付与新增订单数量均大幅下滑,下滑 幅度超过“9.11”事件与 08 年金融危机后,下游航司与租赁公司“买不起”飞机。

落地中国市场,新增供给情况:2-3 年增速中枢确定性大幅下行,2024 年新增供给有限。 2020 年新冠肺炎疫情对于航空的冲击不仅体现在利润表,还体现在资产负债率的提升, 流动性风险推升负债压力,部分中型航司资产负债率已经突破 90%,资产负债表压力决 定航司短期内大概率不会新增订单,客观上限制飞机引进速度,叠加飞机引进需要 2-3 年的窗口期,意味着中期供给年引进速度将从过去年化 10%的中枢水平大幅下移。

下游航司:“飞不了”,人力缺口,机长不足

飞行小时数不足,机长增速低于机队。受新冠疫情的影响,出行需求大幅下滑,中国航 空行业飞行员平均飞行小时数随之在 20 年之后出现大幅下滑,难以满足正常晋升所需 的飞行小时数,拉长晋升周期,最终 20-21 年机长增速低于机队增速。我们预计与海外 国家一样,机长将在疫情复苏后,对于供给爬坡造成更为刚性的约束。

需求的确定反转:报复性消费释放弹性

需求恢复领先产能爬坡,达美 22Q2 盈利恢复超过五成。参考达美航空情况,21 年中开 始其需求整体呈现快速复苏的态势,截至 2022Q2 达美航空客座率水平已经恢复至疫情 前状态,座收同比 19Q2 提升 17%,需求恢复领先产能爬坡,Q2 公司盈利已经恢复超 过 2019 年同期水平的五成。

落地国内市场,防疫政策边际变动,基本面加速回暖。1)国内至暗时刻已过,确定性的 环比改善:随着上海疫情的结束,6 月开始国内出行率先迎来基本面拐点,叠加出行政 策出现实质性松动,下半年随着第九版防控方案的实施落地,居民出行信心不断强化, 国内出行提速,行业基本面持续回暖。2)熔断政策大幅宽松,国际航线修复预期升温, 8 月起有望加速修复。民航局 8 月 7 日起调整优化国际定期客运航班熔断措施,新准则 下触发熔断的确诊人数以及断航时间,都相较前标准有大幅下调。随着熔断政策的大幅 宽松,将显著减少航班熔断数量,帮助国际航班恢复,预计国际航线有望在 8 月迎来加 速修复,行业基本面持续改善。

我们预计需求侧,相较 2019 年,2023 增速 11%,2024 增速 24%。1)中性假设之下, 预计 2023 年内需修复动力充足,国内市场客运量相较 2019 年增长约为 20%,国际市 场恢复至 2019 年同期的 40%,则全年客运量相较 2019 年增长约为 11%;2)中性假 设之下,预计 2024 年国内延续平稳增长,国内市场同比增长约为 30%,国际市场恢复 至 2019 年同期的 80%,则全年客运量相较 2019 年增长约为 24%。

从一个更长的视角来看,疫情影响终将消散,需求终将迎来触底反弹,而中期供给的约 束则更为刚性。在 2022 年供需仍相对失衡之后(下半年供需优化趋势或更为明显),我 们认为从 2023 年开始,需求将恢复到接近疫情前的正常水平,供给收紧的背景下,行 业于十年后再迎供需优化格局。 中性假设下预计 2024 年国际航空市场将恢复到 2019 年的 80%,则行业整体需求将恢 复至两位数增长,供需差值明显,行业于 09 与 10 年后再迎周期向上拐点,单票价格与 客座率将大幅释放业绩弹性。

供需错配:蓄势待发,酝酿周期机遇

如果我们试图从交运板块乃至全市场中寻求最具“周期”魅力的标的,航空股的入选毋 庸置疑,2007 年至今,航空股穿越三轮牛市的累计绝对收益位列全市场第一,随着周 期股行情启动,具有弹性大、速度快的特点。与所有周期品并无二致的,航空股始终赚 的是炙热基本面下业绩急剧转好的钱,而作为“边际成本”为零的行业,航空利润对 1% 价格变动的敏感性在 20%左右,供需错配的弹性远超想象。

于行业周期底部,未来 2-3 年供给已经确定性收紧,需求指引最终胜率,防疫政策的变 化以及国际复航的落地,将使得需求在短期内迅速反弹,供需错配实现,叠加票价改革, 盈利弹性或在 1-2 倍,催化板块波澜壮阔困境反转行情。

本轮周期差异,票价改革落地,放大盈利弹性。2017 年下半年开始,民航业落地推行票 价市场化改革政策,行业内黄金航线接连提价。截至目前,商务航线的核心代表京沪线 提价幅度已达 44.4%,尽管在周期底部票价改革政策对盈利修复的效力相对有限,但随 着供需格局扭转,头部航线放开提价将于周期顶部放大行业盈利弹性,航空板块将迎来 波澜壮阔的周期行情。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 - 官方网站

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com