可转债投资技巧和思路(可转债实战秘籍第3课)

二、可转债实战秘籍第3课:可转债的估值

我们在上一课中讲到了偏股偏债型的转债,至于如何区分这两类转债,就要从转债的基础指标说起了。本节课程我们就以区分偏股偏债型转债为引,带大家学习可转债中几个常见的指标,进而了解可转债的估值。(一)转债的类型划分

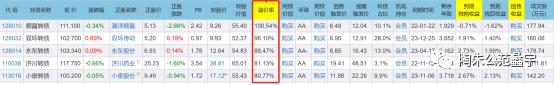

转债的类型除了我们上一节课中提到的偏股、偏债型,还有平衡型。那么,这三种类型究竟是如何划分的呢?实际上,对于转债类型的划分并没有一个标准化的界定,都是凭借对转债市场长期的观察与研究得来的,因此每个机构的界定标准都有一些微小的差别。但是从分类结果来看,并不影响整体的划分,只有个别转债的类别存在一定的争议。宇哥从普通投资者的角度,选择一种最为直观、方便的划分方法介绍给大家,即通过“转股价值”进行划分,该指标可以通过集思录网站上的可转债数据查阅。

图片来源:集思录官网

转股价值是什么呢?转股价值也被称作“平价”,是指一张百元面值的可转债转换成股票后,在当前市场上的市值。简单来讲,就是100元面值的可转债,在某一时刻,能转换成多少市值的股票。因此,转股价值是随着对应正股的价格在不断变化的,当然,也会随着转股价的变化而变化。

举个例子来看,某转债当前市场价格120元,其转股价是14元,对应的正股股票价格为13.4元。每张转债可转股的数量=100/14=7.143 股(注:实际转股的时候,转成的股票都是按整数计算的,不足一股的钱,会变成现金,返还到账户里)

转股价值=每张转债可转股的数量*13.4=7.143*13.4=95.7162元1)偏股型转债通常认为“转股价值”大于等于85的为偏股型转债,即转债转为股票后的价值大于等于85,就可以被认为是偏股型转债了。这一类债券我们可以理解为其“股”的属性大于“债”的属性,价格波动受正股价格影响较大,且转股价值越高,转债的股性越强,转债的波动性与正股越为一致。2)偏债型转债通常认为“转股价值”小于75的为偏债型转债,即转债转为股票后的价值小于75,就可以被认为是偏债型转债了。这一类债券我们可以理解为其“债”的属性大于“股”的属性,价格波动受正股影响较小,无论正股上涨和下跌,其波动幅度都较小。其转股价值越低,转债的债性越强,转债的波动也会越小。3)平衡型转债通常认为“转股价值”介于75-85(包括75)之间的为平衡型转债。这类转债的转股价值越靠近75的,债性越强,表现和偏债型转债相似,只是波动幅度稍大;越靠近85的,股性越强,表现和偏股型转债相似,只是波动幅度稍小。有趣的是,在转债中也存在一个“股债跷跷板”的效应,股性强则债性弱,反之同理。(二)转债的估值

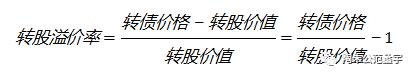

说到估值,大家都会想到给股票、股指进行估值,看PE、PB、ROE等指标。而转债作为正股的一种衍生品种,其估值肯定和正股本身的估值是相关的。不过,转债除了需要对正股进行估值之外,还有一些特有的估值指标。1)股性估值转债中对股性估值通常使用“转股溢价率”来观测,其主要适用于偏股型转债。转股溢价率指的是转债价格相对于转股价值的偏差,也就是说,转债相对正股的所有偏差都包含在这个指标中,可以形象地比拟为我们数学模型中常见的“残差项”。转债也像股票一样,可以买入被低估的,一般情况我们认为低于5%是低估的,而高估的则需要注意风险,一般来讲高于20%

就算比较高了。不过,在实践中,也需要结合转债价格和同类型转债的表现具体来看。

图片来源:集思录官网这时候大家可能就会发现是否存在这样一个套利机会,即转股溢价率出现负数的情况呢?的确有这样的情况!这时候大家就想了,一旦转股溢价率为负,立即直接买入转债转换成股票并卖出,便能赚取这其中的差价。实际上并没有这么简单!我们先从转股溢价率为什么会出现负数的原因分析:1)股价上行,正股涨幅高于转债涨幅;2)股价下行,市场不看好未来业绩,转债跌幅大于正股跌幅。对于股价上行的情况,若是真的业绩好,则可以买入;若是股价短期虚高,别忘了股票是T 1交易,在第二日股价很有可能下跌,套利出现亏损。对于股价下行的情况,若对股票未来判断错误,发生转债超跌,则可以买入套利;若是股票基本面的确不好,转债作为一种类期权的产品,提前反映了股票较差的基本面,那么,套利将面临亏损。因此,面对负溢价率,需谨慎对待。

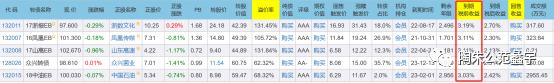

资料来源:好买基金研究中心2)债性估值转债中对债性估值通常使用“YTM(纯债到期收益率)”来观测,其主要适用于偏债型转债。YTM顾名思义,就是指转债作为一只债券来看时,持有到期的收益率。当我们看重一只转债的债性时,可以选择YTM较高的债,此时转债的债性就更强,防御性较好,下跌空间较小。

图片来源:集思录官网当然,转债的股性和债性是两个相对立的方面,转股溢价率低的转债,YTM不会很高,反之,YTM高的转债,转股溢价率也不会很低。因此,若你注重这只转债的股性,那么请选择“转股溢价率”来看估值;若你注重这只转债的债性,那么请选择“YTM”来看估值。总结

转债依据其转债价值的高低可以分为偏股型、偏债型和平衡型三大类型,因此,我们在看转债的估值时,也不要忘记依据其不同类型,选择不同的指标进行观测。

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com