重疾险怎么买不会被坑(买重疾险这么才不会被坑)

除了保险理财,我们保费花的最多的应该就是重疾险了。

今天,我们用大白话讲讲重疾险!怎么买到性价比高适合自己的产品?

我经常和大家说,保险是解决风险的工具。

买保险要先了解能解决什么问题,不要因为难为情或者某个产品“好”、“很值”,而买保险。

有人说,重疾险可以赔一笔钱用来治病。其实并不准确。

重疾险是为了罹患重疾后,弥补我们的康复费用、收入损失和医疗费。

其中最重要的是康复费用和收入损失。

得了重大疾病,需要3-5年康复和修养,这段时间我们无法工作却需要护理和康复费用,而房贷、孩子学费等各种家庭开支并没有减少。

用理赔款,最大程度的挺过这3-5年是重疾险的意义所在。

重疾险往往是在我们治疗出院后得到理赔,不能及时解决医疗费的问题。

医疗费和医疗资源的问题要通过医疗险来解决。

重疾险是在被保险人发生轻症、中症和重大疾病的时候,赔一大笔钱。

现在大部分产品都包含100多种重大疾病,可以放心的是,国家银保监会强制规定了28种高发重疾,占到了全部重疾发生率的95%。剩余的70多种重大疾病只要不是乱凑病种就可以了。

轻症和中症是重疾较轻的情况,治愈率高、花费少、后遗症轻,保额一般是重疾保额的30%和50%。

重疾险的理赔条件分三种:

1. 确诊即赔

恶性肿瘤

指恶性细胞不受控制的进行性增长和扩散,浸润和破坏周围正常组织,可以经血管淋巴管和体腔扩散转移到身体其它部位的疾病。经病理学检查结果明确诊断,临床诊断属于世界卫生组织《疾病和有关健康问题的国际统计分类》( ICD 10 )的恶性肿瘤范畴。下列疾病不在保障范围内:

(1 )原位癌

(2 )相当于 Binet 分期方案 A 期程度的慢性淋巴细胞白血病;

(3 )相当于 Ann Arbor 分期方案 I 期程度的何杰金氏病;

(4 )皮肤癌(不包括恶性黑色素瘤及已发生转移的皮肤癌

(5 TNM 分期为 T1N0M0 期或更轻分期的前列腺癌;

(6 )感染艾滋病病毒或患艾滋病期间所患恶性肿瘤。恶性肿瘤就是我们平常说的癌症,像肺癌、肝癌等都属于恶性肿瘤,这些病症是确诊即赔付,一般以病理学诊断为准。

2020年的新规出台后,将轻度的甲状腺癌归为轻症,理赔30%。原位癌和部分皮肤癌不在倍付范围之内,比如原位癌,算不上真正的癌症,它与癌症最大的不同在于,原位癌不会转移,而且治愈率很高。

2. 实施某些治疗后赔付

心脏瓣膜手术

指为治疗心脏瓣膜疾病,实际实施了开胸进行的心脏瓣膜置换或修复的手术。这类重疾的赔付标准是患病后,实施了特定的手术就可以赔付。

3. 达到某种状态

脑中风后遗症

指因脑血管的突发病变引起脑血管出血、栓塞或梗塞,并导致神经系统永久性功能障碍。神经系统永久性的功能障碍,指疾病确诊 180 天后,仍遗留下列一种或一种以上障碍:

(1 )一肢或一肢以上 肢体机能完全丧失 (见释义 29

(2 )语言能力或咀嚼吞咽能力完全丧失 (见释义 30

(3 )自主生活能力完全丧失,无法独立完成六项基本日常生活活动中的三项或三项以上。

这种理赔标准需要达到条款的状态。比如脑中风后遗症需要遗留下至少一种后遗症,才可以理赔。

03、如何挑选优秀的重疾险

市面上有上百款的重疾险产品,如何排除那些“鸡肋”产品,选到最优质的产品?

我们通过3个层次来筛选

第一层:一定要有

一定要有高发轻症和中症。

轻症和中症是各大保险公司自己规定的,各家保险公司都不同,一般轻症会有35种以上,中症有20种以上。

同样的,其中6种高发的轻症和中症占了理赔的90%以上:轻微(中度)脑中风

不典型心肌梗塞

冠状动脉介入手术

极早期恶性肿瘤或恶性病变

轻度脑占位

主动脉介入手术

如果重疾险缺少这6种高发轻症,那么这个产品可以直接Pass。

另外,如果家族里有遗传性疾病,比如系统性红斑狼疮、糖尿病、高血压等,要针对这种特定疾病挑选产品。

轻症和中症保额一定要有重疾保额的30%和50%

很多产品的轻症保额只有重疾保额的20%,没有中症,保障力度不足。

一定要有轻症豁免后续保费。

轻症发生率高,是重疾的早期表现。

发生轻症就能免交后续保费,对我们来说很有意义。

一定要注意轻中症不和重疾共用保额。

轻中症的保额和重疾共用,会导致轻中症理赔后重疾的保额降低,大大减少后续重疾的保障。

第二层:最好要有

最好要有多次赔付

现代人的生活不规律、压力大,大家长期处于亚健康状态,重疾的发生逐渐年轻化。

我看了很多客户的体检报告,很多人年纪轻轻就有各类结节、高血脂、高血压等慢性病。

刚我们团队去年的理赔,一个86年的客户,突发心梗,幸亏治疗及时,放了支架救回来了。

像这个客户,放完支架后,后遗症很小,对以后的生活基本没有影响,但他却再也买不了保险。

不过,他购买的重疾险包含轻症、中症和重疾的多次赔付。

他这次理赔了轻症中的冠状动脉介入手术后,不影响其他轻症、中症和重疾的保障,而且豁免后续保费。

如果预算足够,尽量选择多次赔付的产品。

轻症和中症最好不分组、无间隔期

轻症和中症一般都可以赔付2-3次,如果再将病种分组赔付,保障就大大缩水。

最好选择终身重疾险带身故责任

重疾险的发生率随着年龄增长而升高,终身重疾险可以在退休后提供持续的保障,减少子女负担。

带身故责任的重疾险可以排除纯重疾险的一个bug:没有得重疾就身故的情况,比如意外身故、猝死、其他疾病死亡等。

第三层:自己选择

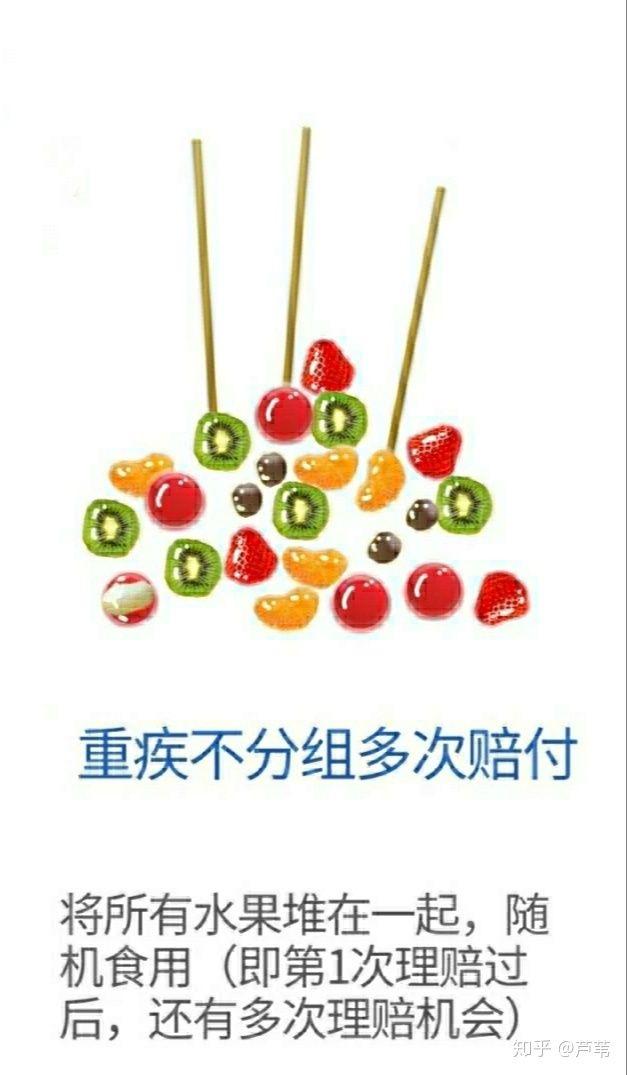

自己选择那种多次赔付

市面上多次赔付的产品很多,主要分成两种:不分组多次赔付和分组赔6次。

不分组赔多次赔付是指100多种重大疾病中,只要不是同一种疾病,就能赔第二次,甚至第三次。

比如因为脑中风后遗症理赔多年后,复发引起深度昏迷(96小时以上)就可以赔第二次。

所以,不分组赔付多次的产品保障力度最强,赔到2次的概率很高。

分组赔6次是指把100多种疾病分成6组,同类型疾病归为同一组。

比如心血管疾病归为一组,神经系统疾病归为一组。

其中一组中某个疾病理赔后,这一组的其他疾病全部失效。

虽然号称可以赔6次,但因为分组,要赔到2次的概率相比不分组的产品更低。

如果预算充裕,选择不分组赔2次,甚至赔3次的产品可以获得非常充足的保障。

分组赔6次的产品相对来说更加实惠,是大多数人的选择。

注意:不要花了不分组赔多次的保费,却买了分组赔付的产品。

自己选择恶性肿瘤二次赔付

大家都知道,恶性肿瘤是所有重大疾病中最高发的疾病,达到60%左右。

很多恶性肿瘤是容易转移和复发的,比如确诊了肺癌或者乳腺癌,间隔2,3年后复发或者转移到肝或其他部位,是完全有可能的。

随着医学的发展,恶性肿瘤逐渐成为慢性病,可以长期生存。但好的靶向药、化疗药花费巨大。

如果几年后复发转移或者持续存在,可以再赔一次,能大大缓解经济压力。

条款上,有些产品的第二次赔付的间隔期是3年,有些是5年。

一定要选择间隔期是3年的产品。

我国恶性肿瘤总体的5年生存率只有40%,选择3年间隔期的产品大大增加了赔付的概率,可以利用这笔赔款支持后续的治疗。

而医学上,恶性肿瘤经过第一次治疗,如果5年内没有复发转移,就会认为治愈了,复发的概率逐渐降低。

另外,有些产品没有限制发病情况,无论是新发、复发、转移还是持续都可以理赔。

而有些产品则只保障复发转移,或者要求第一次的恶性肿瘤已经完全切除,这样的条款就不太好,不要选择。

04、避坑:一定注意

一定不要买返还型的定期重疾险

有一部分定期的重疾险(比如到30岁)宣称,保障到期后保费返还120%,等于不要钱买保障。

这类产品很坑,产品提供的实际保障很小,保费却贵得离谱,即使几十年后保费返还,客户损失的利息很大。

大坑:返还型保险--保险公司最大的杀猪盘

一定注意披着“终身寿险”外衣的重疾险

一部分重疾险的主险是终身寿险,重疾保障通过附加险的形式提供。这给我们买了两种保险的错觉,而实际上只是一个普通的终身重疾险。

这种产品的价格往往比普通重疾险高很多,得到的保障却是相同的。

05、保险经纪人的视角

在我国,寿险公司的保险合同是刚性的,这是从制度和法律层面的保证,比银行的安全性还高!

保险法第八十九条

经营有人寿保险业务的保险公司,除因分立、合并或依法撤销外,不得解散。

保险法第九十二条

经营有人寿保险业务的保险公司被依法撤销或被依法宣告破产的,其持有的人寿保险合同及责任准备金,必须转让给其他经营有人寿保险业务的保险公司,不能同其他保险公司达成转让协议的,由国务院保险监督管理机构指定经营有人寿保险业务的保险公司接受转让。转让或者由国务院保险监督管理机构指定接受转让前款规定的人寿保险合同及责任准备金的,应当维护被保险人、受益人的合法权益。

18年排名全国前三的安邦保险被保监会监管,经过两年的整改,安邦保险变成了大家保险,所有保险合同由大家保险负责。

几十年后,有可能我们当初购买的保险公司不在了,但依然会有另外的保险公司对我们的保单负责。

最后,由什么决定我们的保单怎么赔?

条款,也只有条款!

重疾险条款很复杂,很容易踩坑。

只有了解并对比市面上大量的产品,才能真正选出适合自己,性价比高的产品。

首发公众号:卢愿

欢迎公众号咨询!

·end·

如果喜欢,分享给你的朋友们吧!

,

免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com