海螺水泥最近怎么回事(为什么我们对海螺水泥仍然乐观)

随着这一阶段的进展,供需逐渐平衡之后,海螺水泥的表现也会转好,正如万科最新发布的半年报一样。

万科过去几年走的路,正是海螺水泥今天在走的路。

从几年前不被人理解的“活下去”口号,到最近一个季度财报发布后的“活过来了”,万科被认为扛过了行业周期。

当然,万科和海螺水泥属于不同的行业,行业周期、业务结构、经营方式等都不同,二者除了在行业周期具有同步性,找不到其他相同点。把今天海螺水泥的明天看作万科的今天,表明了《巴伦周刊》中文版对于海螺水泥穿越周期的信心。

以当前的眼光,市场可以有很多理由不看好海螺水泥(600585.SZ),比如行业产能过剩、下游房地产市场遇冷、燃料价格过高等等,也有一些机构明确表示不看好海螺水泥。

但是换一个角度,不追求高景气、高增长,而是选择一个优秀的企业,海螺水泥仍然是个不错的选择。

事实上,海螺水泥在行业的地位显而易见的高于万科在房地产中的地位。

2022年上半年,但海螺水泥在行业的市场份额占比为13%,但占了行业净利润的35%,充分显示了海螺水泥在企业经营层面的优势。

尽管上述的几个因素在短期来看均难有显而易见的回转,但是变得更差的概率也不高,海螺水泥业绩阶段性筑底是大概率事件。

《巴伦周刊》中文版认为,未来海螺水泥的增长,短期来自于上半年不利因素的触底反弹,中期来自于水泥市场的整合,长期来看则是海螺水泥多年以来的经营布局和市场的把控力。

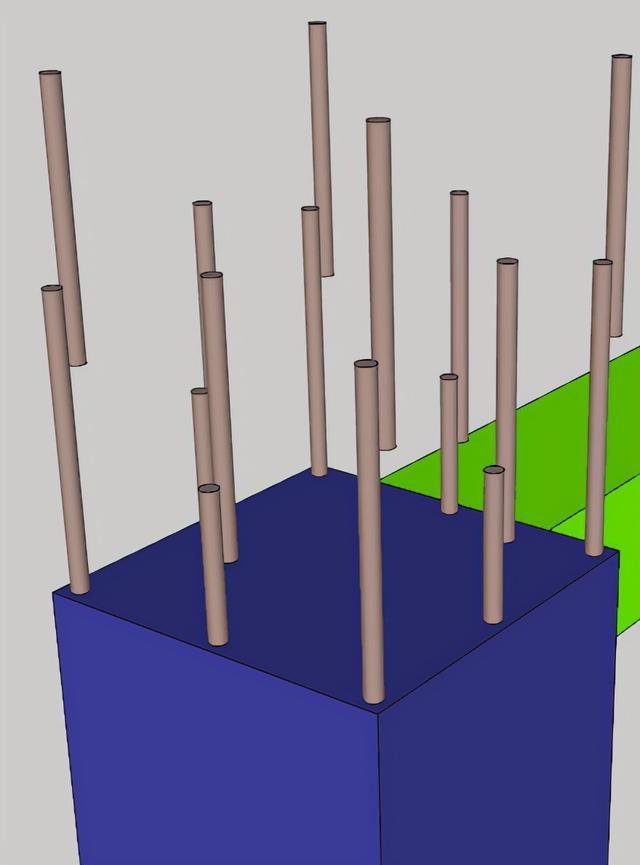

来源于网络

海螺水泥成立于1997年,目前是中国水泥行业龙头,规模仅次于中国建材旗下的天山股份,主营业务为水泥、熟料、骨料及混凝土的生产、销售。

海螺水泥这一业绩背后有经济形势、房产市场、疫情管控和燃料价格等多重因素的影响。

国家统计局数据显示,今年上半年全国水泥市场需求明显收缩,国内水泥累计产量为9.77亿吨,同比下降15%,产量创 2012 年以来同期最低水平。

房地产行业的低景气度是其中一个重要因素。2022年上半年房屋新开工面积66423万平方米,同比下降34.4%;其中住宅新开工面积48800万平方米,下降35.4%。

疫情防控也造成了市场需求的减少。众所周知,3、4月份包括上海在内的主要城市执行了静默政策。上半年,海螺水泥东部地区收入下滑了16.42%,同期中部、南部和西部的收入分别下滑了8.11%、9.15%、10.75%。海螺水泥在半年报中表示,“受疫情影响,市场需求下滑明显,产品销量及销售价格下降”。

同时,上半年燃料及动力成本出现了较大幅度的提升。一季度煤炭龙头中国神华销售平均价格从2021年的475元/吨上涨至624元/吨,同比上涨了31.4%。

受煤电价格上涨拖累,上半年,海螺水泥的燃料及动力单位成本达148.31元/吨,同比增幅达39.42%。燃料及动力在上半年的综合成本占比为64.14%,占比提高了近9个百分点。

上半年,海螺水泥的水泥和熟料(自产品)合计净销量为1.3亿吨,同比下降16.8%;吨售价为361元,同增28元;吨成本231元,同增40元;吨毛利130元,同降12元。

但是以上几个因素在2022年下半年或者第四季度都可能出现触底反弹。

有业内人士表示,房地产市场7月基本已经到了最差的时候,进入到筑底的阶段,水泥市场需求Q4有改善是可能看得到的。

也有水泥公司在投资者互动平台表示,9月以来水泥价格同比和环比均有所上涨。预计随着疫情控制,工程项目赶工等正向因素影响,预计市场需求将有所提升。

海螺水泥预测,在未来半年到一年时间,煤炭价格将保持在现在的水平附近。

晨星认为,疫情防控最糟糕的时候已经过去了。海螺水泥的利润压力将会减轻,因为已经看到水泥价格从8月份开始回升的早期迹象。晨星预测,海螺水泥最糟糕的收入在2022年见底。

与此同时,市场一致预期是,下半年中国的基建将发力,海螺水泥的产品广泛应用于铁路、公路、机场、水利工程等国家大型基础设施建设项目,以及城市房地产开发、水泥制品和农村市场等。

晨星预计在预计2022年海螺水泥的净利润将下降22%,2023年将反弹8%。这也要意味着下半该机构认为下半年海螺水泥的净利润下滑将有所收窄。

图片来源于网络

目前中国水泥行业过剩产能大约在35%——40%,供需失衡相当严重。去产能已经成为行业共识。

从目前来看,去产能有两个方面的动力,一方面是政策推动。随着减碳逐步纳入指标之后,部分落后产能将会被淘汰。目前广东已经开始了碳排放指标的使用,部分工厂不得不买碳指标。另一方面,当前已经有30%左右工厂矿山资源和物流资源,在今年的竞争中停产停工,随着竞争的加剧,会有一部分真正的退出市场。

在这一行业巨变的过程中,海螺水泥提出,稳住水泥市场份额是底线。

5月新上任的海螺水泥董事长杨军也表示,原则上不会购买指标新建产能。但是可能会在合适的时间地点,在没有布局和有效益的时间地点做一些兼并重组,将公司的份额首先要稳住。

2022年上半年,海螺水泥成功并购重庆多吉公司、宏基水泥、哈河水泥等水泥项目,完成永运建材、常德顶兴公司等商混项目股权收购。海外方面,乌兹别克斯坦卡尔希水泥项目顺利点火投产。

海螺水泥的思路是:稳住水泥主业份额的底线,同时推动全产业链发展,出海,环保转型等策略,向新能源、智慧物流等新兴产业发展,以期打造新的收入增长极。

2022年上半年,海螺水泥的资本支出同比增长137%,约 142.28 亿元,主要用于矿权购置、项目建设投资以及并购项目支出。

上半年海螺水泥新增熟料产能240万吨,水泥产能325万吨,骨料产能870万吨,商品混凝土产能300万立方米,光伏发电装机容量37MW。

晨星认为凭借海螺水泥的的净现金状况,将能够在当前经济低迷时期从行业整合中获得更多的市场份额。

中报显示,海螺水泥持有现金及现金等价物129.9亿元。

2022年全年海螺水泥计划资本性支出235亿元,将主要用于项目建设、节能环保技改、并购项目及股权投资支出。截至6月30日,海螺水泥的熟料产能2.72亿吨,水泥产能3.87亿吨,骨料产能7,450万吨,商品混凝土1,770万立方米,光伏发电装机容量237MW。

此外,海螺水泥还在积极布局海外市场。杨军表示,2022年海螺水泥的海外销量增长不错,毛利率开始高于国内。对于进入哪个市场,杨军表示最关注的就是当地市场有没有需求,只要有需求,海螺做一条线一定有优势。

截止6月30日,海螺水泥的海外境外资产163.01亿元,占总资产比例为7.12%

该公司预计(不含并购)全年新增熟料产能460万吨、水泥产能140万吨、骨料产能4,400万吨、商品混凝土产能1,020万立方米,光伏发电装机容量达到1GW。

做一个优秀的经营者做一家优秀的企业,其竞争力更多表现在应对逆境的能力。

尽管上半年海螺水泥的业绩并不好看,但是相比于行业同比下滑幅度接近50%,海螺水泥盈利水平仍居于领先地位。2022年海螺水泥利润总额为130亿元,利润占行业比例约35%,较去年同期提升7个百分点。

同时海螺水泥的市场份额还在提高,从2021年的12%左右,提升至2022年上半年的13%。

海螺水泥的上下游布局,在上半年出现了明显的成本效应。海螺水泥上半年自产水泥熟料单位生产成本为231.23元/吨,同比上升20.71%。其中受外购熟料减少影响,原材料降本成效显著,仅为38.05元/吨,同比下降13.06%。

在这一影响下,海螺水泥的水泥和熟料产品综合毛利率为33.12%,较上年同期上升2.05个百分点。

整体来看,2022年上半年,尽管面临市场需求疲软和燃料成本提升的双重压力,但是海螺水泥主营产品水泥和熟料的毛利率依然达到了34%,同比下滑了8个百分点。而期间燃料和电力成本 在煤炭和电力价格上涨的推动下上升了39%。一体化优势明显。

该公司在财报中表示,十四五期间将积极延伸上下游产业链,加大骨料和商混项目投资,打造新的产业增长极。从中报可以看到,骨料及机制砂的毛利率甚至达到了55.77%,且同比实现了增长。

布局和经营也是海螺水泥的长处。水泥属于基础原材料行业,是区域性产品,其销售半径受制于运输方式及当地水泥价格。据业内人士介绍,海螺水泥的工厂距离矿上相对较近,且在其周围水运相对较发达。这一布局让海螺水泥在运输成本方面占据了优势。

海螺水泥也在财报中表示,沿江沿海区域市场持续推进水路上岸通道建设,发挥水泥全产业链营销优势。

其新董事长杨军表示,海螺水泥有资源和较好的管理,要想实现好的发展,主要需要好的市场环境并且把市场做的很好,也就是主要控制市场和终端市场价格。

财报显示,海螺水泥在中国及海外所覆盖的市场区域设立500多个市场部。

中信证券表示,海螺水泥在可比龙头水泥企业中下滑幅度较低,一方面受益于区位 战略的传统优势,另一方面归因于公司不断增强的成本控制能力。

上半年海螺水泥水泥熟料净销量为1.3亿吨,同比下降37.46%;海螺水泥预计2022年全年水泥和熟料净销量(不含贸易量)达到3.25亿吨。

同时作为行业龙头,海螺水泥也在积极推进减碳。上半年研发费用同比增加195.64%,主要用于超低排放及节能提效技术研发投入。

目前,市场机构对于海螺水泥的看法也存在分歧。

晨星表示,受煤炭价格高企和需求下降拖累, 安徽海螺水泥2022年上半年表现疲软,股票颇具吸引力。该机构将海螺水泥的公允估值定为港股68港元,A股59元。

中信证券给出目标价40元,维持“买入”评级。

截止9月21日收盘,海螺水泥港股(0914.HK)收报27.45港元,A股收报29.18元。

高盛和麦格理同属于看空的一队,高盛认为中国水泥行业的供需前景持续大幅恶化,给出海螺水泥港股目标价25.5港元,麦格理跟高盛持有有同样的观点。

从目前的收盘情况来看,海螺水泥的价格已经接近高盛给出的目标价。

《巴伦周刊》中文版相对倾向于乐观,短期的市场不利因素基本已经出清,随着中国不断出台的货币和经济刺激政策,以及局部性房地产市场转暖,不利因素大概率不会再加码,毕竟中国经济增长的目标是5.5%。同时,海螺水泥自身的经营能力是其在下滑周期中保持优势的基础,也就是只要行业存在,海螺水泥就会是其中获利者。当然,在短时期内也不能指望高速增长,毕竟当前水泥行业处于去产能阶段,随着这一阶段的进展,供需逐渐平衡之后,海螺水泥的表现也会转好,正如万科最新发布的半年报一样。

文 |《巴伦周刊》中文版撰稿人 吴海珊

编辑 |彭韧

版权声明:

《巴伦周刊》(barronschina)原创文章,未经许可,不得转载。

(本文内容仅供参考,投资建议不代表《巴伦周刊》倾向;市场有风险,投资须谨慎。)

,

免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com