每日纺织行情播报(纺织制造行业专题研究)

(报告出品方/作者:天风证券,孙海洋)

1、棉价波动影响纱线盈利,22年初维持高位利好头部纱企聚焦纺服上游产业链:原材料-纺纱织布-染整-成衣制造

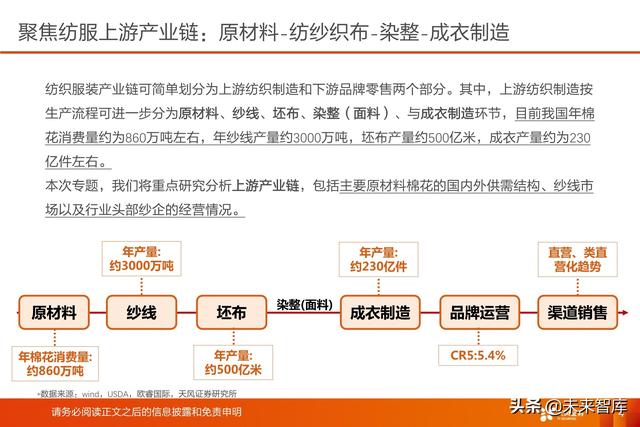

纺织服装产业链可简单划分为上游纺织制造和下游品牌零售两个部分。其中,上游纺织制造按 生产流程可进一步分为原材料、纱线、坯布、染整(面料)、与成衣制造环节,目前我国年棉 花消费量约为860万吨左右,年纱线产量约3000万吨,坯布产量约500亿米,成衣产量约为230 亿件左右。

本次专题,我们将重点研究分析上游产业链,包括主要原材料棉花的国内外供需结构、纱线市 场以及行业头部纱企的经营情况。

1. 原材料占纱线成本约70%,纱企利润受棉价波动影响较大

上游纺织制造环节多采用成本加成定价模式,即按产品单位成本加合理利润的方式核定产品价 格。从成本分拆来看,越靠近上游,原材料成本占比越高,约70%左右,受棉花等原料价格波 动影响越大;更接近下游的成衣业务相比之下人工成本比重加大,占比接近40%。

棉价上涨带动利润增长,利好龙头纱线制造商业绩

我们以天虹纺织、百隆东方及CotlookA棉花指数做对比,可看出纱企盈利水平与棉价呈正相关性,棉价高涨 情况下大多利好头部纱企。主要系:一方面,纱线销售订单定价大多由即期价格水平决定,而龙头纱企订单 充足、议价能力较强,提价相对顺畅;另一方面,充裕资金支撑囤积原材料,2020下半年以来,部分纱企享 受棉价上涨与消耗低价库存带来的红利,产品毛利率持续提升。

自2020年以来,棉花价格呈波动上升趋势,2020年1月3日Cotlook棉花指数为78.10美分/磅,而2022年4月初 棉花指数已超过150美分/磅;近期受宏观经济影响,棉价呈高位震荡趋势。

1.1.1 国际供需:库存消费比处低位,短期棉价或将维持高位

21/22年度全球棉花消费预计同比增长,期末库 存减少,且由于21/22年度平衡表尚未交易完毕, 消费增长、库存去化趋势或将延续。

全球三大核心产棉国分别为中国、美国、印度。 21/22年度美国棉花维持低库消比,支撑国际棉 价持续上涨;印度棉花呈降库存趋势,产量小 幅下调、需求强劲推动印度棉价上涨,未来产 量或仍存下调空间。

1.1.2 国际供给:棉花较其它作物种植收益增长,种植面积或将提高

USDA上调21/22年度种植面积预测值,22/23年度全球主要棉产国棉花种植意向面积有所增长。

据USDA,全球20/21年度种植面积为31.09百万公顷;22年3月初,USDA将21/22年度种植面积预测值由 32.28百万公顷上调至32.32百万公顷,预计全年产出同比增长7.2%。

据中储棉信息中心,我国22年棉花意向种植面积同比增长1.8%,主要系高棉价与高收益刺激下,棉农植棉 积极性依然较高;22/23年度美国意向植棉面积同比增长9%;印度种植面积同比增长2%,主要系棉农预期 价格上涨。此外,南半球棉花种植面积增长已基本确定,据巴西、澳大利亚官方数据,截至2022年2月底, 两国植棉面积预计分别增长17%、121%。

1.1.3 国际需求:22年全球经济增速预计小幅放缓,棉花消费或下行

短期来看,东南亚纺企复工,全球服装消费呈恢复趋势,棉产业终端需求向好。以欧美服装零售为例,美国 自21年3月起月度服装服饰店销售额恢复增长且超过19年同期水平,2022年2月同比增长31.0%;欧盟27国21 年12月纺服、皮革类专门性商店销售指数同比增长12.4%。同时东南亚纺织厂复工驱动下游需求增长,据中 国棉花网,越南纺企员工春节后复工率达90%以上,订单量同比增长明显。

中长期来看,棉花消费或随全球经济增速有所放缓。据IMF预测,22年世界产出GDP增速预计为4.4%(- 1.5pct),中、美、欧等地区增速均有所放缓;由于该预测时点在俄乌冲突之前,全球主要经济体GDP增速 或较该预测更低。由于棉花消费趋势与全球经济呈正相关性,中长期棉花消费增速或有所放缓。

1.2.1 国内供给:短期库存消费比持续减少,中长期供给或趋于宽松

据USDA预测,我国21/22年度棉花产量预计为587.9万吨,同比减少8.5%;消费量预计为860.0万吨,同比 减少1.3%;期末库存预计同比减少7.8%至787.6万吨,库存消费比下降至91.6%。从供需情况来看,棉价短期 内或仍将维持在较高水平。

我国22年意向植棉面积同比增长,中长期供给端或趋于宽松。据国家棉花市场监测系统调查结果来看, 2022年中国棉花意向种植面积为4398万亩,同比增长1.8%,其中新疆意向植棉面积为3639.0万亩,同比增 长2.3%,内地棉种植意向有所减少。新疆棉意向增长主要系:1)国家继续在新疆实施补贴政策;2)21年 棉花种植收益显著增长,带动棉农积极性。

1.2.2 国内需求:下游需求放缓,商业棉花库存有所增长

终端内销:2022年1-2月我国服装鞋帽针织品零 售额同比增长4.8%,增速由负转正。

终端出口:我国纺织纱线、织物及其制品22年1 月出口额同比增长27.1%,但2月增速由正转负, 出口额同比减少-10.1%,

受终端消费近期压力与订单转移影响,步入22年 以来,我国商业棉花库存同比往年偏高,工业库 存持续减少,产业链下游需求放缓。

1.2.3 国内行情:内外价差收窄,国产棉、纱企短期压力或将改善

此前部分订单向东南亚转移,一方面系东南亚疫情改善,开工有所恢复;另一方面系国棉价格增长较快, 并带动纱线价格增长,内外棉、纱差价拉大,部分下游客户寻求成本更低的供应源所致。

而近期外棉价格大幅增长,国内棉纺偏弱运行,导致内外棉花、纱价价差均有所缩窄,基本减少至近3年 低点,甚至已出现内外棉价倒挂且逐步扩大的情况,利于国内棉、纱企出货,短期市场压力或将有所好 转。

1.3 棉价短期预计高位震荡,长期价格重心或将下移

棉价:短期或仍将维持高位,长期价格重心或将下移

1)宏观:全球经济增速放缓,美联储加息,流动性收紧;俄乌战争导致大宗市场波动加剧;中国宏观政策整 体或趋于宽松。

2)供需:产业基本面利多或将边际减弱。

全球:21/22年度全球棉花去库存,目前整体需求仍持续增长,产量下调;但未来消费伴随流动性收紧, 加息预期下,边际利多或将走弱;中长期全球消费预期放缓,22/23年度或转为增库存。

国内:在全球宏观长期走弱、消费预期回落背景下,棉企纱企下游订单需求承压,叠加国内近期疫情多点 爆发、部分地区纺企停产,降价抛货意愿增强;同时下游订单有向东南亚转移趋势,或不利于部分纺企接 单。

整体来看,短期棉价或仍延续21年趋势处于高位,利好订单充足、具备较强议价能力的头部纱 企;此外,棉纺订单有向东南亚转移趋势,在出口占比较大的纱企中,利好原材料可采用外棉、 且在东南亚等海外地区有所布局、生产稳定的企业。

2 21年纱线下游需求旺盛,色纺细分赛道规模稳步扩张2.1 纱线简介与分类

棉纱品种繁多,性能各异。我们以纱线所用原料、染整加工方法、纱线结构为例进行分类:

按纱线原料分:

纯纺纱:以一种纤维纺成的纱线,如纯棉纱、纯涤纶纱等。

混纺纱:以两种或两种以上的纤维混合纺成的纱线,如涤/棉(65/35)纱等。

按染整加工分:

原色纱:未经任何染整加工、保持纤维原色的纱线。

漂白纱:净漂白加工,颜色较白的纱线。

染色啥:经染色加工,具有各种颜色的纱线。

色纺纱:由有色纤维纺成的纱线。

按纱线结构分:

单丝:长度很长的连续单根线。

复丝:两根及以上的单丝并合在一起的丝束。

捻丝:复丝经加捻形成的纱线。

包芯纱:以长丝或短纤维纱为纱芯,外包其他纤维或纱线而形成的纱线。

其他:包括复合捻丝、变形丝、单纱、股线、花式线、膨体纱等。

2.2 21年纺企下游需求旺盛,我国纱线产量同增约8%

据国家统计局,2021年我国纱线累计产量为2874万吨,同比增长约8%,产量基本恢复至2019年水平,主要 因为纺企订单增多、排单紧凑、满负荷开机生产纱线。其中纱线产量排名前三的是福建、山东、江苏,各 地区基本恢复至疫情前水平,新疆纱线产量逐年增长且增速较快。

2021年我国棉纱进口量为212万吨,同比增长约12%,且为近5年进口数量最多的一年。我们认为,进口量 增长一方面因为市场需求明显增加;另一方面,新疆棉事件对承接海外订单仍产生一定影响,部分企业或 增加外棉纱线采购量。进口国中数量排第一的为越南,占总进口纱量约45%。

2.3.1 色纺纱:色彩等特性更优具备高附加值,环保生产降低能耗

色纺纱行业起源于上世纪80年代后,因其通过“先染色、后纺纱”的新技术手段,缩短后续加工生产流程、 有效地降低生产成本、突破纺织行业污染高等问题,同时呈现多彩、手感柔和、表感丰满的风格,具有较 高附加价值,较传统工艺有较强的市场竞争力与前景。 按成品颜色可分为彩色色纺纱、麻灰色纺纱等。

2.3.1 色纺纱:色彩更丰富、污染更低,可小批量多品种生产

在服装的制造过程中,按照染色环节不同,可分为印染布、色织布和色纺纱三种产品。

印染又称为染整,是指对棉纺织品、毛纺织品、麻纺织品、丝织品、化学纤维纺织品以及针织或钩针编织物进行漂白、染 色、印花等工序的加工,主要是对坯布染色。

色织布由漂白纱、染色纱或原纱借助织物组织变化织成,工序上对纱线先染色再织布。

色纺纱先将纤维染成有色纤维,然后将两种或两种以上不同颜色的纤维经过充分混合后,纺制成具有独特混色效果的纱线。

2.3.2 色纺纱行业规模稳步上升,发展前景向好

色纺纱需求量稳步上升,发展前景向好。目前色纺纱针织物已被国外消费者认可,且国内消费群体不断壮 大,因此针棉织业对色纺纱需求逐渐上升,同时色纺纱企业扩大生产规模、提高生产效率,色纺纱品种逐 渐增多、质量显著提升 ,发展前景向好。2010年至今色纺纱行业规模稳步上升,截至2021年3月国内色纺 纱的纱锭已超过1000万锭,占行业总产能的8%以上,市场规模超500亿元。

2.3.3 色纺纱供需:下游需求旺盛,色纺行业成长潜力大

从需求端来看,色纺产品主要应用于针织品,其中中高档服饰、快时尚品牌、运动休闲服饰都是终端应用品 类,并且色纺纱具备时尚性、功能性等特点,能够满足快速反应链,越发受到下游客户青睐。

国内消费升级趋势下,中高端服饰需求上升。色纺纱能实现传统纺纱所不能达到的朦胧立体效果和质感, 是制作中高端面料的首选纱线,其需求也会随着消费升级下中高端服饰需求提高而进一步增长。

快时尚成为趋势得以快速发展,行业需求与色纺特性完美契合。色纺纱企业订单很大一部分来源于快时尚 品牌,未来随着快时尚市场进一步扩大,色纺纱需求有望随之提升。

运动休闲快速发展刺激色纺需求。 由于色纺纱特别的功能性和舒适性更加适用于运动休闲服饰,近年来随 着运动休闲服饰销售不断增长,色纺纱需求持续提升。

报告节选:

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 - 官方网站

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com