冲水马桶智能(冲水组件龙头瑞尔特)

(报告出品方/分析师:东兴证券 刘田田 常子杰 沈逸伦)

导语:马桶品类本身属于家居必须消费品,但是马桶的构成也使得如冲水组件具有了其他家居产品不具备的技术壁垒。

随着大家对于居家生活品质的追求,以及供给端智能元器件的发展完善,智能马桶成为为数不多的明显带有消费升级属性的品类之一。

在供给端助力产品功能的完善,以及消费者认知度提升双重作用下,智能马桶的需求处在高速增长阶段,行业渗透率加速提升,这在当前的消费环境里更显得难能可贵。

瑞尔特作为传统制造企业,抓住新消费趋势,沿着自己的优势领域做拓展,最终突破单一零部件,在智能马桶领域找到新增长点,突破制造身份,布局制造 品牌的双重环节。我们将在本篇报告探究智能马桶行业的趋势,及公司的布局策略。

1.瑞尔特:依托冲水组件切入智能马桶新赛道1.1 依托冲水组件,持续拓展品类

瑞尔特深耕冲水组件,逐步拓展围绕坐便器拓展产品。

瑞尔特于1999年在厦门创立。公司组建初期专注于马桶冲水组件的生产,客户涵盖众多国际高端卫浴企业。

经过二十余年的深耕发展,当前公司在国内冲水组件市场占有率第一,在全球冲水组件市场占有率前三。冲水组件是用于操纵或辅助冲洗水箱完成冲洗动作的配件组,包含进水阀、排水阀和其他必要附件,具备冲洗、自动关闭等功能。

公司以冲水组件为基础逐步在卫浴领域扩充产品线,最初拓展水箱、盖板等产品,后逐步向智能化进发,智能盖板、智能马桶已上市。

股权稳定,创始人分工明确。公司创始人为罗远良先生、王兵先生、张剑波先生、邓光荣先生,四人分别持股12.49%,合计占比49.96%。目前公司前十大股东均为四位创始人及其直系亲属,合计持股65.75%,股权稳定。公司无实际控制人,由四位创始人共同管理,分工明确。

1.2 新品类带动收入规模提升,盈利能力有望持续回升

业务结构方面,智能化产品迅速增长,增长主要源于境内。水箱以及同层排水系统等相关冲水部件是公司的核心品类,2021年合计占比仍在50%以上。其中同层排水系统产品毛利率水平较高,其主要包含隐藏式水箱等,技术含量较高。

公司智能马桶及盖板业务开始加速增长,2021年后收入达到8.55亿元,占比达到46%,得益于疫情爆发后居家时间提升,智能马桶销量快速提高。

近两年各品类毛利率,在原材料价格上涨的压力下均有下降。境内境外业务均保持持续增长,在智能产品高增的推动下,境内增速高于境外,占比显著提升。

收入持续增长,净利润在原材料价格压力下承压。

水件业务持续增长,智能马桶及盖板2020年后高速增长,推动整体收入增长,且2021年开始加速,5年CAGR为17.99%。

利润方面,近两年工程塑料等原材料价格涨幅较大,净利润有所下滑,使得利润复合增长率为负。2022上半年在地产压力及疫情影响下,收入端仍保持正增长,利润端受益于人民币贬值及原材料价格回落加速增长。

盈利能力有所承压,原材料价格回落有望推动利润率回升。

公司毛利率与净利率在近两年有明显下滑,主要因为受原材料价格影响较大。根据公司招股说明书,工程塑料ABS、POM、PP等占公司成本约30%,2020年以来价格上升影响毛利率水平。当前价格已有明显回落,公司2022上半年毛利率25.29%,净利率9.26%,已有明显回升。我们看好成本端回落继续推动毛利率回升。

费用率方面,销售和管理费用率近年来有上升态势,主要因公司拓展智能产品业务以及培育自有品牌所致。2021年收入高增,同时公司加大自有品牌投入,因此销售费用率提升,而管理费用率有所回落。未来随业务规模提升,预计费用率将持续降低,我们看好公司盈利能力持续上升。

我们根据惠达卫浴与瑞尔特的招股说明书,对马桶的主要部件与出厂价进行了拆分。

马桶主要由陶瓷主体、水箱、盖板三部分组成,其中冲水组件是水箱的关键部分。出厂价方面,智能马桶的价格远高于传统马桶,价格差别主要体现在盖板上。

2.1 冲水组件格局稳定,中高端节水组件有望继续提高份额

传统马桶高端市场被外资品牌占据。当前全球卫浴行业品牌集中度较高,国内高端马桶市场主要被ROCA、INAX、KOHLER、AmericanStandard、TOTO等少数几家国际卫浴品牌占据,此外箭牌、惠达、航标等国内卫浴品牌在国内中高档产品市场占据一定份额。

冲水组件决定便器节水效果,行业格局稳定。

冲水组件又称水箱配件,决定了便器的冲洗质量、节水效果、安全性和使用寿命等,是便器较为核心的配套部件。节水是水件重要的功能考量标准,中高端冲水组件可实现便器单次用水量不大于6L即能将污物冲离的效果,其中高端产品能达到单次用水量不大于4L的最高水效等级,节水效果明显。

当前全球冲水组件细分行业的发展已趋成熟稳定,能够进入国际高端卫浴品牌商配套体系的冲水组件制造商主要包括:吉博力、福马、瑞尔特、威迪亚等。根据瑞尔特招股说明书,2014年行业格局已经确定,瑞尔特在冲水组件品类上国内份额16.93%,全球份额11.89%。

节水符合政策导向,节水型水件有望继续替代中低端产品。

我国干旱缺水较多数其他国家严重,面临比较严峻的水资源形势。

75%左右的生活用水消耗在卫生间的便器及附属配套设施,因此自上世纪90年代以来,我国相继出台了多项产业政策推进节水型卫浴行业发展。头部冲水组件制造商均通过节水认证,产品质量可靠且具备规模优势,相对于小型厂商优势明显。

考虑到冲水组件单价较低,下游厂商对组件敏感度不高,我们看好随消费者节水意识提高,节水型冲水组件份额继续提升。

2.2 智能马桶行业快速发展,未来集中度有望提升

2.2.1 智能马桶行业处于快速增长期,未来空间广阔

智能马桶行业增速较高,渗透率持续提升。

智能马桶相对于传统坐便器,增加诸如清洗、烘干、坐便盖加热、杀菌等功能,可明显改善如厕体验并提高安全性。产品功能多由机电系统控制,可分为马桶盖和一体机。

中国智能马桶市场于2010年前后开始发展,2015年财经作家吴晓波《去日本买只马桶盖》引发了消费者对智能马桶的关注,推动了第一波行业增长和消费者教育。根据奥维云网数据,智能马桶(一体机 马桶盖)近年来保持较快的增速。

因疫情延长居家时间,消费者的健康意识被唤醒,智能马桶的消费者认可度迅速提高,2020年行业零售额同比增速超过26%。《2022年天猫618新消费趋势》显示,天猫618期间,智能一体马桶一跃成为家装行业销售冠军,智能马桶销量达到传统马桶的4倍。同时,智能马桶精装配套率近年来也在持续上升。总体来看,近年来智能马桶渗透率提升较快。

智能马桶对比海外渗透率提升空间大。

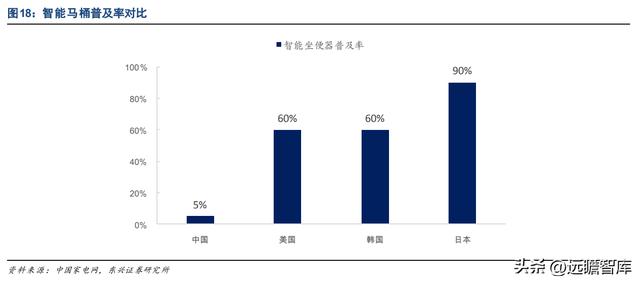

根据《中国智能马桶行业发展白皮书》统计,目前智能马桶在我国市场普及率约为5%。其中在一线城市约5-10%,新一线城市约3-5%,三四线城市已下几乎处于空白。而在美国、韩国、日本普及率分别接近60%、60%、90%。

对标海外,我国智能马桶普及率提升空间巨大。根据第七次全国人口普查数据,我国共49415万户,若普及率提升1pct,智能马桶销量能提高近500万套。

疫情催化智能马桶加速渗透消费者心智,普及率有望持续提升。

疫情期间居家时间延长,消费者对于居家生活品质要求提高,使得智能马桶普及率加速提升,智能马桶快速渗透消费者心智。

根据智研咨询数据,2021年智能马桶一体机在线上的平均售价已不足3000元,较2019年下降16%,价格的下降是普及率提升的重要推动力。此外,智能马桶盖目前主流价格带仅在千元左右,凭借低价和安装便利性推动非装修客户的普及。

智能马桶渗透率提升空间广阔,短期受地产下行影响,但长期来看,随着供给端的推动,消费者接受度的持续提升,以及老龄化带来的舒适、卫生等需求,智能马桶渗透率有望持续增长。

2.2.2 智能马桶参与者众多,集中度有望提升

智能马桶行业竞争较为激烈,有望逐步出清。根据《中国智能马桶行业发展白皮书》,智能马桶仅线上品牌数量就从2017年的240个增长到2021年的738个;制造商数量在2015年为68家,到2021年厂商已达到300家以上。

随着智能马桶行业规模快速增长,参与者数量也有所提高,竞争逐渐激烈。品牌端方面,智能马桶有较强的标品属性,较为适合通过线上销售。

除传统卫浴品牌外,众多家电以及互联网企也纷纷推出智能马桶产品;此外部分卫浴制造商如瑞尔特也推出自有品牌,共同拉动智能马桶品牌数量快速增加。

供给端方面,随行业高速发展也涌现出众多中小制造商。行业竞争激烈是推动价格持续下行的重要因素,同时价格下行对行业参与者尤其是制造商的成本控制提出更高的要求,有望推动行业逐步出清,集中度提升。

品牌端:一体机品牌集中度较低,新晋品牌存在机会。

根据奥维云网统计的线上数据,2020年智能马桶盖CR5为70%,集中度较高且保持增长态势,头部品牌主要以松下、海尔等家电品牌为主;2020年一体机CR5为39%,远低于马桶盖,且2020年有所下滑,头部品牌以传统卫浴品牌为主。

智能马桶盖以电相关功能为主,具有较强的标品属性,因此家电品牌力延伸带来了较高的集中度。而一体机主体仍为马桶,冲水功能仍是主要考虑因素且需要测量安装等工序,因此传统卫浴企业仍有较强的品牌力,但因为包括代工企业在内的参与者更多,整体集中度不高。

在装修中,一体机竞争力强于智能马桶盖 传统马桶的组合,因此长期来看,一体机将逐步代替马桶盖,我们更看好卫浴相关企业在行业中的竞争力。

在产品变革且当前集中度较低的背景下,如瑞尔特等在核心部件具备竞争力的代工企业,有望顺利转型品牌业务,持续获取份额。

制造端:新进入品牌带来代工机会,长期集中度有望提升。

众多品牌跨界进入智能马桶领域,为控制风险初期一般采用产能外包模式,推动代工端企业快速增长。

我们认为,小米、网易严选等互联网企业专注品牌和渠道,将会长期采用产能外包模式;传统卫浴、家电等企业中后期存在自产的可能性,但部分中小企业仍会将生产外包,因此代工模式将会长期存在。

集中度方面,目前制造端厂商众多,其中中小厂商在成本控制、质量控制等方面存在劣势。随产品价格持续降低,中小厂商或将逐步退出,瑞尔特在马桶核心部件冲水组件上规模优势显著,有望以低成本提升自身制造端占有率。

3. 以水件为基础拓展智能马桶,优势有望得以延伸3.1 冲水组件品类积累客户和技术优势,积极拓展智能产品

公司在冲水组件品类上具备技术与规模优势,客户资源丰富。瑞尔特深耕冲水组件二十余年,多年来在该领域保持国内份额第一,全球仅次于瑞士吉博力和美国福马。公司水件产品品质稳定,高端节水产品可实现最高水效等级,产品力领先。

公司凭借优秀的产品力,领先的交付能力和产能规模,已与KOHLER、AMERICAN STANDARD、箭牌等众多海内外大型客户建立稳定合作多年,客户资源丰富。

冲水组件相对于马桶整机价值量较低,但关系到马桶冲水效果与节水的关键性能,卫浴企业转换成熟供应商的动力较低,因此我们看好瑞尔特能保持在冲水组件行业的竞争力。

在卫浴领域拓展品类,智能马桶打开增长空间。

公司借助冲水组件的客户和技术优势,逐步在卫浴领域拓展品类。品类边界由水件逐步拓展至水箱、盖板、智能马桶。公司积极把握智能马桶行业机会,2018年公司加大在智能卫浴产品领域地投入,成立“一点智能”专注智能卫浴产品的研发、生产和销售,产品由智能盖板拓展至一体机,当前已实现一体机的生产,打开增长空间。在公司的大力开拓下,智能产品近年来保持快速增长,增速明显高于行业,2022上半年在地产及疫情压力下,智能品类仍保持较高的增速。

我们看好公司在智能卫浴产品持续保持优于行业的发展速度,主要包括两点:

在头部客户已建立良好口碑,助力新品类快速导入。

冲水组件作为便器核心部件,公司下游客户对产品的品质和稳定性有较高的要求,往往对产品有较长时间的验证测试周期。公司作为品类国内第一的龙头公司,已打入众多客户的供应商体系,且均有多年稳定的合作,产品力和交付能力得到客户认可。

我们认为公司新品类导入客户会较为顺利,同时头部客户的背书也助力公司快速拓展客户。此外,公司相比于海外竞争对手在拓展客户方面更具优势,能够充分享受国内智能马桶的发展浪潮。

公司技术优势可延伸至智能产品,持续研发投入强化产品力。

公司在冲水组件积累的技术优势包括节水、静音等功能,可延伸至智能产品。核心部件的自产能力能有效保障整机产品的高品质同时降低成本。同时公司积极开发防溅、除臭、烘干等功能,强化产品优势。近年来公司研发费用率保持在4%左右的较高水平,专利数量持续提高。

3.2 积极培育自有品牌,未来发展可期

持续培育自主品牌,有望持续为公司带来增量。

便器智能化升级打破原有便器行业格局,为各品牌带来弯道超车机会,公司把握契机积极培育自有品牌业务。智能马桶产品的差异化主要体现在功能的不同,公司智能马桶产品均为自主研发设计,定价可覆盖高中低各档位,功能全面可满足消费者需求。

当前自主品牌业务增速迅猛,我们推测收入占比已达到10%左右。公司对线上、工程、经销商等各渠道,均组建专门团队大力拓展。

线上方面,公司已在天猫、京东、苏宁、抖音等平台开店,并积极进行营销推广。其中公司自有品牌线上在2021年实现收入1700余万,同比增长59%,反映出公司自有品牌业务的高速发展,我们看好自有品牌业务持续快速增长。

3.3 智能马桶产能储备充足,毛利率有望随规模提升

智能马桶产能储备充足,毛利率有望随规模提升。公司2016年上市募集资金6.15亿元用于扩产,保证充足的产能。

上市募投项目包括:

1)新建年产1120万套卫浴配件生产基地项目,2017年已投产,产能充足,生产量持续增长;

2)阳明路卫浴配件生产基地改建项目,该项目在2020年已变更为“年产120万智能卫浴产品生产基地建设项目”,当前仍在建设,智能产品产能储备充足。

当前智能产品产能尚未充分利用,未来随着规模的不断提升叠加自有品牌的持续拓展,毛利率有望持续提升。

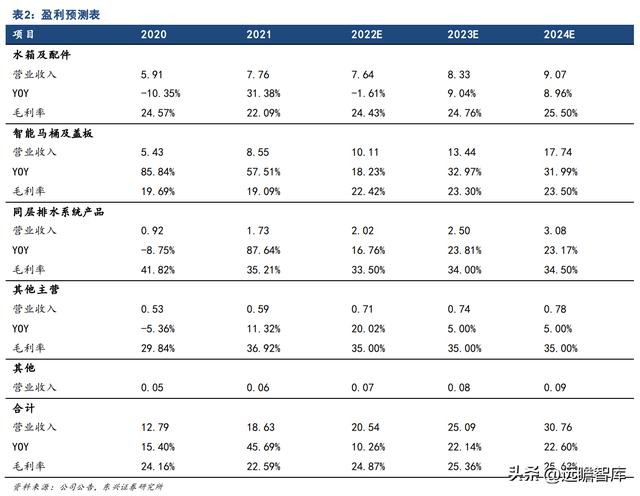

4.1 盈利预测

收入假设:水箱及配件业务优势明显,我们预计保持稳健增长。智能产品行业渗透率仍在持续提升,公司产能充足,在公司的大力拓展下有望持续保持高增速。同层排水系统主要包含隐藏式水箱,国内渗透率较低,预计也将保持较快的增长。

毛利率:2020-2021年,受原材料及竞争加剧等因素影响有所下滑,22上半年已有明显回升。随原材料回落以及公司规模优势持续显现,预计毛利率保持稳健增长态势。

费用率:预计随着智能产品规模持续提升,销售和管理费用均有望逐步回落。。

收入&净利润:综合上述因素,预计公司2021-2023年实现营收20.96、25.62、31.42亿元,归母净利润为2.22、2.54、3.18亿元。

4.2 总结

瑞尔特是国内最大的冲水组件生产商,客户资源丰富,技术、成本优势显著。

从核心部件向智能马桶拓展,技术和成本优势有望得以延伸。同时公司积极开拓自有品牌,打开未来增长空间。

智能马桶渗透率持续提升,空间广阔,瑞尔特能充分享受行业的快速发展,在竞争中持续提升自身份额。目前公司市值对应2022年业绩仅16倍市盈率,PEG小于1。

5.风险提示原材料价格大幅波动,疫情影响终端需求,地产销售下滑超预期。

——————————————————

报告属于原作者,我们不做任何投资建议!如有侵权,请私信删除,谢谢!

精选报告来自【远瞻智库】或点击:远瞻智库-为三亿人打造的有用知识平台|报告下载|战略报告|管理报告|行业报告|精选报告|论文参考资料|远瞻智库

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com