简单的基本面分析(6大最基础的基本面指标)

如果你是股市小白,这几个最基础的基本面指标,你必须要弄明白。建议好好把这条视频看完,你一定会受益良多。

第一,市盈率

即每股股价除以每股收益的比率,适用于成长稳健的蓝筹企业。比如制造业、服务业、大众消费行业上市公司。

一般来说,0—13倍说明价值被低估了,14—20倍属于正常水平,21—28倍说明价值有些高估,大于28倍则要警惕估值泡沫出现。

第二,毛利率

即毛利润与公司营业收入的比率,毛利润则等于营业收入减去营业成本。一般来讲,毛利率越高越好,越高代表着公司盈利能力越强,产品或者核心技术护城河比较高。毛利率大于50%,就是非常不错了,像白酒、医美赛道的公司,毛利率普遍维持在80%以上。

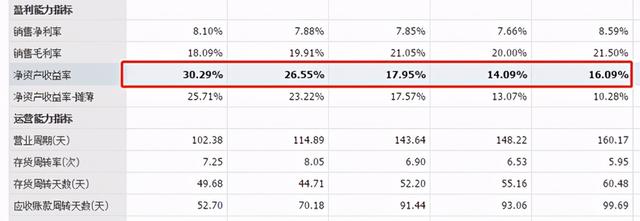

第三,净资产收益率(ROE)

即每股收益与每股净资产的比率,指标值越高,说明投资带来的收益越高。这项指标对于机构资金观察企业基本面情况非常重要。

一般来说,ROE越高,公司赚钱的能力就越强。一家公司如果长年能保持15%,甚至20%以上的ROE水平,那就是一家绩优公司。对于ROE过去10年均值都低于15%的公司,建议别碰了,因为收益率太低。

第四,股权质押比例

大股东股权质押比例越低越好,因为上市公司不质押代表不缺钱,东方财富网特色数据里可以查到,茅台股权质押比例为0

第五,净利润增速

净利润增速代表着公司业绩成长的能力。是观察成长股非常重要的指标之一,一般而言,我们要以公司最近三年的年度净利润增速同比情况做参考。若最近三年,平均年度净利增速超过30%以上,那基本就是一只白马股,值得长期持有。

如果最近3年年度平均净利增速超过50%以上,代表着该公司具备非常高的成长能力,也侧面说明公司所处行业正位于高景气周期。反之,如果最近3年净利增速低于5%,甚至为负增长,代表公司业绩经营出现很大困难或者行业进入衰退周期。

第六,资产负债率

即公司总负债与总资产的比率。负债率过高或者过低都不好,负债率过高,意味着公司应收账款和借款很多,暴雷或者财务造假的风险较高,负债率过低,一定程度上说明公司业务扩张可能有些保守,创新能力较弱,会丧失一些发展良机。

一般而言,维持在10%—40%之间较为合适,当然银行股、地产股这类传统重资产模式的行业除外,他们的负债率一般都超过50%以上。

好了,以上就是6个最基础的基本面指标,你学会了吗?如果还有其他要了解的基础指标,欢迎给我评论留言,我们后续一一解答。最后别忘了点击关注,教你更多投资干货。

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com