九阳的未来发展(厨房小家电公司的PK)

我们今天分析两家相对名气较大的公司,九阳股份和苏泊尔,多年前我家里就买过九阳豆浆机和苏泊尔高压锅,现在两家都围绕着自己的拳头产品,把业务给做大了。

做大倒是做大了,做强没有呢?如果做强了,谁更强一些呢?

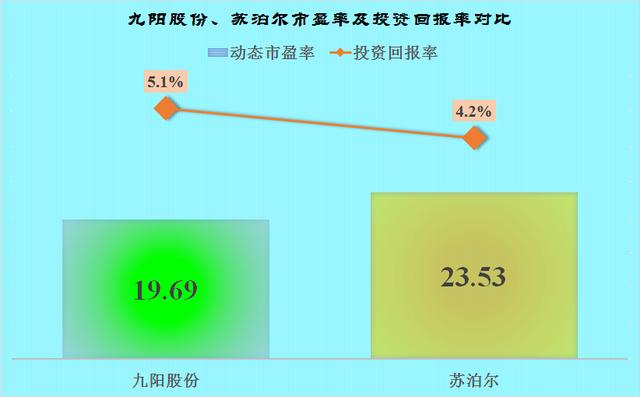

先看一下两家公司的股价和收益情况:

截止2021年10月26日收盘,虽然两家的股价有所差异,但市盈率差别不大,从投资回报率上看,九阳股份还要略高一些,但也可以说投资者对其未来的发展期望值更低一些。

我们再来看气泡图:

九阳的体量明显小于苏泊尔,十年前的2012年同期,九阳的营收规模还是苏泊尔的72%,2021年前三季度,九阳的营收就只有苏泊尔的45%了。原因就是九阳的增长率要低很多,9年几何平均增长率在7.5%左右,营收累计只增长了91%;而苏泊尔9年几何平均增长率在13.3%左右,营收累计增长达208%。这就是数学的魔力,别看你跑着快,就怕对手更快,每年快一点,时间一长,差异就出来了。

2021年前三季度,九阳的营收下降了0.7%,虽然金额和比例不大,但这却传递了一个不太好的信号。苏泊尔还保持着17.7%的营收增长,算是较快速度的增长了,但考虑到2020年同期苏泊尔下降了10.7%,而九阳增长了13.2%,其实两年综合算下来,相对于2019年同期,九阳的增长率还略高一些。

2021年前三季度,在净利润方面,苏泊尔要高很多,接近九阳的两倍。所以苏泊尔占了一个右侧偏中上的位置,而九阳却在相对较差的中间偏左偏下位置。只是从自身对比情况来看,九阳净利润还是创下了历史同期最高纪录。

两家的营收增长情况近五年是交替着进行的,前两年苏泊尔增长更快一些,后两年九阳逆转,然后再是苏泊尔反超。后续还能否继续这样交织着发展上升呢?这就要看整个市场的情况和两家公司自身的努力了。

在净利润增长方面,还是苏泊尔表现更好一些,仅有2020年前三季度表现差于九阳,其他年份都要强很多,于是四年就把数额上领先九阳的1.68倍扩大至了1.87倍。

近两年来,两家的毛利率都有不同程度的下降。而有趣的是,九阳的毛利率达到30%,高出苏泊尔26%超4个百分点。理因是净利润的比例不超过营收的比例才对。

净资产收益率方面,两家都有不错的表现,近些年来,前三个季度都达到了15%左右,甚至有些年份更高。除2020年也都是苏泊尔强于九阳,高的毛利率,低的净资产收益率,这里面一定会有较大的差异存在,我们就来把它找出来。

一下就找到了,那就是九阳的销售费用太高,达到10.4亿元,超过营收大出自己很多的苏泊尔3倍多,占营收比达到夸张的14.7%,而苏泊尔只有1.9%,这可是7倍多的差异。九阳的研发支出的占营收比也要略高一些。

两家公司的短期偿债能力都没有问题,九阳的流动比率为1.7,苏泊尔为1.9,两家的速动比率都达到了1.4。财务状况都相当良好,我们就不分别做他们的帕累托图了,直接把他们的主要资产负债表项目比一比。

九阳和苏泊尔两家公司都有15亿元以上的货币资金,但应收票据和应收账款分别达到了20亿和31亿元。而苏泊尔达21亿的其他应收款,我们就不去扒它是什么内容了,反正就算没有,也不太影响。

有品牌效应就是好,九阳只有6亿的固定资产,就能创造出三个季度达70亿的营收规模,并超过固定资产规模的净利润。苏泊尔类似,只有12亿的固定资产,就能创造出三个季度达157亿的营收规模,也是超过固定资产规模的净利润。一般生产企业的固定资产是达不到这么大效率的,我估计两家公司应该都有相当一部分产品是在外部代加工的。

两家公司都只有数千万的在建工程,也就是说大家都没有太大的加速扩产之类的发展野心了。

图中标红部分的“应付票据及应付账款”,几乎就是他们的债务的主要组成部分,两家规模不大的公司,外面欠着供应商这么多的款项。当然他们要说自己“应收账款及应收票据”也高。你欠我,我就欠他,反正自己不吃亏就完了,这一轮操作下来,实际上就是他们的中小规模的供应商在吃亏。

我们来看两家15年来的应收账款及票据的对比情况,其实2010年以前,两家的应收账款及应收票据都不算高,不仅是绝对数不高,占营收和流动资产比也不高。但从2011年开始,占比明显提升,最高峰是2018年,九阳达到占流动产50%以上,苏泊尔也高达近30%。现在虽然也很高,但有所回调。

我认为和电商的全面兴起有关,以前知名电器企业,一般只给大的渠道商一定账期,应收账款就少。而电商兴起后,更大规模和优势的电商,就严重占用九阳们的资金和资源。

再看应付账款及票据的对比情况,一直都很高,只是部分年份有波动,特别是九阳,几乎就是其流动负债的7成以上了。两家公司都跟恒大差不多,拿着大量免费的供应商垫款用着,毕竟这不用给利息。其实在他们的应收账款等上升前,就已经这样做了,怪到电商传递了这个欠款链条,从数据上看,并不怎么成立。

我们还专门给九阳做了一个对比图,从图中可以看出其业务相关的应收和应付款项的变动情况,波动较大的是应收款项,而相对平稳的是应付款项。

最后看他们的现金流量表现,两家都有相当稳定的经营活动的净现金流表现,而且都有稳定的筹资活动的净现金流出,我们查了相关报表细节,主要是他们的分红都还比较高。2021年前三季度,九阳还是意识到欠供应商的款项实在太多了,甚至还是主动出手解决部分供应商资金链紧张的问题,比2020年同期多支出了10亿“购买商品、接受劳务支付的现金”,并导致其当期的经营活动净现金流为负。

这种小的厨房电器(大的可能就是抽油烟机和消毒柜等)和人口的规模息息相关,现有的人口形势,是否还能支持两家持续的增长,这是一个值得深思的问题。好在两家都意识到这个问题,并且在持续想办法扩大出口业务。

苏泊尔2019年上半年的出口还仅占22.2%,2021年上半年就上升至了32.75%,接近三分之一了。九阳股份要差一些,但也是从2019年上半年的出口占比7.66%,在2021年上半年提升至了13.49%。出口可能是他们以后的主要增长方向。

声明:以上为个人分析,不构成对任何人的投资建议!

#苏泊尔# #九阳#

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com