印刷包装机械行业龙头(包装细分领域龙头)

(报告出品方/分析师:中国银行证券 陈柏儒)

一、上海艾录:深耕包装行业,成长为细分领域龙头(一)以工业用纸包装为基,横向拓展塑料包装实现快速成长

公司深耕包装领域,打造核心竞争力。

上海艾录成立于2006年,主要从事工业用纸包装、塑料包装及智能包装系统的研发、设计、生产、销售及服务,是国内领先的工业用纸包装公司,为客户提供工业与消费包装产品的软体包装一体化解决方案。

截至2021年,公司营收规模达到11.2亿元,同比增长44.55%,归母净利润达到1.45亿元,同比增长30.18%。

公司业务涵盖工业用纸包装、塑料包装及智能包装系统三大产品线。工业用纸包装产品主要用于工业企业粉体和颗粒类产品包装,被广泛应用于食品、化工、建材及医药中间体等行业领域。按照形态和工艺的不同,主要分为阀口袋、方底袋、热封口袋和缝底袋四类。

塑料包装产品被用于乳制品及日化产品领域,主要包括复合塑料包装和注塑包装及其他。

其中,公司的复合塑料包装主要应用于乳制品领域,妙可蓝多为主要客户,2021年占公司复合塑料包装产品销售比例为85.54%;公司的注塑包装及其他业务主要由子公司艾鲲新材料开展,提供软管、片材、注塑、面膜袋、标签及相关产品及服务。

公司通过收购锐派包装开展智能包装系统业务,包括粉体和颗粒智能化包装生产线的研发、设计、生产和销售,与公司主营业务互补,是公司一体化包装解决方案的重要组成部分。锐派拥有物料处理、称重计量、机器人包装、码垛、套膜等整线解决方案,不仅拥有包装机制 造能力,更实现了整条包装线集成。

自成立以来,公司主要经历三个阶段:

初创积蓄期(2006年~2010年):公司以工业用纸包装起家,持续积累资源,积蓄力量助力未来快速发展。2006年 7 月,公司前身为艾录有限,由陈安康(董事长、总经理)、张勤(董事、副总经理)共同出资 50 万元设立。

2010年 12 月,公司股东增资 4,050 万元,注册资本由 150 万元增至 4,200 万元,企业运营资金得到补充,为后续扩张积蓄力量。

快速扩张期(2011年~2017年):伴随资本得到补充,公司凭借资源积累开始快速扩张。除 2010年12月公司股东增资外,公司于2011年获得总计5,000万元投资。在资本加持下,公司实现快速成长。

2011年,公司二期工厂建成,并引进德国 W&H 自动化流水线;2013年,公司荣获上海市“科技小巨人培育企业”荣誉称号;

2014年,公司荣获“高新技术企业”证书,并成功挂牌新三板;

2015年,公司引进国金证券、上投摩根等多家投资机构及个人投资者,全资收购锐派包装以布局包装生产线业务,并举行三期工程奠基仪式(占地面积49亩,建筑面积24,625.9 2,总投资 2.8 亿);

2016年,艾录高分子环保复合包装材料三期项目建成试生产;2017年,公司发起组建艾鲲新材料,布局化妆品、医用、食品、日化等领域。

二次成长期(2018年至今):公司专项研发掌握复合塑料包装核心技术,切入妙可蓝多奶 酪棒包装供应体系,乘奶酪行业东风实现快速成长。

2018年,公司收到妙可蓝多产品需求,并组织人员进行专项研发,成功研发出适合胶状乳制品的包装,实现奶酪棒包装膜国产化;2019年,公司五期智能工厂落成;2021年,公司成功于创业板上市,募资1.07亿元。

(二)股权结构清晰集中,创始人团队引领发展

公司股权结构明晰,创始人为实际控制人。

公司创始人陈安康为第一大股东兼实际控制人,持股33.64%,是公司的董事长及总经理,深耕相关领域近40年,在包装及上游原材料领域均有丰富经验,曾就职于上海石油化工总厂、上海利顿建设有限公司、上海丽顿包装材料有限公司、上海久辰化工有限公司。

陈曙为公司董事,持股4.86%;张勤为公司创始人之一,目前任公司董事及副总经理,持股 2.48%。而文振宇、高慧红及其他机构皆出于投资目的持有股份,共计持股59.02%。

子公司明确分工,各司其职。

公司旗下有 4 个子公司,其中锐派包装为公司智能包装业务主体,艾鲲新材料为公司注塑及其他业务主体;而悠灿新材料及赢悠实业则专职负责公司原材料采购。

(三)公司业绩稳步扩张,盈利能力持续向好

公司营收稳健成长,归母净利润波动上行。2021年,公司营收达到 11.2 亿元,同比增长44.55%,9 年 CAGR 为 27.51%。2016年,受子公司商誉减值损失影响,归母净利润同比下降 47.1%;2018年,受原纸价格上涨影响,归母净利润同比下降9.96%;2021年,归母净利润达到 1.45 亿元,同比增长 30.18%,2012年~2021年 CAGR 为 35.84%。

工业用纸包装为基本盘,塑料包装营收占比快速提升。

细分品类来看,工业用纸包装为公司基本盘,收入占比持续下降,2021 年实现营收 7.53 亿元,同比上涨 29.14%,占比为 67.2%,同比下降 8.02 PCT;塑料包装快速成长,占比迅速提升,2021 年实现营收 3.48 亿元,同比增长 96.65%,占比为 31.09%,同比上涨 8.24 PCT;而智能包装系统占比较低,且占比稳中有降,2021年实现营收 0.19 亿元,同比上涨 31.47%,占比为 1.71%,同比下降 0.17 PCT。

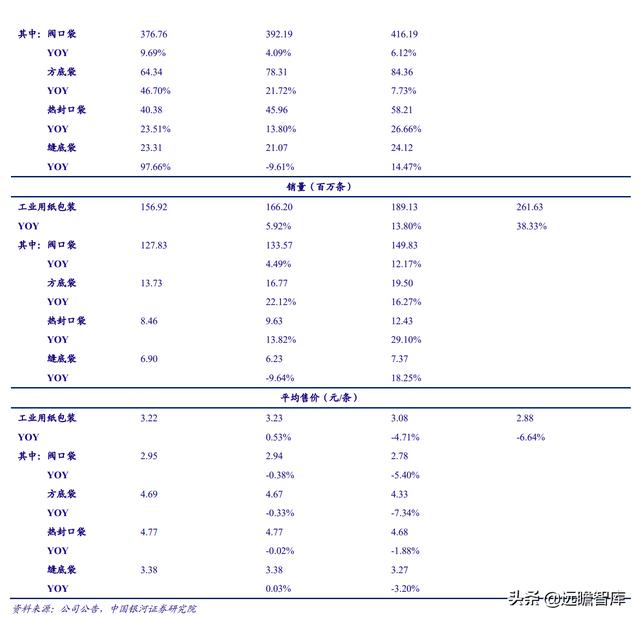

工业用纸包装以阀口袋为主,营收稳健成长。

公司自2011年进入快速扩张期,2012年-2018年,工业用纸包装业务实现快速成长,营收规模自1.25亿元成长至5.05亿元,6年CAGR达到26.26%;2019年-2020年,工业用纸包装业务增速趋缓,下降至 10%以下,两年增速分别为 6.48%、8.44%,2020年营收规模达到5.83 亿元,营收增速放缓,主要是因为2019年下游行业景气度下降及2020年新冠疫情影响;2021年,业务实现高增,全年同比增长29.14%,营收规模达到7.53亿元。

从结构来看,阀口袋为主要产品,近几年占比维持在70%以上,方底袋、热封口袋及缝底袋分列第二、三、四名,2020年占比分别为14.47%、9.99%、4.14%。

塑料包装快速成长,成为公司未来成长核心驱动力。

公司塑料包装业务自 2017 年起步,成立以来快速发展,2018-2021 年 4 年 CAGR 为 227.48%,2021 年营收规模达到 3.48 亿元。

从结构来看,复合塑料包装贡献主要成长,2018 年~2021 年,营收规模自 0.12 亿元增长至 2.77 亿元,3 年 CAGR 为 185.81%,占比快速提升后稳定在 80%左右,2021 年为 79.67%;而注塑包装及其他业务同样快速成长,2017 年-2021 年,营收规模自 0.03 亿元成长至 0.71 亿元,4 年 CAGR 为 119.9%,2021 年占比为 20.33%。

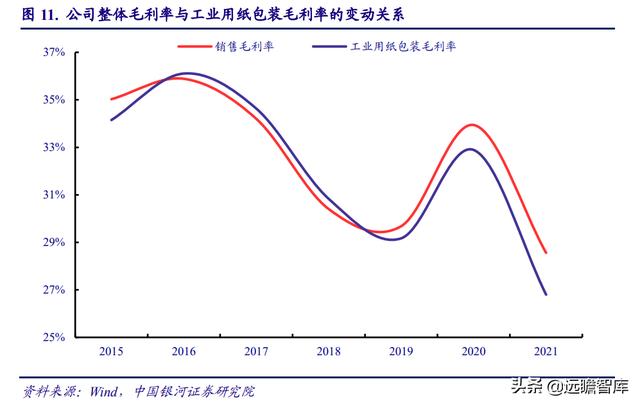

整体毛利率呈现一定波动性,前期主要受工业用纸包装毛利率影响。

2017年以来,公司毛利率维持在30%左右,同工业用纸包装毛利率同向变动。前期,公司工业用纸包装业务营收占比处于较高水平,是影响整体毛利率的主要因素。伴随塑料包装占比快速提升,工业用纸包装影响逐渐减弱,公司整体毛利率变动同工业用纸包装毛利率变动的相关性逐渐降低。

工业用纸包装毛利率主要受原材料价格影响,同纸浆价格相关。

公司工业用纸包装成本中,原纸成本占比 60.89%(2020 年,工业用纸包装成本中原材料成本占比 78.43%,原材料成本中原纸占比 77.63%),为成本变动核心影响因素。

公司工业用纸包装所使用的原纸主要为牛皮纸,以漂针木浆、漂阔木浆及本色浆等为核心原材料,成本受浆价影响。

公司工业用纸包装毛利率同木浆价格整体趋势呈现反向变动特征,2019 年在纸浆价格下降前提下,工业用纸包装毛利率下降,主要是因为:公司当时对原纸提前 3-4 个月进行备货,原材料结转存存在一定滞后性。

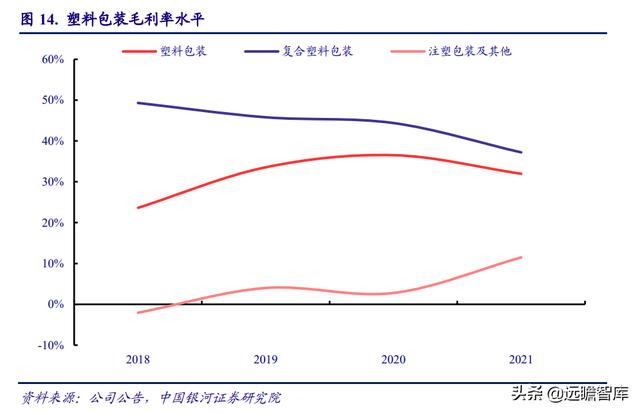

复合塑料包装业务毛利率处于较高水平,对整体毛利率贡献持续提升。

公司整体塑料包装毛利率维持高位,预计未来有望持续改善,主要是因为:

一方面,2021 年,复合塑料包装受上游原材料价格大幅上涨和公司主动调整价格策略的因素影响,毛利率同比下降 7.19 PCT,达 到 37.2%,预计未来上游成本端有望改善,进而实现盈利能力修复;

另一方面,注塑包装及其他业务营收规模持续增加,盈利能力逐步改善,2021 年毛利率已达到 11.49%,同比提升 8.71 PCT。同时,塑料包装业务是公司第二增长极,营收占比快速成长,2021 年已达到 31.09%,伴随未来塑料包装业务快速扩张,对整体毛利率贡献将持续提升。

复合塑料包装成本以原材料为主,主要受上游国际原油价格影响。

复合塑料包装成本拆分来看,2020 年,原材料占比为 86.79%,直接人工占比为 5.2%,制造费用占比为 8.01%。公司复合塑料包装产品主要原材料为塑料粒子,其以聚乙烯、高抗冲聚苯乙烯为主,市场价格主要受国际原油价格波动影响。

公司费用率优化,净利率持续向好。

2017年以来,伴随效率不断提升,公司费用率逐年下降,自2017年的 18.16%下降至2021 年的13.64%,2021年公司销售、管理、财务及研发费用占收入的比例分别为1.88%、7.06%、1.31%、3.39%。

2018年,公司净利率受原材料成本影响大幅下跌,随后持续改善,2021年再次受原材料成本影响,同比下滑 0.9 PCT,达到 12.73%,预计未来伴随塑料包装业务的持续发展,公司净利率还具备进一步提升空间。(报告来源:远瞻智库)

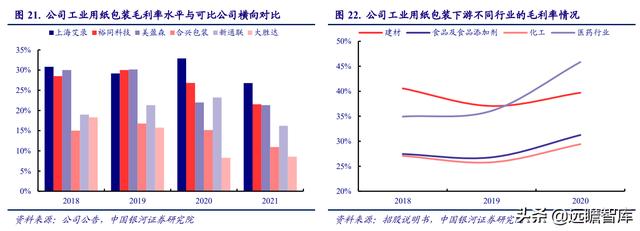

(一)工业细分赛道产品附加值高,公司盈利能力优于可比公司

下游行业以化工行业、建材行业和食品及食品添加剂行业为主。从公司工业用纸包装下游行业来看,2020年,化工行业收入占比达到43.88%,为工业用纸包装主要下游行业,但收入 占比呈现小幅下滑趋势;建材行业收入占比达到26.1%,呈现小幅波动趋势,整体维持稳定;食品及食品添加剂行业占比不断提升,2020年达到28.32%。

下游工业行业对包装要求较高,具备更强技术壁垒。

公司工业用纸包装业务对应下游客户主要为化工、建筑材料、奶粉及医药等行业,包装内容物通常具备独特的物理及化学特性,对包装的积密度、流动性能、防潮性、包装速度、耐温性、防滑性、运输便宜性等方面要求较高。因而,工业用纸包装生产难度更大,较普通包装具备更强技术壁垒。

深耕工业用纸包装领域,研发、实践深厚积累实现高产品力。

公司以工业用纸包装业务起家,自成立以来持续重视产品研发及工艺创新,在长期研发和实践过程中,技术不断优化更新,为公司维持行业内领先地位提供有力支撑。据招股说明书披露信息显示,公司工业用纸包装核心技术共形成发明专利 16 项,实用新型专利 46 项。

工业用纸包装产品附加值高,毛利率优于同业可比公司。

2018年至2021年,公司工业用纸包装业务毛利率表现整体优于相似业务可比公司的毛利率水平,处于较高水平。

具体来看,2018-2019年,公司同裕同科技、美盈森相似业务毛利率相近,而合兴包装、新通联及大胜达毛利率明显低于前三家企业;2020-2021年,毛利率表现开始分化,公司毛利率表现明显优于裕同科技和美盈森,表现出较强的产品竞争力。

细分来看,建材行业盈利能力最高,食品及食品添加剂行业次之,化工行业最低:2020 年,公司工业用纸包装业务中,建材行业毛利率为39.7%;食品及食品添加剂行业毛利率为 31.24%;化工行业毛利率为29.41%;医药行业毛利率为45.84%,但占比不到2%,对整体业务毛利率影响较低。

(二)持续巩固开发优质客户资源,跟随下游头部客户共同发展

深耕工业用纸包装领域,积累优质客户资源。公司同国内外知名工业及消费类企业客户建立牢固的合作关系,客户均为下游行业头部企业。其中,工业客户包括埃克森、陶氏、巴斯夫、万华化学、立邦、东方雨虹等;食品行业客户包括美国嘉吉、雀巢、三元等。

业务拓展顺利,客户数量快速增长。

公司持续加大研发投入,丰富技术储备,扩充产品矩阵,不断开拓工业用纸包装下游应用领域,满足客户新需求,成功切入食品及药品领域。同时,公司基于现有产品实力,叠加大客户服务经验,不断开拓客户资源,挖掘原有行业内需求。2020年,公司工业用纸包装客户数量达到612家,同比增加76家。(报告来源:远瞻智库)

(一)妙可蓝多引领奶酪行业快速发展

我国奶酪行业零售市场快速成长,奶酪棒产品贡献市场增量。

历史来看,我国奶酪行业经历两个阶段:

1)2007年-2018年,我国奶酪行业逐渐起步,此阶段行业发展迅速,产品丰富度逐渐提升,从零售市场规模来看,奶酪行业市场规模自5.6亿元成长至58.11亿元,11年CAGR达到23.71%;

2)2018年至今,奶酪棒市场迅速崛起,带动我国加工奶酪市场快速发展,新市场得以开拓,贡献奶酪行业新增量,2021年,奶酪行业零售市场规模达到122.73亿元,同比增长22.95%,3 年 CAGR 达到28.3%,预计未来 5 年将以14.65%的CAGR继续成长,并于2026年达到 243.14 亿元

我国奶酪行业零售市场以加工奶酪为主,其中奶酪棒为重要产品。

细分来看,2021 年,我国奶酪行业中,加工奶酪市场规模为 79.91 亿元,占比 65.11%;涂抹奶酪市场规模为 22.34 亿元,占比 18.2%;软奶酪、硬奶酪市场规模分别为 17.02、3.46 亿元,占比分别为 13.87%、2.82%。

未来 5 年,加工奶酪市场规模仍将快速成长,以 16.79%的 CAGR 继续成长,将于 2026 年达到 173.62 亿元,占比提升至 71.41%。

乳制品市场结构来看,我国奶酪行业占比处于较低水平。

整体来看,美、法、英三国乳制品消费结构中以奶酪为主,奶酪市场占比分别达到37.76%、48.62%、30.1%;而亚洲国家目前则以饮用奶产品及酸奶为主,奶酪市场占比处于较低水平,未来伴随消费持续升级,奶酪产品具备高营养价值特性,占比仍将持续提升

我国奶酪行业渗透率不断提升,人均消费对标海外发展前景广阔。

受饮食习惯及消费水平影响,我国奶酪行业起步较晚,在全国范围内并未普及,前期局限于高端消费群体和少数民族聚居地,目前行业仍处于深化发展阶段。

我国各级城市奶酪渗透率持续提升,2021 年,北上广深、省会城市、地级市、县级市与县城奶酪渗透率分别达到 38%、30.6%、28.3%、26.3%,分别较 2019 年提升 8.7 PCT、9.2 PCT、12.3 PCT、13.1 PCT,下沉市场渗透率提升速度更快。

人均消费来看,2021 年,我国奶酪人均消费量仅 0.37kg,与海外差距较大,对标有相似饮食习惯的日本仍有超过 4 倍的提升空间。

我国奶酪行业呈现双足鼎立局面,妙可蓝多市占率表现亮眼。

据 Euromonitor 统计数据显示,2021 年我国奶酪行业 CR2 达到 52.1%,市场集中度处于较高水平。其中,妙可蓝多为第一名,市占率自 2018 年以来快速提升,2021 年达到 27.7%,3 年提升 23.8 PCT;百吉福为第二名,2021 年市占率为 24.4%;其他企业市占率皆低于 5%。

业务拓展 资源整合,妙可蓝多未来成长性依然显著。

推出常温奶酪新产品,突破低温限制。2021 年 9 月,妙可蓝多凭借自身优异的研发实力, 在业内率先推出具备较高研发壁垒的常温奶酪棒,将得到快速发展:常温奶酪棒保存环境不再受到严格限制,打破了冷链运输局限性,实现渠道下沉,覆盖更广的消费群体,同时,满足多元化消费场景需求,实现了市场增量。

参照牛奶及酸奶市场,常温奶酪棒市场空间巨大。

牛奶市场以常温牛奶为主,近年来低温牛奶虽然占比持续上升,但仍明显低于常温牛奶,2021年,常温牛奶同低温牛奶销量比为4.71 :1,市场规模比为 2.63 : 1;酸奶市场以低温酸奶产品起步,常温酸奶产品推出后,占比稳步提升,2019 年占比已达到 50.1%,预计未来占比仍将持续提升。

蒙牛入股实现赋能,资源整合将迎新发展。

蒙牛自2020年初开始对妙可蓝多布局,于2021年下半年成为其控股股东,将赋能妙可蓝多,助力其快速发展。蒙牛拥有优质奶源,将保障妙可蓝多原材料供应及质量,且更高效的合作效率有利于降低成本。

同时,妙可蓝多有望借助蒙牛优质渠道资源,实现奶酪渠道布局,更快铺开全国网络,抢占市场份额,培育品牌知名度。

(二)深度绑定妙可蓝多,业绩成长确定性较高

承接妙可蓝多需求,实现奶酪棒包装膜国产化替代。2018年4月,妙可蓝多对公司提出采购需求,希望对奶酪棒包装膜实现国产替代,在保证产品质量的前提下,实现更快的交货时 间及更低的成本。公司给予高度重视,成立专项研发小组进行研发,并于2018年10月初步达到质量要求。公司成功实现奶酪棒包装膜国产化替代,同妙可蓝多建立牢固的合作关系,共同分享奶酪行业成长红利。

公司为妙可蓝多包装首供,妙可蓝多为公司第一大客户。

2021年,妙可蓝多向第一大包材供应商采购金额为2.29亿元。据上海艾录披露信息显示,公司独家供应妙可蓝多常温奶酪棒复合塑料包装片材产品,同时是其低温奶酪棒复合塑料包装片材产品第一大主要包材供应商。

公司向第一大客户销售2.37亿元,同妙可蓝多采购数据基本一致。因此,公司为妙可蓝多包材首供,同时是妙可蓝多整体第 3 大供应商,占比妙可蓝多2021年度采购总比重为7.92%。同时,妙可蓝多为公司第一大客户,2021年占年度销售总额比例达到21.19%,占复合塑料包装业务收入比例为85.54%。

妙可蓝多业绩贡献确定性高,公司积极进行客户拓展。

公司同妙可蓝多全资子公司芝然乳品签署《奶酪棒彩膜战略采购合同》,已续签至2022年10月31日,年度预计采购量为6,500万延米。同时,公司积极进行客户拓展,目前已为伊利股份、蒙牛乳业、奶酪博士、光明乳业等十余家知名乳制品品牌供应奶酪棒包装产品,2021 年,其他品牌在复合塑料包装业务营收占比达到14.46%,同比提升12.98%,客户结构持续多元化发展。

(三)技术、资金壁垒叠加先发优势,公司奶酪棒包装地位稳固

公司掌握奶酪棒包装核心技术,研发实力突出。公司奶酪棒包装使用复合片材产品制造技 术,主要源于生产实践及自主研发,少部分配方由公司和供应商合作开发。奶酪棒包装复合片材由面层膜、PS 膜及 EVOH 膜三层结构复合构成,三层结构材料在 GMP 生产环境下,通过高精度印刷、无溶剂复合、智能熟化、全自动输送和分切包装等先进技术工艺,实现无接触、无菌化、规模化生产成品。

奶酪棒包装要求高,具备较强技术壁垒。

相较于其他类型产品,奶酪棒对包装提出了更高要求:一方面,包装需保证热合强度,防止奶酪漏气变质,确保食品安全,又可以确保儿童轻松剥开包装以便使用等条件;另一方面,包装需具有高标准的阻水和阻氧性能,在抑制微生物增长和外界污染的同时,避免被包装物的水分流失,以充分保证奶酪口感、延长奶酪保鲜周期。因此,奶酪棒的独特需求带来了更多技术难点。

PS 膜将成主流中间层材质,目前仅少数几家有量产能力。

奶酪棒包装中间层主要使用 PS 材质及 PVC 材质两大路线,预计未来 PS 膜将成为主流:PVC 作为一种硬塑料,加工通常需添加大量增塑剂,而增塑剂难溶于水,易溶于油,在接触食品时可能迁移到食品中,同时,PVC 塑料制品在较高温度下将产生氯化氢气体,对人体造成危害,因此 PVC 材质不宜作为食品包装容器。

目前,国内能实现 PS 材质稳定大批量供应的仅安姆科、上海艾录及海顺新材,竞争格局较好。

研发费用近千万,未来仍将持续投入。

公司针对奶酪棒包装产品进行专项研发,主要包括 4 个方面:印刷精度微小变量控制和可拉伸油墨试验、内层 EVOH 易剥离 PE 膜研制、特种面层材料应用改良、特种中间层吸塑PS 材料改良。

产品研发周期大概为 6 个月,且后续改进研发仍在持续进行,以不断优化产品质量,巩固技术积累,满足下游快速变化的需求,截至2020年末,公司在奶酪棒包装累计投入研发980.98 万元。

生产设备价值高,公司大力投入实现较高生产效率。

在奶酪棒包装生产上,公司利用先进设备,以实现柔性化生产,提升对客户不同复合塑料包装产品的生产需求响应速度。

目前,公司主要拥有德国 W&H 三层共挤复合薄膜生产设备(根据公司招股说明书,设备账面原值为 1,068.04 万元)一套,德国 W&H 七层共挤复合薄膜生产设备(根据公司招股说明书,设备账面原值为 1,379.14 万元)一套,欧洲片材挤出设备(根据公司招股说明书,设备账面原值为 677.83 万元)一套,欧洲复合设备两套,自主研发和制造的智能熟化、分切、包装、多机器人协同运作的流水线一条。

公司业务持续壮大,规模效应逐渐显现。

公司奶酪棒包装业务自2018年起步,伴随妙可蓝多奶酪业务成长,业务规模实现快速增长,2021年营业收入达到 2.77 亿元,同比增长 93.22%。同时,公司复合塑料包装产能利用率快速上升,自2019年的 52.24%上升至2020年的 67.94%。因此,公司规模效应凸显,平均生产成本稳中有降,2021年,公司复合塑料包装生产成本下降 4.85%,降至 2.31 元/延米。

(四)日化包装持续孕育,客户拓展未来可期

日化需求稳健成长,市场空间巨大。

据 Euromonitor 统计及预测,我国日化需求持续成长,市场规模日益壮大,其中,美容及个人护理市场稳健成长,2021年市场规模达到5,726.14亿元,同比增长9.81%,预计未来将以 8.08%的CAGR继续成长,并于2026年达到8,443.39亿元;家庭护理市场缓慢扩张,2021年市场规模达到1,204.99亿元,同比增长1.9%,预计未来将以5.08%的CAGR继续成长,并于2026年达到1,543.95亿元。

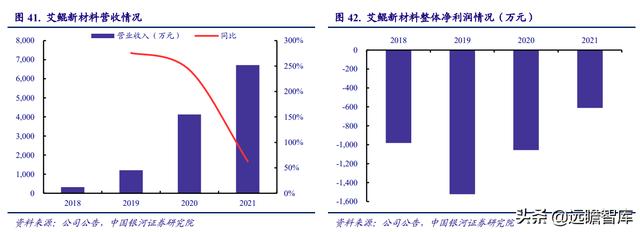

日化包装子公司业务处于起步阶段,盈利料将持续改善。

公司基于对化妆品、医用、食品、日化等行业的良好预期,于2017年设立艾鲲新材料进行业务拓展。发展初期,艾鲲新材料营收快速成长,2021年,艾鲲新材料营收达到6,718.28万元,同比增长62.79%。但因长期资产折旧摊销较大,研发、宣传等前期投入费用较高,同时相关业务规模仍有待扩张,艾鲲新材料暂时处于亏损状态,2021年净利润亏损611.21万元,亏损金额同比降低42.13%。

艾鲲新材料注重技术积累,实现丰富产品线覆盖。

艾鲲新材料研发投入持续扩大,研发团队稳定项目逐步增多,截至招股说明书签署日,共拥有已获得授权并尚在有效期内的专利 24 项,其中有 2 项发明专利、12 项实用新型专利、10 项外观设计专利。

基于扎实的技术积累及资本支持,艾鲲新材料已完成复合软管、多排软管、双组分结构安瓶、食品用注塑件等研发项目,目前具备软管、片材、注塑三大产品系列,及裸眼 3D 面膜袋、标签和自动装箱机三大单项品类,并相比传统企业实现更优的产品性能。

积极拓展客户资源,结构持续优化。

艾鲲新材料凭借技术积累及产品优势,不断加大市场开拓力度,知名品牌客户数量不断增加,目前已对屈臣氏、科丝美诗、安娜苏、贝亲、妙可蓝多等下游知名品牌提供外包装产品。基于现有优质客户资源,未来艾鲲新材料将继续加大力度,积极拓展下游客户群,在拓展新客户的基础上,不断加大在原有客户的业务占比,实现快速成长。

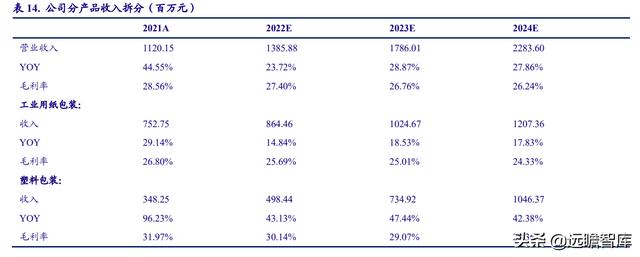

(一)核心假设及盈利预测

工业用纸包装:公司深耕工业用纸包装领域,积累优质客户资源,并不断进行业务拓展,预计未来将受益于旧客户成长及新客户开拓,预计2022-2024年营收增速分别为14.84%/18.53%/17.83%。

塑料包装:公司掌握复合塑料包装核心技术,深度绑定奶酪龙头妙可蓝多,同时不断拓展客户资源,客户结构多元化发展,未来将充分受益于奶酪棒行业的快速发展。同时,公司持续 拓展注塑包装及其他业务,我国日化行业市场空间巨大,公司业务发展前景广阔,目前处于业务起步期,有望延续快速成长。预计公司塑料包装业务2022-2024年营收增速分别为43.13%/47.44%/42.38%。

智能包装系统:公司智能包装系统与工业用纸包装、塑料包装业务协同发展,将在主业带动下稳健成长,预计2022-2024年营收增速分别为20%/15%/13%。

(二)估值分析

我们分别选取纸包装和塑料包装上市公司作为上海艾录的可比公司。参考可比公司估值来看,裕同科技、合兴包装及紫江企业2022-2024年平均 PE 分别为 15X / 12X / 10X。

我们认为,公司作为包装领域细分龙头,工业用纸包装业务方面,持续拓展业务领域,并不断开拓客户资源,具备持续成长潜力;塑料包装业务方面,公司凭借先发优势和核心技术,充分受益于下游奶酪行业快速成长,且日化包装发展前景广阔,未来仍将维持快速成长。

我们预计公司2022-2024年营业收入分别为13.86/17.86/22.84亿元,分别同比增长23.72%/28.87%/27.86%;归母净利润分别为1.76/2.2/2.73亿元,分别同比增长21.41%/25.48%/23.69%,对应 PE 分别为27X/21X/17X,

下游市场不及预期;客户拓展不及预期;原材料价格大幅上涨;行业竞争加剧。

——————————————————

请您关注,了解每日最新的行业分析报告!报告属于原作者,我们不做任何投资建议!如有侵权,请私信删除,谢谢!

获取更多精选报告请登录【远瞻智库官网】

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com