招商蛇口票据延期(招商蛇口拟发行5.5亿元绿色中期票据)

11月25日,根据中国银行间市场交易商协会披露的信息,招商局蛇口工业区控股股份有限公司将发行5.5亿元的绿色中期票据,目前项目状态处于反馈中。

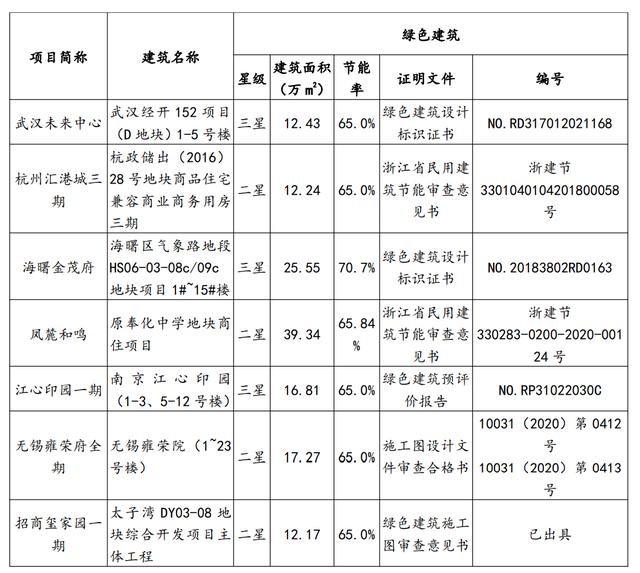

募集说明书内容显示,此次的5.5亿元绿色中期票据分为两个品种。品种一期限为3年期,初始发行规模2.75亿元;品种二期限为5年期,初始发行规模2.75亿元。债券无担保。本期中期票据采用固定利率方式,由发行人与主承销方根据集中簿记建档结果协商一致确定,在债务融资工具存续期内固定不变。本次中期票据注册额度为5.5亿元,拟全部用于绿色商品房项目建设。

招商蛇口强调,此次募集的资金不得用于长期投资,不用于对外委托贷款等资金拆借业务,不用于衍生品金融工具和理财产品投资,不用于土地一级开发,不用于支付土地款,不用于“地王”相关项目,不用于三四线地产项目建设,不得用于保障性住房和棚改项目。不用于购置土地、投资股市、不用于购买理财、信托等金融类产品投资及国家有权部门明文限制的行业和领域。不存在重复使用募集资金的情况。

财务数据显示,公司主营业务以园区和社区开发销售为主,存货主要由开发成本和开发产品构成。按照合并报表口径计算2019年度、2020年度及2021年度,公司营业收入分别为976.72亿元、1296亿元及1606亿元;实现净利润分别为188.56亿元、169.13亿元及152.01亿元,经营活动产生的现金流入分别为1333.5亿元、1864.64亿元及2109.63亿元。鉴于其稳定的经营业绩和较强的盈利能力,本期债券本息偿付的保障能力较强。

发行人最近三年(2019年、2020年和2021年)存货净额分别为3122亿元、3607亿元和4176亿元。随着公司经营规模的扩大,公司存货水平呈逐年上升趋势。2021年末,发行人计提的存货跌价准备为49.35亿元。

募集说明书称,园区及社区开发周期长,购置土地和前期工程占用资金量大,资金周转速度相对缓慢。发行人最近三年经营活动现金流净额分别为138.12亿元、276.22亿元及259.77亿元。经营活动现金流净额波动较大,主要是因为公司土地、基建支出增加。

从资产负债率来看,最近三年,发行人资产负债率分别为63.19%、65.63%和67.68%,扣除预收款项(含合同负债)后,其他负债占资产总额的比重分别为47.36%、47.85%和50.29%。总体来看,近年来为满足项目建设开发投入的需要,发行人债务融资规模较大,资产负债水平较高,最近三年末扣除预收后的资产负债率呈现上升态势,说明发行人扣除预收款项的资产负债率有所提升。短期债务方面,截至2021年末,发行人有息债务合计为1777亿元,其中一年内到期部分为434亿元,占比为24.42%;1-2年内到期的部分为490亿元,占比为 27.57%;2-3年内到期的部分为533亿元,占比为29.99%;3年以上到期的部分为320亿元,占比为18.01%。

目前,发行人本部及其子公司待偿还债券余额为598.399亿元,其中存续期超短期融资券48.8亿元、中期票据188亿元、永续票据7亿元、资产支持票据(ABN)38.361亿元、公司债240亿元、资产支持专项计划60.848亿元和海外债2.3亿美元(折合人民币约15.39亿元)。

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com