城投公司融资工具有哪些(2022年中投融资报告发布)

导读:前段时间母婴研究院调研显示,超95%的母婴企业表示2022年比2021年更难,48.5%的企业现金流不足以支撑6个月,92%的企业认为2022年疫情对我们的影响比2021年更大。

疫情之下,无人幸免。在母婴行业观察团队走访市场的过程中,“今年肯定会死掉一批企业”“承受力已经到了极限”这样的声音不绝于耳。出生人口持续下跌,母婴市场存量出现一定的萎缩,人货场加速迭代也给品牌带来诸多挑战。

外滞内卷双向夹击的大环境下,创业者和投资人都备受压力,但依然有一些品类机会和增长信号值得关注。近日,母婴行业观察旗下产业分析平台母婴研究院发布《2022H1母婴行业投融资报告》(以下简称《报告》),从资本市场解读2022母婴行业的最新趋势。

融资数量及金额创新低

母婴童产品备受资本关注

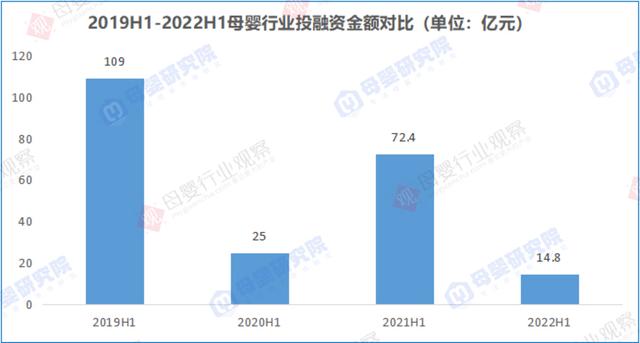

《报告》显示,2022上半年母婴行业共有38起投融资事件,融资金额为14.8亿元。母婴研究院持续跟踪发现,上半年母婴投融资波动剧烈,年初1-3月融资数量基本保持平稳,但随着疫情“倒春寒”来袭,市场投资热情急速下滑,4月跌至低谷。虽然5-6月微增,但面对外界诸多不确定性,资本市场更加谨慎。

时间线拉长到近4年的维度进行对比,2022上半年母婴行业无论是融资数量还是融资金额都跌到了“冰点”。相比2021上半年融资数量减少18起,融资金额更是同比2021H1下滑79.6%。疫情第三年对全行业的影响,比疫情第一年突袭时的影响更大。这也印证了前不久母婴研究院针对行业开展的调研结果:更多从业者认为,2022年疫情对行业的影响比2021年更大,甚至比2020年更大。这背后关乎每一家企业的信心、承受能力以及整个市场的发展走向。

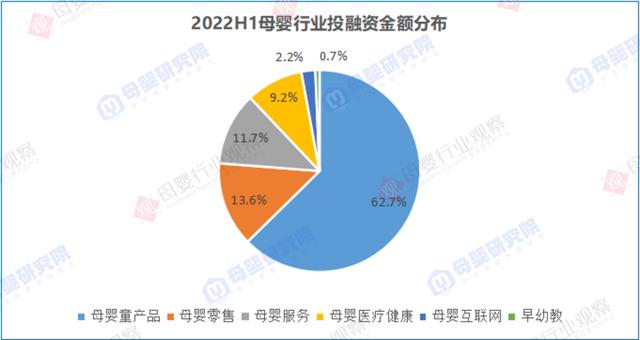

具体来看,今年上半年融资的38个项目中,包括婴童食品、洗护、服饰、玩具、出行等在内的母婴童产品融资数量最多,也是最吸金的赛道。母婴服务、母婴医疗健康也备受资本关注,母婴零售仅麦酷酷MAKUKU一家撑起超2亿融资金额。

2022上半年,母婴行业共有5个品牌融资金额过亿。其中,麦酷酷MAKUKU曾在2021年4月完成第一笔1.85亿元融资,不到一年其“吸金”能力再次引起国内外投资机构注意。相比往年,大额资金投入明显收缩,资本更谨慎,以麦酷酷MAKUKU为例,其核心投资方易达资本表示观察与追踪麦酷酷创始团队超过4年。此外,尽管唱衰新消费的声音此起彼伏,但仍有品牌在狂奔。

细分市场多维度升级

婴童食品仍有“金矿”值得挖掘

从上半年投融资情况来看,母婴童产品共有19起融资事件。在各个细分领域中,婴童食品有9起融资,数量最多;玩具益智融资金额最高,达5.41亿元。在已披露的融资事件中,森宝积木、奶酪博士、StarPony三个品牌均融资过亿。

具体来看,婴童食品融资集中在辅零食和乳制品相关领域,有三点变化值得关注:

其一,优质项目持续获得资本青睐,加速品牌发展,如奶酪博士、简爱酸奶、窝小芽再次拿到新一轮融资;

其二,辅零食红海竞争中仍然有赛道新星突出重围,儿童健康鲜食「唯鲜良品」、儿童零食「妈咪呀」、儿童健康餐食「怡芽YUMMYKIDS」、常温奶酪食品生产商「优鲜工坊」获得天使轮融资,值得一提的是,近日母婴行业观察独家消息获知,国产辅食领先品牌英氏获得南京星纳亦企业管理合伙企业、厚元资本、嘉御基金等投资,投资金额未披露,工商信息显示,南京星纳亦企业管理合伙企业背后关联五星控股集团有限公司,五星控股法定代表人汪建国正是孩子王创始人。

其三,特医食品进入资本视野,特殊医学用途配方食品研发与生产商「科露宝」获数千万元融资,据品牌方介绍,科露宝多个婴幼儿特医食品现已获得市场监督管理总局注册受理。

此外,玩具市场品牌化、IP化、益智化趋势明朗,森宝积木品牌与IP双轮驱动,A轮融资由阿里巴巴参投;加之去年拿到6亿融资的布鲁可,国产积木正在迎来春天。推车、安全座椅等婴童出行品类呈现新的发展趋势,材质、设计等多维度升级,产品功能多样化、智能化、操作更方便,创立于2019年的两只兔子从安全座椅切入,逐步推出婴儿推车、餐椅,向全品类出发,今年3月完成天使轮融资。婴童洗护产品功能向更细密和精准的方向发展,市场集中度偏低,外资本土竞争激烈,新品牌仍有很大的机会,主打3-12岁儿童个护的新晋品牌海龟爸爸上半年拿到近亿元融资。童装新质感、新材料、新款式加速创新,TOP FAVOR成立三个月完成两轮融资,主打AI设计、AI营销、AI供应链和AI柔性智造,探索人工智能对服饰产业的变革,据悉第三轮融资也在进行当中。

整体来看,成熟品类聚焦品质革命,用户需求升级倒逼产业在产品专业度、体验感等维度创新升级,同时,母婴消费个性化、高端化趋势下,许多非刚性需求逐渐成为必需品。深入挖掘用户需求变化以及细分品类趋势,同时在渠道布局、营销打法等维度持续迭代,占领用户心智,将成为品牌突围的关键。

母婴服务新兴“蓝海”涌现

政策驱动儿童医疗快速发展

《报告》显示,母婴服务领域上半年有7起融资事件,主要聚焦产康护理、托育、亲子陪伴等。其中融资金额最大的一笔来自婴幼儿托育服务商「爱多纷」,针对如何从零开始建立托育服务机构、开园后的运营过程中遇到效益不佳招生难等托育服务从业者需要解决的几大难点,「爱多纷」通过各端提供线上线下的智能化解决方案。

根据国家卫生健康委人口家庭司数据显示,当前我国0-3岁的婴幼儿人口数达4200万,有近三分之一的婴幼儿有托育需求,但供给端与需求端存在较大的缺口,天眼查显示,截止2020年我国托育相关企业仅为1.2万家,不过据「爱多纷」创始人王艳介绍,由于备案、政策等各种历史原因,实际上目前有3万多家托育相关企业,托育市场具备较大的增长空间。

此外值得关注的是,母婴消费综合服务平台家后(jaho)半年完成2轮融资,涵盖孕产期女性护理、母婴生活消费、早期教育等综合性服务的平台受到资本关注。

政策导向是影响行业发展的重要变量,在这一点在母婴医疗健康领域充分凸显。从母婴研究院整理统计的2022上半年投融资情况来看,资本重点关注儿童用药、儿童眼科、儿童生长发育等相关企业,金额最大的一笔融资来自儿童处方药研发商贝美药业。

日前国家药监局发布的《2021年度药品审评报告》显示,药监部门正全力破解儿童用药短缺难题,优先审评资源逐年加大向具有临床优势的新药、儿童用药、罕见病药物注册申请倾斜,多项儿童用药专项指导原则,为研发和审评提供了重要技术支撑,相关企业也迎来发展机遇。

此外,2021年大火的辅助生殖医疗今年上半年有所“降温”,仅1家企业获得融资。

母婴线下零售加速淘汰

新模式新势力异军突起

线上流量迁移,平台之间混战升级,伴随着传统电商流量红利见顶,不少品牌选择在微信、抖音、快手、美团、小红书等新兴渠道开展电商业务。同时直播带货迎来拐点,李佳琦、罗永浩等超级头部退场,直播电商平台依靠头部主播吸引流量的模式正在悄然改变,中腰部主播日渐立于台前。直播间“内卷”加剧,东方甄选突然爆火让更多人开始反思传统直播带货的商业模式,与此同时,店铺自播成为越来越多品牌的标配。

另一边,线下母婴零售正在经历“洗牌”关键期,通过母婴研究院线上定向调研及实地走访多地市场,在和众多从业者深度沟通交流后发现,2022年过半,母婴店关店率已经达到15%-20%。终端门店加速淘汰,根据市场上目前相对较认可的数据,疫情之前全国或有将近25万家母婴店,经历三年疫情如今大概只剩下20万母婴店,在15%-20%的淘汰率下,2022年上半年至少倒了30000家以上母婴店。

聚焦资本市场,上半年母婴零售投融资事件仅有麦酷酷MAKUKU一家,融资金额达3000万美元。对比过去两年母婴零售突出的高额融资,今年流入这一赛道的资金明显在减少。而麦酷酷MAKUKU在不到一年时间里融资两轮,能得到资本的青睐,离不开其对DTC商业模式以及新母婴家居赛道的实践与突破。资本加持之下,据悉麦酷酷MAKUKU正在推进自建品牌矩阵、搭建数字化中台,加速抢占市场。

巨头兼并掀起整合浪潮

IPO之路有人狂奔、有人止步

2022上半年母婴行业“并购热”仍在持续,以奶粉市场为例,乳企之间兼并整合加剧,行业迎来新一轮高度集中化。其中,颇具看点的有:

2022年初,君乐宝2亿元入股国内最大的水牛奶加工企业皇氏来思尔,加速拓展西南、华南市场,这是今年乳业巨头第一笔战略投资。

伊利全面收购澳优,乳业巨头收购婴配粉细分领域之王,“牛 羊”两大主力加持下,伊利在中国奶粉行业的体量规模一时无两。

蒙牛私有化雅士利,达能退出。目前雅士利国际旗下奶粉品牌包含雅士利、多美滋、瑞哺恩、朵拉小羊、合作品牌Arla、特康力等,产品覆盖牛奶粉、羊奶粉、有机奶粉等多个主流品类。相关人士分析,蒙牛此举意在重整奶粉业务,搏击中国奶粉市场新一轮发展。

优然牧业12亿港元收购中地乳业27.16%股份,上游奶源争夺战基本进入尾声。

此外,众多乳企以收购兼并的方式快速入局奶粉细分市场,如达能与湖南欧比佳达成战略合作,日前双方携手后在中国市场推出的全新品牌同时也是该公司旗下首批符合奶粉新国标的羊奶粉产品卓徉和诺优羊已经拿到配方注册;美赞臣全资收购美可高特,快速聚拢羊乳资源,补齐羊奶粉布局。

值得注意的是,线下母婴连锁的整合兼并仍在继续进行,但不同地域在整合方式、整合进程上表现出差异性。母婴行业观察团队走访各地母婴市场时,发现当下火热的“合伙人模式”已经发展出许多新花样,例如,南国宝宝采用众筹“子公司”商业模式,总部、区域门店和团队三方集各家优势资源成立一家子公司;贵州优康宝贝采用三级合伙人制度,后台培训部占51%股份,门店前台有49%的股份,这其中区域经理占34%、店长15%,这一模式使参与各方都有主人翁意识。不过面对母婴零售整合浪潮,目前仍有一些门店持观望态度。

同时从去年到今年,母婴企业闯关IPO的热情不减。从2022上半年来看,阳光乳业已成功上市;认养一头牛IPO申请获受理,将在上交所主板上市;骑士乳业转战北交所;蓓康僖母公司宜品乳业启动上市计划;君乐宝已经正式启动IPO,争取在2025年完成上市……但并非所有企业的上市之路都一帆风顺,红星美羚经历一波三折,创业板IPO被否后发布千字公开信,吐露上市简直比“唐僧取经还难 ”,红星美羚董事长王宝印也明确红星美羚将不再上市。美庐生物二度IPO告败,上市之路也是异常艰难。除奶粉市场外,主营非织造材料和护理用品的优全护理也在上半年创业板IPO被终止,中小企业IPO仍存在不少问题。

综合来看,2022年流入市场的资金减少,一方面和大环境动荡、出生人口持续下滑等客观因素有关;另一方面也在于母婴市场逐渐发展成熟、专业玩家之间的竞争愈发激烈,在众多细分赛道中新品牌想要跑赢越来越难。

但消费行业的历史反复证明,只有在资本退潮后依旧被用户需要的才是真需求,只有在经济波动之下依旧能够实现增长和盈利的,才是好的商业模式。回归本质,母婴企业仍需从用户洞察、产品创新、供应链建设、渠道优化、用户触达等多方面不断夯实基本盘,方能实现突围。

(注:很多融资事件中,对外透露的融资金融并不明确,往往用“数百万”、“数千万”、“近千万”等词汇来概述。数百万可能是100万至500万之间,数千万可能是1000万至5000万之间。为了方便统计,我们统一设定,取中间的数值,数百万融资取300万来计算;数千万融资取3000万来计算;另外,保守起见,近千万融资我们取600万来计算,近千万美元则取600万美元即3600万人民币;千万级指1000万;近亿元指6000万;上亿元指的是1亿元。过千万指1000万,过亿指1亿。未披露融资金额未计入,美金经过换算。数据经公开数据整理,仅供参考,不构成投资建议。)

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com