连接器行业分析(连接器行业梳理)

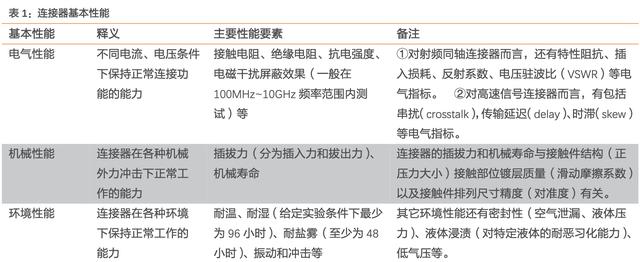

电子连接器是系统或整机电路单元之间电气连接或信号传输必不可少的关键元器件。借助连接器可实现电线、电缆、印刷电路板和电子元件之间的连接,根据电子设备内外连接的功能,互连可分为五个层次。从功能上来说,传统的连接器有三大基本性能——机械性能、电气性能、环境性能。此外,随着5G时代到来,连接器亦承担着转化电信号、光信号、屏蔽等功能;不同应用领域的连接器性能侧重点不同,在手机连接器领域,电气性能注重:抗干扰、低而稳定的接触电阻、机械性能聚焦轻薄/体积小/精度/抗振动等,环境性能则关注热阻、防热等问题。

电子设备内外连接五个层次:

- 芯片封装的内部连接。

- IC封装引脚与PCB的连接:IC插座。

- 印制电路与导线或印制板的连接:印制电路连接器。

- 底板与底板的连接:机柜式连接器。

- 设备与设备之间的连接:圆形连接器。

连接器基本结构分为①接触件;②绝缘体;③外壳(视品种而定);④附件。从原材料来看,上游主要包括有色金属、塑胶、电镀材料等,金属材料主要用于接触件,为避免信号在传输过程中受到过多阻碍或衰退,其多采用磷铜、黄铜、紫铜等铜材作为原材料;塑胶材料用于外壳,以PA、LCP 等为主;在电镀材料的选择上,以镀金、镀锡、镀镍和镀银等为主。分析连接器厂商成本,原材料为主营成本的主要部分,占比40-70%不等,同时原材料价格受基础原料价格和市场供需关系影响,18年胜蓝科技原材料占比60.99%、电连技术原材料和电镀服务占公司产品生产成本的比例超过50%。

连接器结构:

- 接触件:核心零件,阳性接触件和阴性接触件组成接触对,通过阴、阳接触件的插合完成电连接。阳性接触件/插针为刚性零件,其形状为圆柱形(圆插针)、方柱形(方插针)或扁平形(插片)。阳性接触件一般由黄铜、磷青铜制成。阴性接触件即插孔,依靠弹性结构与阳性接触件形成紧密接触。

- 绝缘体/基座:保证接触件之间和接触件与外壳之间的绝缘性能,材料要求良好的绝缘电阻、耐电压性能以及易加工性。

- 壳体:为内装的绝缘安装板和插针提供机械保护。

- 附件:分结构附件和安装附件,结构附件如卡圈、定位键、定位销、导向销、联接环、电缆夹、密封圈、密封垫等。安装附件如螺钉、螺母、螺杆、弹簧圈等。

连接器产业链

连接器行业竞争充分,整体稳定增长,行业集中度持续提升。连接器是系统或整机电路单元之间电气连接或信号传输必不可少的关键元器件,总体市场规模基本保持着稳定增长的态势。据Bishop&Associate,2018年全球连接器市场规模达668亿美元,较2017年提升了11%,连续两年保持两位数的增长率,且自2012年以来年复合增长率约为5%。从应用来看,主要应用领域汽车(23.6%)、通讯(22%)、消费电子(13.5%)、工业(12.3%)、轨交(7%)、军工等。从市场占有率来看,由于竞争充分、供应商客户关系相对稳定、并购重组频繁,全球连接器行业集中度持续提升,全球前十大连接器厂商份额从上世纪80年代的38%提升至2017年的61.0%左右,其中前三名(TE Connectivity、安费诺、莫仕)就占了超30%的份额。

与半导体行业相比,连接器行业抗周期性强。连接器上游产业主要为黑色金属、有色金属、稀贵金属等原材料加工行业,下游产业主要为汽车、通信、消费电子等领域,应用范围极其广阔。与半导体行业相比,除2010年经济形势转好(08年金融危机)带来行业增速大幅上升以外,连接器行业2011-2018年增速都较为平稳,抗周期性强。此外,不同行业周期性不同,受益于拥有多种下游产业,连接器行业市场波动较为平稳。

中国连接器市场:规模/增速第一、集中地提升、高端竞争力不足

中国连接器市场规模全球第一,增速超越全球,行业集中度持续提升。随着产业链转移、外企来华设厂以及需求增速大,我国连接器市场从无发展到至今的全球第一大连接器市场,根据Bishop&Associate,2018年我国连接器市场规模为209亿美元,占据了全球31.4%的市场份额,其次欧洲、北美分别占比为21.1%、20.8%。得益于汽车、通讯、消费电子市场的渗透加速,中国连接器市场在将近20年间年复合增长率高达23.07%,远高于3.97%的全球连接器年复合增长率。市占率方面,根据营收规模来看,我国连接器前五的企业分别为立讯精密、长盈精密、中航光电、得润电子和航天电器,CR5从2010年的5.14%提升至2018年的42.77%,行业集中度同样持续提升。

国内外主要连接器上市公司对比:2018年连接器全球前五家连接器制造商分别为TE Connectivity(泰科)、Amphenol(安费诺)、Molex(莫仕,已在美股退市)、Aptiv和Foxconn(鸿海集团&富士康),占据了50%以上的市场份额。进入全球连接器前五十名的为立讯精密、中航光电、得润电子,分别位于第8、13和18名。由于莫仕公司在美股退市,所以我们采用前四大全球连接器上市公司财务指标与中国国内前五大连接器制造商(立讯精密、中航光电、得润电子、长盈精密、航天电器)进行对比分析。

发展逻辑:全球连接器企业横向并购覆盖实现下游全覆盖,高端里领域具备竞争力;国内连接器也出现并购浪潮,集中度提升。以泰科和安费诺为首的全球巨头通过收购持续横向拓张,两家公司连接器产品集中在下游汽车、通信、消费电子、国防军工、轨道交通等高端领域,且各巨头在国内市场布局持续渗透,均在华设厂配合国内客户生产研发,如安费诺在中国设有52个厂,覆盖中国15个城市、TE Connectivity在中国拥有约38,000名员工,建立了16个生产基地。我国国内龙头厂商于04/10年左右上市(高端航天领域再到家电、通讯消费电子等),亦通过并购拓展下游连接器行业,通过上延产业链垂直整合,同时亦大力发展除连接器之外的其他业务板块。

从产品种类及覆盖领域来看:国外连接器上市公司产品覆盖范围更广,国内公司产品应用集中在汽车、通信、消费电子领域:

- 1)国外连接器公司:泰科和安费诺连接器产品五大应用领域全覆盖。泰科电子是世界上最大的无源电子元件制造商;安费诺是全球最大的连接器制造商之一,两家公司连接器产品在汽车、通信、消费电子、国防军工、轨道交通领域均有涉猎;安波福是全球领先的乘用车、商用车及其它细分市场的电子与技术供应商,汽车连接器是其主打产品;鸿海精密连接器主要应用于消费电子和通讯领域。

- 2)国内连接器公司:除中航光电外,其他公司产品应用集中在汽车、通信、消费电子三大领域。国内第一大连接器制造商立讯精密应用领域包括汽车、通信和消费电子,其中消费电子领域占比90%左右;中航光电在五大连接器应用领域均有涉及,主营业务为电连接器、光器件及光电设备、线缆组件等,射频同轴连接器系列处于世界领先地位;得润电子主打消费电子连接器产品和汽车连接器;航天电器连接器产品主要涉及在汽车、通信、国防军工领域;长盈精密68%的业务在消费电子领域,29%的业务在通信领域,只有极小业务涉及汽车领域。

盈利能力:与国内公司相比,国外连接器上市公司盈利能力总体强健。各厂商盈利能力受到下游应用领域特性以及整体主营产品业务等多因素的影响;具体来看,剔除未公布2019年盈利数据的台股鸿海精密。从营收及净利润来看,国外连接器公司占据前三名,全球连接器排名第一的泰科电子在营收和净利润上都远远领先于其他连接器制造商。从行业来看,汽车、国防军工以及其他行业如消费电子高端领域的厂商净利率较高,国外:泰科(汽车)、安费诺(高端);国内国防军工:中航光电、航天电器。

中国大陆连接器厂商竞争力在全球来看仍有很大提升空间。从全球地位来看,根据连接器制造商17/18年的总销售额进行综合排名得出19年全球前50连接器制造商名单,中国大陆有三家上榜:立讯精密、中航光电和德润电子,分别排名6/13/16。从细分应用下游来看,中国大陆企业在电脑/外设(立讯全球排名3/德润5)、设备(立讯排名1)、通讯数据设备(立讯排名3)、消费电子(立讯排名5)具备一定的竞争优势。从国内行业整体水平来看,我国连接器起步相对较晚,生产的连接器主要以中低端为主,高端竞争力不足,上市的连接器企业相对较少。主板A股上市共有12家(胜蓝科技已报材料),新三板上市公司共有10家。

主板企业:14家连接器上市企业下游领域主要集中在汽车、通讯以及消费电子领域,部分设计国防军工以及轨道交通领域,除成功外延扩展发展其他领域的公司外(立讯),主营连接器领域的公司营收利润体量较小(18年营收70-80亿元的有三家,营收体量小于50亿元的为主),此外除国防军工等领域外,净利率处于中低水平。

新三板企业:国内新三板上市连接器公司共有10家,涉及的连接器领域较为广泛,包括通信、汽车、消费电子等领域,均在2015年之后上市。体量较小,18年营收均在7亿以下,除连接器贸易销售及高端军工领域外,其他连接器厂商盈利能力较低。

智能手机连接器主要承担连接各功能模块到主板、电路/电源/信号/机械等连接,全球头部终端厂商供应链集中。按照外观可分为外部和内部连接器,内部连接器按形态可分为板对板、线对板、线对线等。随着智能手机功能模块的增多,手机连接器从原先基础智能手机(具备了摄像、音乐、视频等基础功能)的12个左右增加到目前4G智能手机的20多个连接器。连接器的数量根据档次价位以及功能模块而有差异。全球国内外头部终端厂商供应链集中,高端连接器以国外厂商为主;国外供应商主要为安费诺、泰科、莫仕、JAE等,国内供应商则为电连、立讯、信维、胜蓝等。

- 外部连接器:1) 耳机接口;2) I/O连接器,电源及信号连接,具体看有圆形连接器、MiniUSB连接器、Micro USB连接器和USB Type-C接口等;3) 电池连接器:弹片式(可拆卸电池)和闸刀式、FPC BTB(不可拆卸电池);4)SIM卡连接器:SIM卡与机内相关电路连接进行通讯;5)memorycard连接器;6) 天线/RF连接器,其中有射频同轴传输线 RF同轴连接器;7)Camera Socket。

- 内部连接器:1) FPC连接器:用于后置指纹识别模块的连接线路、主副板的连接线、手机屏接驱动电路(PCB)的连接线;2) 板对板的连接:连接PCB板,实现机械和电器的连接;3)线对板连接器;

BTB连接器发展历史:高速传输是连接器升级的主要原因,从BTB发展历史来看,2000年到2009年,中国市场相机的BTB连接器增长迅速,09年3G牌照发布,功能机逐步转智能机,原用于笔记本电脑、数据中心服务器、摄像机的BTB连接器也快速地向手机行业渗透。2010年左右手机由LCD显示屏往TFT显示屏升级带动了BTB连接器第二次高速成长;2012年随着中国智能手机国产品牌的迅速成长以及液晶电视制造中心全面转移至国内,国内需求逐步开始主导BTB连接器需求。

BTB连接器主要用于PCB连接,符合高频/轻薄/小型化需求,是目前所有连接器产品类型中传输能力最强的连接器产品,高端市场仍有渗透空间。BTB板对板连接器在手机内主要用来连接PCB及模块、主板,也可用于PCB和FPC的连接,实现机械上和电气上的连接。根据具体应用分为普通板对板(连接非射频模块如摄像头模组、无线充电模块等)和射频板对板。连接器的轮廓尺寸和配合高度取决于PCB的布局图(PCB Layout),BTB公母连接器插合后高度由PCB上其他元器件最大高度决定的。目前来看,SMT工艺丰富允许PCB双面焊接电子元器件,PCB表面元器件密度增加,叠加手机轻薄化、内部结构复杂,相应的连接器向短小化和连接部件向窄片化发展,BTB连接器的发展也朝向小Pitch、多pin数、低高度、高频率应用的方向发展。相对于其他连接器,BTB连接器具有降噪、高频传输稳定、轻薄、无需焊接等优点。从用量来看,iPhone中BTB连接器的用量从iPhone7 的7对增加到了iPhone XS的14-16对,而其他普通手机的BTB连接器用量在7-10对左右,智能手机对BTB连接器需求呈现出不断上升的趋势,高端市场仍有渗透空间。

智能手机多功能多模块下BTB需求拉升:多摄、5G射频、马达

多摄技术渗透率提高:目前智能手机多摄技术正快速向低端机型渗透,高端手机亦有持续增加摄像头及ToF的趋势,手机搭载摄像头数量逐年提升。2018年,全球智能手机摄像头总数达到41.5亿颗,平均每部手机搭载摄像头颗数达2.84颗;2019年,手机三摄市场渗透率迅猛提升,预计全球单部手机平均摄像头将会突破3颗,同时四摄、五摄机型已逐步推出(三星A9S、诺基亚9PureView分别成为第一款搭载四摄、五摄的手机)。多摄技术的普及将带动连接摄像头的BTB连接器市场需求的提升,预计三摄、四摄的设计将令单部手机增加1-3对BTB连接器。

5G“软板 BTB连接器”的射频连接需要BTB连接器:与4G相比,5G频段分为sub-6GHz和mmWave两大频段,主要特征为大信道容量和高传输速率。由于BTB具备高速高频传输能力且稳定性,可用于5G手机射频连接——Sub-6GHz:软板射频传输线通过BTB连接器来连接天线和射频前端、mmWave:由于天线和射频前端集合在一起,软板射频传输线通过BTB连接器用以连接基带和天线射频前端;因此5G BTB连接器数目与天线数目正比。5G手机终端天线是纯增量:一方面,支持5G通信的手机终端需要支持4G以下频段及功能,因此原有天线需要全部保留;另一方面,弱穿透率的mmWave频段需要增加天线数量来加强信号强度;总体来看,5G手机天线数量将从目前2或4根增加到8或16根,令单部手机增加1-2对BTB连接器。

手机轻薄化趋势带动连接器小型化:近年来,智能手机呈现轻薄化、小型化趋势。从历代iPhone来看,第一代iPhone的手机厚度为11.6毫米,近几年来几款iPhone稳定在7-8.5毫米之间的厚度。从历代安卓手机来看,三星的从2012推出的Galaxy S3(8.6mm)发展到Galaxy 10的7.8mm;华为手机厚度从C8810的10.9mm发展到Nova 5 Pro的7.33mm,手机内部连接器的轮廓尺寸和配合高度取决于PCB的布局图(PCB Layout),随着手机变薄、内部空间更加紧凑,PCB间距持续缩小,推动连接器向小尺寸、低高度、窄间距的方向发展。目前BTB连接器体积比同类产品大幅缩小、最符合小型化趋势,目前以端子间距为0.4mm,高度为0.9mm为主,日系厂商JAE、松下已研发出间距0.35mm,高度0.6mm的堆叠式BTB连接器。

横向线性马达 压感按键提升体感体验:与纵向线性马达相比,横向线性马达触觉反馈更加真实细腻。随智手机行业对体感体验重视度的提升,目前多种手机机型开始搭载横向线性马达,如Google Pixel 3 系列、魅族16th 系列与16s 系列、OPPO Reno 十倍变焦版、索尼Xperia XZ2 等。同时,手机搭载压感按键令用户在屏幕虚拟全键盘上享受“物理按键”的感觉。新搭载横向线性马达需要BTB连接器固定,同时FPC通过BTB连接器固定压感按键,手机品牌触感升级预计带来单部手机BTB连接器数量增加2对左右。

可穿戴设备市场被激发,拉动BTB连接器需求。可穿戴手表手环里面有6大连接器应用处:显示、触摸屏、扬声器/麦克风、电池连接、天线连接、交互I/O连接,其中BTB用量有望达到1-3对。我们判断在TWS耳机之后下一个风口在于可穿戴手环/手表,目前来看主要的痛点如续航、eSIM卡、健康医疗、价格等痛点已逐步解决,从品牌厂商和供应链观察到明年将进入密集出货阶段,品牌和细分领域厂商均积极推出产品抢占市场,如索尼smartwatch、苹果AppleWatch、三星GalaxyGear、摩托罗拉Moto360、步步高小天才、Garmin运动手表等。2018年中国智能手表(不包括儿童智能手表)总销量达到205万支,同比增长63%,预计2019年中国智能手表市场将保持55%的增幅,未来三年复合增长率预计在50%以上。

AR/VR痛点逐步解决,有望迎来加速渗透期,继续打开BTB连接器市场空间。VR/AR等可穿戴眼镜里面有6大连接器应用处:显示/发射端/摄像头、扬声器/麦克风、模组与主板连接、交互连接、I/0连接、无线模组连接,其中BTB连接器的用量有望达到1-3对,随着VR/AR痛点解决,叠加5G建设带来大带宽高速率,VR/AR行业有望进入加速渗透期,据Digi-Capital,预计2021年全球VR/AR市场规模将达到1080亿美元,BTB连接器有望进一步打开市场空间。

BTB连接器技术门槛很高,具体体现在高频化、小型化要求下的精密制造设计技术,此外,考虑到高频高速传输、损耗、屏蔽、射频测试等因素,射频BTB比普通BTB技术难度更大。

- 研发制造难度大、技术/模具精密要求提高:超低高度和超窄间距达到减薄机身的目的,引入技术包括精确塑胶熔接技术、脉冲热压焊接技术、激光焊接技术和可视化焊点随线检测等高难度技术,所需制造模具规格更为精细,研发制造难度加大。目前市场主要采取的规格为端子间距为0.4mm,高度为0.9mm为主的BTB连接器(日系厂商JAE、松下已研发出间距0.35mm,高度0.6mm的堆叠式BTB连接器)

- 小型多pin化防止爬锡难度加大、稳定性保障度降低:电镀工艺需要保证连接器镀金厚度及上锡效果,小型化多pin化连接器容易出现引脚上锡不良问题,稳定性降低。松下电工通过露镍结构防止爬锡。

- 要求触点结构需具备耐环境性,接触可靠性降低,如松下采用双触点结构提高接触可靠性。

全球板对板连接器制造商集中度高,国内具备BTB连接器生产能力稀少。JAE、莫仕、泰科、广濑、松下等美日系企业为板对板连接器主要制造厂商,具体来看,JAE的BTB连接器覆盖手机、PC、通讯基础设施等领域,以浮动板对板和堆叠式板对板为主,在手机领域有WP系列堆叠式(FPC)BTB连接器。泰科在手机领域则专注细间距及堆叠式;莫仕种类多下游应用广,可为微型、高速、高密度及大功率应用提供多种板对板连接器,如堆叠、平行板、共面、垂直正交和印刷电路板连接器。国内方面,根据官网信息,上市公司中电连技术以及信维通信具备BTB连接器产品生产供应能力,在引脚、高宽等产品规格上能比肩国外龙头厂商,此外乾德、亚奇、连欣、铭泰鑫、硕品、丽铧机电、连兴旺等厂商亦披露旗下有BTB连接器产品。

BTB连接器有望加速进入涨价周期,看好相关连接器厂商业绩弹性。BTB连接器由于具备技术和认证门槛,目前被广濑、松下等日美企业所垄断。目前来看,由于1) 日企扩产意愿低进度缓慢、开模时间长;2) 国内企业因为缺乏技术、资金投入大,整体看BTB连接器产能紧张。目前,5G智能手机高端高频趋势确定,叠加中美贸易摩擦事件原材料器件供货不确定性上升,BTB连接器国产替代加速。因此我们判断由于需求拉升以及产能供给紧张,BTB连接器有望加速进入缺货、延长交期、涨价的景气上升周期,持续关注贸易商的备货出货的价格走势,持续看好国内相关BTB连接器厂商的业绩弹性。

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com