传媒行业竞争分析和方向(传媒行业中期策略)

(报告出品方/作者:中信建投证券,杨艾莉)

一、2022H1 传媒互联网行情走势回顾1.1 传媒总体走势:元宇宙概念回归理性,受疫情政策影响随大盘整体回调

1.1.1 A 股传媒板块走势

截至 2022 年 5 月 25 日,申万传媒板块年初至今下跌 30.13%,跑输沪深 300 指数 10.27pct,跑输上证指数 14.50pct,跑赢创业板指 0.10pct。整体来看,传媒各个子板块走势受元宇宙行情回调、疫情反复,以及政策几 个因素影响较大:2021 年底元宇宙概念市场关注度高,2022 年初至今市场回归理性,整体估值回调;受监管政 策影响,游戏、数字媒体等板块继续下调;影视院线、出版与广告营销等因疫情反复,短期内仍承压。 受版号停发影响,游戏行业增速放缓。根据伽马数据,2021 年中国游戏市场实际销售收入 2965.1 亿元,同 比仅增长 6.4%,增幅较 2020 年(20.7%)减少 14.3pct;2022 年 Q1 实现收入 794.7 亿元,同比增长 3.2%,较 2021 年同期下降 2.1pct。但随着 4 月版号的重启、监管政策的边际回暖,板块有望回暖。 疫情下宏观经济受到了波及。据国家统计局,3/4 月全国服务业生产指数同比分别下降 0.9%/6.1%;社零总 额 3 月份同比增速-3.5%,为自 20 年 8 月以来的首次下滑,4 月为-11.1%;4 月中国物流业景气指数为 43.8%, 环比下降 4.9pct。随着线下疫情得到逐步管控,复产复工将有序推进,有利于线下经营相关的板块在业绩、估值 上实现修复。

分板块来看,截至 5 月 25 日,传媒板块 2022 年初至今跌幅 30.13%,位列 31 个板块第 28 位,居于下游。 TMT 行业四大板块中,弱于通信,强于电子、计算机板块,位居第二。

子板块方面,根据申万二级分类,今年初至今各版块均下跌。电视广播版块跌幅最小,截至 5 月 25 日跌幅 达 13.85%,板块内主要标的包括东方明珠、歌华有线等标的。其中湖北广电涨幅为 41.63%,贵广网络为 26.39%, 歌华有线为 7.72%,表现较好。新媒股份跌幅为 41.65%,电广传媒跌幅 28.99%。 出版板块表现次之,截至 5 月 25 日跌幅达 17.60%,板块内主要标的包括中南传媒、中信出版、新经典等标 的。其中时代传媒涨幅为 14.05%,中南传媒涨幅为 0.63%,表现较好。中信出版跌幅为 38.32%,主要由于线上 线下零售渠道均受到今年疫情的影响。

游戏板块表现较差,截至 5 月 25 日跌幅 34.12%,主要包括三七互娱、完美世界、吉比特、游族网络、昆仑 万维等标的。其中三五互联涨幅为 31.40%,冰川网络涨幅为 27.51%,表现较好。完美世界跌幅为 30.72%,三七 互娱跌幅为 23.06,吉比特跌幅为 21.19%,主要受 2021 年底元宇宙行情、未成年人保护、版号停发等的影响。 数字媒体板块跌幅最多,截至 5 月 25 日跌幅达 37.53%,板块内主要标的为芒果超媒、视觉中国等数字内 容标的,掌阅科技为代表的数字阅读标的,值得买为代表的电商营销标的,风语筑等数字展览标的等。其中返 利科技涨幅 8.09%,表现较好。视觉中国跌幅为 50.42%,掌阅科技跌幅为 42.73%,值得买跌幅为 40.20%,风语 筑跌幅为 38.09%,芒果超媒跌幅为 34.57%。

1.1.2 港股恒生科技板块走势

截至 2022 年 5 月 25 日,恒生科技板块年初至今下跌 28.89%,跑输恒生指数 14.85pct;纳斯达克中国科技 股指数年初至今下跌 35.36%,跑输纳斯达克指数 7.36pct。整体上,受美国发布中国企业退市清单、反垄断推进 等政策影响,恒生科技板块承压。

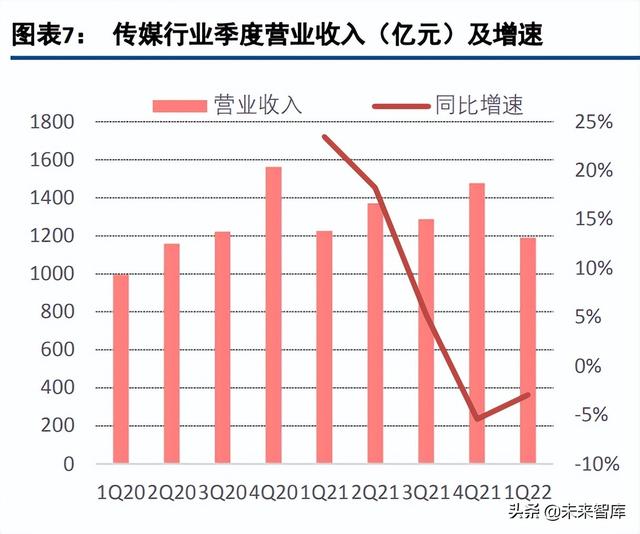

1.2 1Q22 传媒各版块业绩承压,广告及院线盈利能力下降

收入方面,1Q22 传媒板块实现营业收入 1190.44 亿元,同比下降 2.93%。其中游戏同比增长 4.61%,录得营 收正增长,而广告营销、影视院线分别同比净减少 44.87 亿/16.27 亿元,为传媒板块收入下降主要来源。 净利润方面,1Q22 传媒行业实现归母净利润 95.19 亿元,同比-18.34%。其中除了游戏、电视广播实现同比 增长,其余子版块均同比下降,广告营销/影视院线/数字媒体/出版同比分别下降 46.4%/75.3%/55.2%/1.9%,主 要由于 2022 年以来疫情的反复,导致对线下经营活动依赖较大的子版块承压。

1.3 基金持仓:行业龙头持仓集中

截至 1Q22,电子、计算机、传媒、通信板块的持仓占比分别为 5.31%、2.84%、1.24%、0.90%,整体自 2Q20 以来有所下降。具体来看,1Q22 传媒板块持仓占比较 2Q20 下降 0.85pct,行业热度有所降温。

以传媒板块所有公司的机构持仓总市值为标准,我们统计了 2021 年以来传媒板块的十大重仓股。十大重仓 股整体变动较小,传媒行业基金持仓依然集中,芒果超媒、分众传媒、光线传媒、万达电影等龙头保持高位配 置,其中分众传媒、芒果超媒、光线传媒均位居十大重仓股前 4 名,截止 1Q22 基金持仓占流通 A 股比例分别 达到 58.22%/52.57%/66.18%。受 1Q22 疫情影响,中南传媒作为教育出版龙头,凭借较强的业绩稳健性再次进入 十大重仓股。

2.1 政策监管迎拐点,降本增效报表改善

互联网行业政策监管已迎拐点,常态化监管、促平台经济发展成主旋律。1)本轮互联网监管自 2020 年 11 月开始酝酿,21 年 3 月-7 月进入集中监管。期间数个政策与处罚并发,涉及反不正当竞争、反垄断、用户数据 安全、未成年人保护等多个主线。2)21 年 8 月以来风险已有缓释迹象。4/29 与 5/17 会议进一步缓释政策风险。 21 年 8 月政治局会议提“垄断&不正当竞争、防止资本无序扩张初见成效”;3)常态化监管可期,支持发展的主旋律不变。前期已处 于征求意见或小范围试行的政策陆续落地(如 5 月网信办发布直播行业新政),其目的仍然是规范行业健康发 展,总体上支持平台经济健康发展主旋律得到确认。

降本增效、聚焦主业成各大互联网公司短期战略调整方向。1)腾讯控股:2021 年报业绩会中公司表示,未 来公司发展方向将从不惜代价的增长到更看重价值、效率和健康的可持续增长,进一步优化成本。1Q22 腾讯销 售及市场推广开支同比下降 6%至 81 亿元,降本增效初见成效;2)阿里巴巴:战略收缩社区电商、飞猪等业 务,4Q21 公司经调整 EBITDA 同比下降 25%,主要由于社区电商(淘特、淘菜菜、饿了么、Lazada 等)业务投入 增加,此次社区电商部门优化,或旨在控制部门成本,优化底层供应能力。主业方面则持续精耕,1Q22 总收入 超预期,达到 2040.5 亿元,同比增长 9%;3)滴滴:对外卖、货运等非主业进行收缩,在安全技术、国际化等 主业领域加大投入;4)哔哩哔哩:4Q21 业绩会上公司表示,2022 年公司的战略仍然围绕增长这一主线,但大 幅提高收入增长的重要性;公司将进一步降低 S&M 费用率占比,3 年内毛利率提升至 30%,2024 年努力实现 Non GAAP 口径的盈亏平衡;5)爱奇艺:1Q22 实现单季度 Non GAAP 经营利润盈利,为 3.3 亿元,去年同期为-6.6 亿元的经营亏损,得益于内容成本、销售及管理费用、研发费用等的缩减,同比分别减少 19%/38%/29%。 整体而言,头部互联网公司降本增效的效果正逐步显现:毛利率多有所提振,销售/管理/研发费用率多呈 现边际下调走势,精细化的运作将带动利润回收及报表改善。

2.2 互联网行业各赛道:格局稳定,降本增效下带动强规模经济

2.2.1 短视频:抖、快竞争显著趋缓,关注视频号商业化

短视频三家处于不同发展阶段,抖快竞争缓和,视频号发力商业化。当前短视频各公司所处发展阶段不同: 1)对于抖音而言,母公司字节跳动 21 年国内广告收入约 2438 亿,在国内广告市场的份额已超 20%,增速显著 放缓,其在国内商业化程度已经较高,未来主要发展目标是发展海外/下一代互联网;2)对于快手而言,当前商 业化程度与抖音相较还较低,且仍在亏损,主要目标是加大商业化程度与实现盈利。因而快手与抖音发展阶段 的不同,导致两平台中短期的发展目标不同,也决定两平台的竞争显著趋缓。

行业仍有亿级用户待渗透,不断抢占其他赛道时长份额。根据 QuestMobile,国内主要短视频产品(抖音、 快手及其极速版)的合计 DAU 在 21 年 8 月达到 8.6 亿,此后增长显著放缓,至 22 年 4 月合计 DAU 为 8.9 亿, 该体量与 11 亿相比,仍有约 2 亿带渗透,若考虑重合用户(假设独立用户占比 90%),则有约 3 亿用户待渗透, 当前国内仍有 2-3 亿移动互联网用户尚未成为短视频用户,虽然行业增速放缓,但仍有用户待渗透。时长方面, 4Q21 短视频行业时长占比达 32%,同比仍增长 5pct。

1、抖音&快手:国内竞争趋于缓和,追求盈利与下一增长极

在已经商业化的短视频平台中,抖音快手格局稳定。用户活跃度方面,抖音、快手主站 MAU 分别在为稳定 在 7 亿/4 亿规模,两款极速版产品 MAU 均稳定在 2 亿量级;用户时长方面,抖音、快手、快手极速版保持领先 且量级相近,均在 105-110 分钟区间波动,抖音极速版目前仍有较高增速,4 月为 100 分钟,环比 2022 年 1 月净增 4.1 分钟。2020 年以来抖音/快手/抖音极速版/快手极速版的竞争格局相对稳定,2022 年 4 月,四个 APP 的 MAU 占比分别为 45.2%/26.6%/14.2%/14.0%,较去年同期分别 0.6/-5.3/ 3.3/ 1.4pct;四个 APP 的用户时长占比 分别 25.8%/25.6%/23.3%/25.4%,较去年同期分别-0.2/ 0.3/-1.7/ 1.5pct。

1)抖音持续发力海外,布局下一代互联网

抖音对增长点的追求,既包括已有业务的功能精细化探索、在海外蓝海市场的进一步渗透,也有下一代互 联网的长远布局,兼顾了短期与长期的业绩驱动。

海外业务快速推进。据晚点,抖音海外版 TikTok 的员工从 2020 年初的不到 4000 人,快速增长至 2021 年底的 2 万人,显示海外业务的快速扩张。此外商业化也在加速推进,TikTok 2021 年广告收入近 40 亿美元,而 2022 目标则是至少为 120 亿美元,增长 200%。TikTok 在海外市场的进展成效显著,据 Sensor Tower,抖音及 TikTok 的全球收入超 2.96 亿美元,为去年同期的 1.9 倍,排名第一,全球下载量 也基本第一。

布局下一代移动互联网新业务。字节跳动在硬件端以 97 亿收购 VR 一体机制造商 Pico,应用端以近 1 亿元投资元宇宙游戏公司代码乾坤,技术端则布局数字孪生、3D 视觉解决方案等,经过粗略测算,字 节跳动在下一代移动互联网方面的投资至少为数百亿元,其中 Pico 已大幅上调 2022 年出货量目标由 100 万台至 180 万台,较去年同比增长 260%。全球无线科技巨头高通也为 TikTok VR 提供支持。

新业务尝试,延伸主站应用场景。本地生活方面,今年 3 月,抖音推出商家端管理工具 APP“抖音来 客”,帮助本地生活商家完成线上订单的线下核销以及用户数据分析;此外,抖音将从 6 月 1 日起对生 活服务业务收取服务费,其中结婚、美食、游玩类目费率分别为 8%/2.5%/2%。二手交易方面,抖音商 城内上线了“二手好物”频道,用于箱包、数码物品、腕表等二手商品的销售及直播带货,其中的“回 收寄卖”功能,即二手物回收服务,可以为用户持有的二手商品估价,用户在估价后可选择交由平台 回收或寄卖给服务商以获取现金。

2)快手聚焦降本增效,提振盈利能力

快手亏损持续收窄,降本增效效果显著。1Q22 期间,快手调整后净利润为-37.2 亿元,同比增长 34.1%,调 整后净利率为-17.7%,同比提升 15.5pct,亏损的收窄得益于组织管理的改善以及降本增效的持续;调整后净利 润环比下降 4.3%,主要由于季度内购买奥运、春晚及短剧等内容的版权摊销成本增加,导致其他销售成本环比 仅下降 4.5%,而总收入环比下降 13.8%。

带宽服务器规模效应显现,单位流量成本降低。据 1Q22 财报,快手 Q1 DAU/MAU/时长分别为 3.5 亿 /6.0 亿/128.1min,同比分别 17%/15%/29%,流量端(DAU*时长)同比增长 50.9%,超出市场预期。随 着快手总流量的不断增长,其带宽与服务器成本的规模效应逐步显现。单 DAU 所需带宽费用及服务器 托管成本由 1Q21 的 6.5 元下降到 1Q22 的 4.6 元,有助于快手以更低的单人成本支撑更高的毛利率。

内容投入持续,长期提升用户 LTV。公司其他销售成本主要为与内容相关的投入成本,从 1Q21 的 5.2 亿提升到 1Q22 的 11.2 亿元,同比增长 115.7%。尽管增长较快,但较销售费用量级仍低,占收入比重 仅 5.3%,且内容较一次性的推广费用,能作为资产长期留存于平台内,提高用户使用粘性和活跃度。 目前快手保持着短剧、体育等内容的投入,并引入明星,从多方面拉动平台的用户增长、社区互动提 升、广告招商推进等。

2、视频号日活规模仅次于抖音,商业化可期

根据 QuestMobile 与视灯研究院,截至 21 年底的抖音(主站 极速版)、快手(主站 极速版)与视频号的 DAU 分别为 5.28 亿、3.37 亿与 5 亿,视频号目前虽然未大规模商业化,但用户潜力较大,DAU 仅次于抖音位列 行业第二名。但从单个 DAU 的时长来看,抖音/快手 100 min 的时长依然保持在行业前列,视频号单用户时长 约 62min,仍与抖快有一定的差距。视频号后续商业化空间大。1)线上演唱会引流视频号:2021 年以来视频号 加速举办线上演唱会直播;2)开启 618 活动:微信视频号推出 618 直播好货节,也是视频号首次 618 活动。

2.2.2 中长视频:用户增长放缓,中场竞争向效率及内容转型

中视频赛道,哔哩哔哩在时长、活跃度等方面领先于西瓜视频,行业龙头地位稳固。竞争对手威胁弱化, 哔哩哔哩积极开源节流,巩固社区氛围护城河。节流端,B 站降本增效优化报表,缩窄销售费用;开源端,花 火模式拓宽创作者变现模式,Story 竖屏 TV 模式扩大商业化空间。公司预计 2024 年预计实现 non-gaap 口径盈 亏平衡。(报告来源:未来智库)

1、中视频:两强格局稳定,哔哩哔哩加速商业化与内容建设

哔哩哔哩行业龙头地位稳固,用户增长竞争缓释。从活跃度和使用时长方面,国内主要头部哔哩哔哩与西 瓜视频格局稳定,2022 年以来 B 站领先优势明显。根据 QuestMobile,MAU 方面, 4 月月活分别为 1.8/1.3 亿, 环比分别增长 4.8%/-10.2%;月均日活分别为 5622.4/3364.6 万,环比分别增长 2.7%/-4.2%。时长方面,B 站单 DAU 日均使用时长分别为 96.8 分钟,环比分别增长 0.9%,领先于西瓜视频 5.9 分钟。

哔哩哔哩降本增效销售费用不断优化,持续增加对精品内容投入。中视频用户拉新竞争缓释,B 站构建充 分的社区护城河相较西瓜视频优势明显,用户拉新成本将逐步降低,销售费用将有效得到控制。21Q4 哔哩哔哩 销售费用率为 30.5%,环比缩窄 0.9pct;据哔哩哔哩指引,2022 年销售费用率将减少 5pct 以上。另一方面,竞 争缓释窗口期,B 站发力内容投入。2022 年重点原创自制包括大型演出活动、综艺、国创、纪录片、影视、直 播和运营活动等 6 大类、共计 74 项精品内容项目,其中包括现象级音乐综艺续作《说唱新世代 2》、头部网文 IP 改编《天官赐福第二季》,以及创新短剧《大世界扭蛋机》等。

西瓜视频战略收缩并入抖音板块,发力 TV 大屏端用户增长。2021 年末,根据字节跳动内部信,字节跳动 整合组织架构为六个业务板块,西瓜视频整体并入抖音,该板块整体负责国内信息和服务业务的整体发展。目 前西瓜视频与抖音、今日头条内容打通,并推出“中视频伙伴计划”,在抖音发布的视频均可以获得三个平台的 流量分成,以抖音流量扶持西瓜视频。此外,公司积极拓宽获客渠道,大力发展 OTT 大屏端。根据西瓜视频披 露,西瓜视频各渠道播放时长占比中,中视频内容在电视端的时长占比,从 2020 年第四季度的 21.1%增长到 2021 年 Q2 的 35.33%,呈现上升趋势,2021 年 12 月 OTT 点播媒体榜单中位列第 4(华数鲜时光即西瓜视频 OTT 端)。

2、长视频:降本增效,内容成本下降,盈利能力提升

长视频赛道,爱奇艺/腾讯视频/芒果 TV/优酷的竞争格局已基本稳定。竞争弱化下,长视频平台内容投放成 本有所放缓,联合拼播等模式提升业务毛利率;同时各家积极寻找第二增长曲线,爱奇艺发力 VR 内容生态,推 出奇遇 VR 头显及 VR 影视会员服务,探索新的业绩驱动因素。 在短视频的竞争之下,长视频依然保持稳定且庞大的用户体量与时长。从 MAU 来看,爱奇艺与腾讯保持在 4-6 亿用户体量,芒果 TV 与优酷视频则在 2-3 亿用户体量。从用户时长来看,爱奇艺/腾讯/芒果均保持单 DAU 日均 70-80min 的水平。

海外平台竞争更为激烈,内容持续高投入。奈飞为海外长视频龙头,但随着迪士尼、HBO 等传统影视媒 体公司及其他新竞争者涉足流媒体行业,奈飞的市场份额开始松动。据 Parrot Analytics,奈飞全球市 场份额已从 2Q20 的 55%下降到 4Q21 的 45.4%,Disney 、Hulu、HBO Max 和 Apple TV 等的合计市场份 额从 2Q20 的 10.6%增长到 4Q21 的 20.6%。近几年索尼 Bravia Core、派拉蒙影业的 Paramount 等也进 入长视频领域参与竞争。内容方面,各平台仍在加大内容投入,迪士尼、Apple TV 在 2021 年对应成本 分别为 250 亿/70 亿美元,原创剧集数分别为 65/23 部,平均单个项目的投入成本均显著高于奈飞,起 到了一定分流作用。

国内主要平台已历经长时间亏损,目前亟待盈利、降本增效。海外长视频龙头奈飞自 2013 年起即实现盈 利,相比之下国内平台盈利能力则相对较弱,除芒果 TV 外均处于亟待盈利的状态,其中爱奇艺亏损规模尤为明 显。因而,在目前稳定的竞争格局下,粗放投入换取市场份额的重要性下降,各平台更重视降本增效。爱奇艺 在 1Q22 已首次实现 Non GAAP 经营利润盈利,为 3.3 亿元,去年同期为-6.6 亿元的经营亏损。据腾讯 1Q22 投资者电话会,腾讯视频也已在单季度实现盈亏平衡。

竞争弱化下,控制内容成本,实行联合拼播等模式。相比海外,国内长视频的内容投入有所放缓,据云合 数据,2021 年全网的剧集上新数量为 302 部,同比下降 12%。以爱奇艺为例,其 2019-2021 年上新的剧集与综 艺分别为 333/309/339 部,当年内容成本分别为 222/208/207 亿,单作品成本为 0.67/0.67/0.61 亿元,呈现下降 走势。1Q22 爱奇艺的毛利率为 18.1%,同比/环比分别提升 7.3/6.1pct,内容采购成本降至 44 亿,同比/环比降 低 19%/10%,占收入的比重下降至 60.3%,同比/环比降低 7.2/5.9pct。此外,平台间合作也在加强,联合播出作 品的比例增多,让各平台共摊成本、留住用户。2021 年多家平台共同播出的剧集数量占比为 34%,同比提升 6pct, 且 2021 年全网连续剧有效播放排行前 20 的剧集中,有 6 部由超过两个平台联合播放,包括《你是我的城池营 垒》《司藤》《突围》《骊歌行》等。

2.2.3 游戏:围绕全球化与精品工业化的竞争

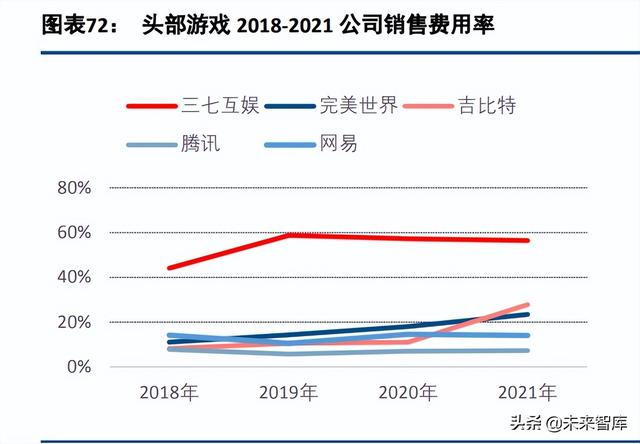

2022 年 4 月,经历 8 个月时间,游戏版号重启发放。对比两次版号停发对行业格局的影响,2018 年后出现 一批精品化新生代公司,中小游戏公司受到挤压;2021 年后产业格局趋稳,新增入局者较少,长线运营和出海 成为存量竞争关键。目前行业竞争驱动力已由盲目扩张转向重质保量,精品工业化和全球化成为两大增长主题, 腾讯、网易、三七互娱等头部厂商将全球化提升到战略高度。竞争缓释窗口期,头部 A 股游戏公司 22Q1 报表 结构性改善,买量效率优化、销售费用率缩窄,盈利能力提升。

1、竞争格局趋稳:受版号政策影响行业增速放缓,腾讯/网易/米哈游头部格局稳固

三胎和“双减”政策背景下,自 2021 年 7 月起游戏版号发放暂停并推出“防沉迷”政策,直至 2022 年 4 月版 号重启,时隔约八个月。受版号停发影响,游戏行业增速放缓。根据伽马数据,2021 年中国游戏市场实际销售 收入 2965.1 亿元,同比仅增长 6.4%,增幅较 2020 年(20.7%)减少 14.3pct;2022 年 Q1 实现收入 794.7 亿元, 同比增长 3.2%。受版号政策影响,2022 年 2 月进入过 iOS 畅销榜 TOP200 新游仅有 11 款,对比 2017 年每月平 均有 31 款新游。

2021 年版号停发:头部公司竞争为主,收入格局趋稳,长线运营和出海成业绩突破口。根据 SensorTower, 2021 年以来游戏行业头部位次稳定,腾讯/网易/米哈游稳居行业收入前三。腾讯《王者荣耀》《和平精 英》、网易《梦幻西游》、米哈游《原神》以及阿里旗下灵犀互娱《三国志·战略版》稳居中国 App Store TOP5。多个公司凭借出海实现收入排名跃升,如三七互娱、FunPlus、IGG、博乐科技等。长线多版本迭 代成主流,米哈游《原神》周年庆推出 2.0 版本收入强势增长,创下单日流水新高,吉比特《问道》6 周年庆创热度新高。

2、精品工业化与全球化成为两大增长主线

(1)精品工业化

竞争驱动力由数量转向质量,精品工业化实现规模效应。根据竞核,游戏工业化是指制作流程上呈现出标 准化、自动化、平台化、数智化的特征。随着版号数量收缩,2022 年 4 月首批版号仅 45 个,中小公司获取版号 难度加大,游戏公司精品化、工业化逐渐成为趋势。米哈游《原神》充分利用 Unity 的兼容性,实现全平台(PC/ 移动端/主机端)互联,游戏画面、地图设计、战斗系统等方面全面对标主机游戏,全球流水近 30 亿;三七互娱《斗罗大陆:魂师对决》采用次时代 3D 引擎开发,通过实时无缝昼夜切换、动态体积光追踪等效果 1:1 还原动 画名场面,采用次时代研发流程和底层逻辑,上线后首月流水超 7 亿;完美世界《幻塔》融合虚幻 4 引擎、高 自由度多人开放世界玩法与废土轻科幻美术风格,上线后首月用户超千万、流水近 5 亿。网易《哈利波特:魔 法觉醒》、腾讯《英雄联盟手游》等均为近 3A 品质手游。

(2)全球化

头部游戏厂商已将全球化提到战略高度。腾讯游戏 2021 年起将全球化作为核心战略,并推出海外发行品牌 LevelInfinite,1Q22 游戏国际化收入 106 亿元,同比增长 4%,《PUBG Mobile》海外总收入超 35 亿元;三七互娱 2019 年起将“全球化”作为公司三大战略方向之一,1Q22 海外市场营业收入超 14 亿元,同比增长 45%,《Puzzles & Survival》《云上城之歌》上线 2 年流水不降反升;完美世界 2021 年积极搭建全球化发行团队,《梦幻新诛仙》 港澳台表现不俗,《幻塔》海外版 Q3 上线有望贡献业绩增量;米哈游自 2014 年起手游出海,2020 年《原神》 全球化发行,2022 年初成立海外发行品牌 HoYoverse;莉莉丝以出海为主要产品方向,2022 年新游《神觉者》 上线即登顶美国畅销榜。中国厂商的海外竞争格局已在品类、市场以及厂商本身上有所显现:

1)出海品类:策略类/MMORPG/射击类分列前三位,SLG 品类竞争激烈。根据 Data.ai,中国发行商海外移 动游戏类别分布(按用户支出)中,2021 年头部品类分别为策略/MMORPG/射击/模拟。SLG 游戏已占据海外市 场天花板,2022 年 4 月出海游戏 Top10 中,SLG 游戏共有 7 款;三七互娱、莉莉丝、Funplus 等均将 SLG 游戏作 为核心发力品类。新兴品类如美国市场的团战 RPG、日本市场的偶像训练模拟等并未抓住增长红利。

2)出海地区:北美和日本收入最多,T3 国家下载量增速快。根据 Data.ai,北美和日本为中国游戏出海主 要收入来源地区,美国市场收入同比增长 33%,其中 SLG 游戏为主要支出动力。中国游戏在新兴市场(东南亚、 拉美等)下载量增长显著,主要是印尼、越南和菲律宾等;超休闲游戏在 T3 国家同增 40%,并有较强广告变现 空间。

3)出海竞争格局:腾讯/米哈游/Funplus 稳居前三,三七互娱出海增速快。2021 年以来,米哈游、Funplus 和腾讯轮流占据出海收入前三位。FunPlus 休闲游戏起家,凭借在 SLG 品类的创新融合,推出《State of Survival》 《阿瓦隆之王》等爆款游戏,2017-2021 年连续五年蝉联出海榜首。三七互娱凭借《云上城之歌》《Puzzles&Survival》 等表现出海收入大幅提升,2022 年 4 月位于第 2 位(Funplus 从 4 月起不参与该榜单)。

3、行业稳态窗口期,头部公司 Q1 报表结构性改善,储备精品 Pipeline 静待业绩释放

头部 A 股游戏公司 Q1 费用结构性改善,利润增长强劲,叠加疫情有望实现报表改善与估值修复。近期游 戏公司发布 2021 年报及 1Q22 季报。从 Q1 来看,2022 年头部游戏公司基本面强劲:1)买量效率优化、销售费 用率缩窄降本增效,盈利能力提高;2)老游表现稳定&全年 Pipeline 充足,业绩韧性弹性兼具;3)疫情 版号 双受益。随着游戏行业竞争格局趋稳,头部游戏公司精品工业化以及产品在海外地区的上线,将带来报表改善、 估值修复,实现戴维斯双击。

腾讯:Q1 实现游戏业务收入 436 亿元,占比 32.2%。其中本土市场游戏收入 330 亿元,同比略降 1%; 国际市场游戏收入 106 亿元,同比增长 4%(按固定汇率计算增长 8%),主要是由于《VALORANT》《部 落冲突》等游戏收入表现强劲。目前腾讯重点储备游戏包括《黎明觉醒》(光子自研/已获版号)、《Apex Mobile》(海外已上线)、《暗区突围》(魔方自研/已获版号)等;2021 年 12 月,腾讯游戏发布海外品 牌 LevelInfinite,团队规模超千人,未来有望进一步扩大海外自研和发行能力。

网易:Q1 实现在线游戏服务净收入 173 亿元(YoY 15.3%),占总收入比 73.3%。游戏业务成本结构优 化,实现游戏业务毛利率 65.1%,同比增长 0.5pct,主要受手游端游占比、自研代理占比等影响而波动。 1Q22 网易拓宽在线游戏渠道,《永劫无间》《梦幻西游》等 PC 端游表现优异,手游收入占比同比下降 5.9pct 至 66.9%。近期“520 游戏发布会”公布 40 余款新老游戏内容更新,相较去年 60 余款内容有所减 少,内容精品化、IP 矩阵化特点突出。

三七互娱:Q1 实现归母净利润和扣非归母净利润 7.6 亿元,同比分别增长 550.8%/19774.3%。盈利能 力显著提升,主要是由于 2021 年新游《斗罗大陆:魂师对决》《荣耀大天使》等步入产品成熟期,存 量游戏流水增长稳定,同时销售费用率大幅下降(56.4%,同比下降 16.9pct)。公司 2022 年产品储备 充足,《AntLegion 蚂蚁军团》(蚂蚁题材 SLG/易娱开发/欧美地区测试)、《三国:英雄的荣光》(三国 SLG/ 自研/港澳台马来等地测试)、《时空之弈》(卡牌放置/自研/欧美地区测试)有望年内全球上线。

完美世界:Q1 实现扣除出售海外工作室报表影响后,营收 YoY 2.34%;游戏业务实现收入 19.72 亿元(YoY 23.01%),扣非 4.46 亿元(YoY 34.52%),主要来自《幻塔》上线贡献流水增量。2022 年公司多 款产品已步入待版号下发阶段,包括自研手游《黑猫奇闻社》(自研/女性向二次元/已小范围测试)、 《天龙八部 2》(自研/MMORPG/海外测试开启)、《朝与夜之国》(自研/核心二次元/海外已部分授权) 和 3 款日本手游代理产品《一拳超人:世界》《女神异闻录 5》《百万亚瑟王》。

吉比特:Q1 实现营收 12.3 亿元(YoY 10.0%),归母净利润 3.5 亿元(YoY-4.3%),主要是联营企业投资 收益减少所致,扣除后利润增速同比达 11%。本季度未有重磅新游上线,流水基座《一念逍遥》《问道 手游》表现优异,收入保持稳定增速。2022 年公司重磅页转手游戏《奥比岛:梦想国度》已结束全渠 道测试,有望暑期上线;此外,公司还储备《黎明精英》《上古宝藏》《失落四境》《花落长安》等代理 游戏,以及《代号 M66》等自研产品,有望在 2022-2023 年上线。

2.2.4 社交:竞争格局稳中有新,虚拟形象社交正值风口

社交赛道格局稳中有新。即时通讯等存量市场积极寻求新的流量入口并盘活自身社交生态,并努力推进全 行业互联实现共赢;内容社区类市场逐渐成熟,从争夺流量转向社区经营,并积极推进商业化进程;交友类及 其他社区社交平台则在垂直领域寻求机会,借助细分赛道内的先发优势及差异化打法,虚拟社交凭借元宇宙风 口热度不断增加。 分应用类型来看,整体社区及社交市场的应用集中度较高,即时通讯类占八成,使用时长略有下落;内容 社区类使用时长有所上升。据艾瑞咨询 mUserTracker 监控数据,即时通讯类应用使用时长占总时长 80.3%,其 中微信稳居第一。值得关注的是,2021 年即时通讯类使用时长同比降低 6.2%,而内容社区使用时长有所上升, 图片视频类社区和文字问答类社区使用时长分别同比上升 5.6%/3.4%。整体社交及社区市场格局稳中有新。即时 通讯等存量市场积极寻求新的流量入口并盘活自身社交生态,并努力推进全行业互联实现共赢;内容社区类市 场逐渐成熟,从争夺流量转向社区经营,并积极推进商业化进程;交友类及其他社区社交平台则在垂直领域寻 求机会,借助细分赛道内的先发优势及差异化打法立足。

内容社区赛道:从流量运营转向社区运营,深挖流量价值、加速商业化进程。

1)重视社区生态:知乎及 B 站均提出重点维护社区生态的战略。知乎在“生态第一”的战略下将重点关注四 大问题:创作者体验,内容获得感,良好的社区氛围,以及匹配社区发展节奏的商业化增速。哔哩哔哩通过不 断完善制度已经形成头部-中部-尾部分层创作激励体系,以此形成良性内容生态自循环。

2)加速货币化进程,提高商业化变现效率:内容生态建设与高质量变现相辅相成。4Q21 知乎收入结构中, 以内容为核心导向的收入共 5.76 亿,包括会员收入及内容解决方案,约占总收入 56.5%。除了内容相关营收外, 知乎还在寻找更多元的商业化机会,包括在线教育及电商在内的其他业务增长势头良好,4Q21 其他业务占总收 入比例 6.4%,高于去年同期 2.5pct。小红书方面,据新红数据,2022 年 4 月小红书累计产出种草笔记 9.72 万 篇,占笔记总数 25.75%,远高于行业平均水平 6.71 万篇。其中 1.08 万篇为商业笔记,占种草笔记总数 11.13%, 高于行业平均商业笔记数 9482 篇。此外,2021 年小红书还通过号店一体等商业化模式改革,完善商业闭环,进 一步提高了平台从种草到变现的能力。

把握元宇宙风口,虚拟形象社交热度不断增加。根据 Data.ai,虚拟形象社交 App 需求加速上升,1Q22 下载 量同比增长 60%至 3800 万,较 1Q20 增长 215%,其中 ZEPETO、BUD、Oasis 分列下载量前三位。ZEPETO 从捏脸 工具转型为虚拟形象社区,玩家可以一键生成装扮服装、与好友合拍,并允许玩家自制装扮并售卖,同时高频 与品牌合作推出联名外观活动;Soul 在凭借“兴趣社交”切入市场后持续丰富玩法,乘元宇宙之风深入探索新 世代社交需求;腾讯 2022 年春节期间在 QQ 应用内测试超级 QQ 秀,采用 UE4 引擎,玩家可以生成虚拟形象、 装修家园并游玩派对小游戏。

其它细分赛道从流量争夺转入垂类深耕阶段,婚恋社交、趣缘社交、娱乐社交、声音社交、游戏社交、虚 拟社交等细分赛道逐渐成型,各自格局趋于稳定,先发优势明显。从资本角度来看,治愈系社交领域的心岛日 记获羲融善道千万级天使投资,主打剧本杀社交的天剧获百万元种子轮融资。此外,Z 世代社交与银发社交受到 市场及资方高度关注。PICOPICO 作为面向 Z 世代群体的陌生人即时聊天社交产品,主打“派对”、“家族”、“恋爱” 等元素,获 SIG 海纳亚洲数百万美元投资;银发兴趣社区“红松”为老年人提供兴趣课程及在线交友功能,获 BAI、 经纬创投、创世伙伴资本及蓝驰创投等融资;ZEPETO 允许玩家一键创作虚拟形象并自制地图,背靠韩国最大互 联网公司 Naver 并获软银投资。(报告来源:未来智库)

三、线下消费:份额将向经营稳健、优势深厚的头部公司集中3.1 疫情逐步好转,带动线下娱乐消费回暖

疫情反复,线下消费承压。2022 年二季度以来上海、吉林、深圳、北京等多地的疫情,在 5 月逐步得到控 制。5 月 16 日起,上海市将分阶段推进复商复市,购物中心、百货商场和超市卖场将逐步有序恢复线下营业。 疫情好转,尤其上海、北京等核心城市的恢复,将带动企业生产经营及居民消费的逐步正常化,疫情后传媒板 块内线下娱乐消费相关企业将有望获得业绩与估值的修复。

3.2 线下消费各赛道:疫情利好线下龙头

3.2.1 广告营销:线下媒体广告品牌触达优势仍在,分众龙头地位稳固

总的来看,广告预算及投放效果受疫情承压,电梯媒体作为被动式媒体,相比其他渠道更具强韧性。其中 梯媒龙头分众传媒在经历与新潮传媒的电梯大战后,一定程度上受益于疫情对新潮竞争威胁的削弱,享受了点 位租金优化带来的业绩提振,行业地位依然领先。当前双方的竞争回归理性,目前分众传媒在按照自己的节奏 优化点位,布局一二线、海外市场,或是未来竞争的主要领域;新潮传媒短期内或专注回血休整,但融资力度 对于竞争格局仍存变数。

1、疫情致竞争格局变化:电梯媒体韧性强,广告主预算倾斜

多行业广告主因疫情承压。由于日常经营、物流活动受限,广告主的预算投放也因疫情承压。整体上,据 CTR,国内广告刊例花费在 22 年 3 月/4 月同比下降 12.6%/19.5%。广告主行业上,1Q22 内,除了娱乐及休闲, 多数行业广告花费同比增速较 2021 年同期均有下降。

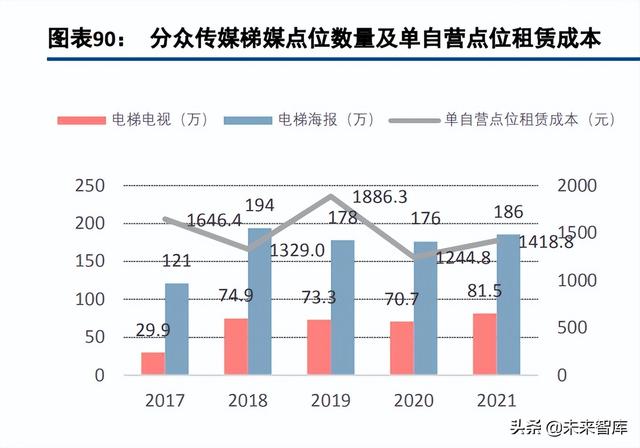

2、格局改善:分众保持绝对领先,长效经营开拓增量空间

分众保持绝对领先。2018-2019 年电梯大战爆发,新潮传媒等公司的竞争引发分众传媒新一轮的梯媒点位扩 张。为了抢占点位,分众传媒大幅增加点位数,并提高了梯媒点位租金,2018 年电梯电视、电梯海报数量分别 同比净增 45.0/72.8 万,2019 年单个自营点位租赁成本达到 1886.3 元,较 2017 年净增 239.9 元。

分众点位分布持续优化,二线及海外或为下一战场。2021 年以来,分众传媒继续扩张,优化梯媒点位分布, 但扩张节奏相对缓和。截至 22 年 3 月底,电梯电视及电梯海报总数分别为 82.5 万/183.4 万,较 2020 年底分别 增长 16.7%/4.1%,净增 11.8 万/7.2 万。我们认为,公司梯媒分布结构的优化,本质是针对曝光效果及运营成本 的优化,也代表了行业竞争格局可能的变化:

电梯电视向一二线城市聚集。公司电梯电视在一、二线城市的数量较 2020 年底分别净增 1.8 万/6.6 万, 二线城市为电梯电视贡献主要增量;而三线及以下城市净减 1.1 万,反映了公司瞄准一、二线城市核 心消费人群的战略仍在持续。

境外电梯媒体点位持续增加。截至 22 年 3 月底公司境外电梯电视数量已达到 9.8 万个,较 2020 年底 增长 34.2%,占比上升至 11.9%;境外电梯海报也较 2020 年底净增近 2000 个。据公司公告,分众传媒 韩国的梯媒子公司 FM Korea,在 2021 年实现收入、归母净利润分别为 3.2 亿元/0.5 亿元,同比分别增 长 31.5%/98.5%,也有分拆上市计划,反映公司的模式在海外有所成效,有利于形成新业绩增长点。未 来预计会有其他公司向海外输出电梯媒体模式。

电梯海报逐步由自营转向参股运营。分众传媒自营电梯海报在各线城市的数量均持续下降,2020 年至 2022 年 3 月累计减少 13.9 万;而参股模式下的点位则快速上升,22 年 3 月底达到 28.5 万,较 2020 年 底净增 21.1 万,已覆盖国内 60 个城市。注意到 2017 年公司参股的电梯海报有 22.4 万,2018 年显著 下降,我们认为这与当时的竞争格局有关,自营方式下公司的点位覆盖率更加稳定,不易被竞对取代; 而当前竞争格局优化的环境下,参股方式既可以保持原有的点位覆盖率,帮助广告主曝光,同时能减 少自营设备带来的运营成本。

3.2.2 潮玩玩具:泡泡玛特龙头地位稳固,多渠道经营高壁垒

1、潮玩行业本身处于快速的发展阶段,盲盒、手办增速突出。据弗若斯特沙利文,21 年潮流玩具行业市场 规模为 345 亿,同比增长 39%,其中最主要的盲盒品类规模为 97 亿,同比高增 83%。相较餐饮、服饰、零售等 消费类公司为大众提供吃/穿/用等基本功能外,潮流玩具还附加一定的 IP/内容属性;此外,盲盒品类售价 59/69 元,单次购买价格相对较低,相对容易促成购买。

2、渠道端:泡泡玛特单店收入高,线上会员运营有优势。 线下和线上渠道方面,泡泡玛特均表现出了更好的经营效率。线下方面,泡泡玛特单门店年均收入为 1863.5 万元,高于 TOPTOY、九木杂物社、QQfamily 同期的总和;线上方面,泡泡玛特在淘宝、抖音等国内主流线上平 台内也积累了大量粉丝,数量远超其他潮玩玩家,反映了广泛的受众群体,助力产品销售与品牌推广。

泡泡玛特:多渠道触达,促进销售与品牌推广。截至 2021 年底,泡泡玛特在国内共开设线下零售店 295 家, 净新增 108 家,机器人商店 1870 家,净新增 519 家,收入分别为 16.73 亿和 4.7 亿,占总收入的 37.3%和 10.5%。 除此之外,公司自 21 年 11 月以来,陆续在澳大利亚、美国、日本等地配合圣诞节活动,开设 100 家快闪店, 达到品宣与市场测试的目的;也借助海外超 50 个经销商进行推广,发掘当地市场需求。或于 2023 年面世的泡 泡玛特乐园,也有望助力公司 IP 的推广。线上渠道是疫情期间线下渠道的有效补充,2021 年线上收入占比 41%, 公司在淘宝、抖音等国内主流线上。

3.2.3 电影院线:头部公司影响较小,现金流稳定,份额有望提升

疫情影响票房大盘承压。由于线下聚集的限制,以及电影作品制作、上映的延迟,国内电影票房表现较为 平淡。3 月/4 月票房总量为 9.1/5.7/7.2 亿,同比分别下降 63.6%/77.3%/85.2%;月度观影人次为 2404/1597/2120 万,同比分别下降 64.0%/76.7%/83.7%。22 年清明档(4 月 3 日-4 月 5 日)、五一档(4 月 30 日-5 月 4 日)的累 计票房较去年同期也分别减少 85.2%/82.2%。

供给有限,票房集中头部影片。据我们统计,2018-2019 年国内票房前十的作品在票房分布上相对均衡, 而 2020-2021 年出现了“断崖”现象,头部作品票房明显领先。以 2021 年为例,《长津湖》《你好,李焕英》《唐 人街探案 3》年票房位列前三,均在 45 亿以上,为第四名的 3-4 倍,且票房贡献占比由 2019 年的 26.6%提升 至 33.4%;2020 年 TOP2 作品也为第三名的 1.5-2 倍。

头部效应作用下,国内影视内容制作龙头公司受益。2020-2021 年,票房前三的作品基本由猫眼娱乐、万 达电影、光线传媒等头部公司参与,公司业绩从中受益。猫眼娱乐作为《你好,李焕英》的主投主控方,还重 点参与了《唐人街探案 3》等 4 部高票房作品,其 2021 年娱乐内容服务业务收入同比增长 284%,达到 13.6 亿 元,占总收入比重 40.8%;万达电影主投主控的《唐人街探案 3》《误杀 2》等也表现亮眼,带动公司 2021 年 电影制作发行板块收入同比增长 111.4%,达到 9.6 亿元,占收入比重 7.7%。2020 年,国内票房前十的作品 中,光线传媒参与了 4 部,包括主投主控的动画电影《姜子牙》,参投的《八佰》《金刚川》《误杀》。

2、院线/影投端:票房向头部院线、影投聚集

后疫情下,影院营业率回升。今年疫情影响下,国内众多影院暂停经营,3/4 月内营业率低于 50%,营业 影院数量基本在 6000 家以下。而 4 月中下旬以来,营业率有所提升,截至 5 月底已突破 70%,营业影院数量 恢复到约 9000 家,反映了线下影院的逐步恢复。 票房向头部院线、影投聚集。在疫情的影响下,头部院线和影投,凭借较广泛的覆盖率和资金充裕度,较 中尾部玩家更具经营稳健性,因而享受到行业出清带来的市占率提升,票房正向头部院线和影投集中。

2021 年被称为“元宇宙元年”,随着 Facebook 更名为“Meta”并宣布 All in 元宇宙。2021Q4,Meta 财报业 绩不及预期,元宇宙投入将缩窄。我们认为,尽管以 Meta、Roblox 为代表的的元宇宙头部标的业绩与用户增长 承压,元宇宙仍是互联网长期发展趋势和战略方向。

4.1 Meta 元宇宙业务短期承压,长期战略方向不改

Meta 一季度元宇宙业务收入超预期但费用增加亏损持续。从 22Q1 来看,元宇宙业务收入为 7.0 亿美元, 同比大增 30.1%,主要由于 Quest 2 销售的增长。期间费用为 36.55 亿美元,同比增长 54.8%,主要由于员工费 用、研发运营费用和销售费用的增长;业务经营利润为-29.6 亿美元,同比下降61.7%;业务经营利润率为-425.9%。 受营收增速放缓影响,Meta 放缓对元宇宙业务的投入。根据 22Q1 业绩会议,公司主营业务面临不确定性, Meta 或将在 2022 年放缓元宇宙投入,以满足其短期财务目标。据路透社,Meta 将缩减元宇宙业务的规模及削 减各项开支,包括放缓人员招聘力度,叫停或推迟实施部分项目。长期来看,元宇宙仍将是公司中长期核心发 展方向,Family of Apps 全产品系列产生的收入将继续用于元宇宙业务的投资发展。

目前 Meta 元宇宙业务发展尚处早期阶段营收贡献少,但在硬件、内容方面已取得阶段性成就: 1) 硬件端:Quest2 销售量大增,市占率全球领先,积极拓展线下渠道。从出货量上来看,目前公司的产 品 Quest 2 占据 VR 头显市场绝对领先地位,销量保持稳定增长。据 Wellsenn 数据,一季度全球 VR 头 显出货量为 275 万台,其中 Quest 2 出货量为 233 万台,市场份额为 84.7%,与去年同期的 210 万台相 比增长 11%。据映维网估计,截至 2022Q1,Quest2 累计销量约为 1050 万台。为了推动硬件的销售, Meta 今年 5 月成立了第一家线下旗舰店,集“体验 购买”为一体,消费者可以体验 Quest 2 体验一系 列热门的 VR 游戏并购买公司旗下所有的硬件产品,包括 Quest 系列头显,Ray-Ban Stories 智能眼镜和 Portal 视频通话设备。

2)内容端:推出网页版 Horizon 降低元宇宙门槛,完善创作者变现体系。继 4Q21 业绩会议上公司宣布要 在移动及 PC 端推出后,一季度业绩会议上又提出推出网页版 Horizon Worlds,用户进入 Horizon Worlds 的门槛 已由此前佩戴 VR 头显设备持续下降,虚拟社交世界将面向更多非 VR 用户开放。尽管推出网页版 Horizon Worlds 可能会对 2022 年 VR 头显销量带来负面影响,但同时意味着目前 Meta 的主要目标为用户增长而不是短期变现。 除了对用户的吸引,Meta 也推出开发者激励计划和创作工具,吸引创作者加入,包括 1000 万美元的 Horizon Worlds 开发者激励计划,50 万美元的“Builder Tracks”VR 内容开发辅助,以及 Horizon 中内测的“交易系统” 功能,让创作者通过出售虚拟商品获得收入。(报告来源:未来智库)

4.2 国内进展:三大赛道发力,虚实融合趋势仍在

4.2.1 VR/AR 硬件:巨头力推消费级VR,生态建设是重点

2021 年 9 月字节跳动收购国内 VR 头部厂商 Pico,有媒体报道,PICO 的 2022 年出货量目标由 100 万台至 180 万台,较去年同比增长 260%。字节大力扶持 Pico,提供人才/渠道/抖音系流量支持,逐渐占领国内 C 端市 场。现阶段字节对 Pico 的扶持主要集中在营销、流量和品宣方面,但 Pico 应用生态仍处于初期发展阶段,内容 上缺乏自研优质内容,玩家持续消费动力不足。根据我们判断,在 Pico 获得足够 C 端市场占有率后,字节将聚 焦资源完善 Pico 内容生态。目前字节已有所布局: 1)人才储备:引进内容负责人宋秉华、招聘 Pico Studio 负责人; 2)技术储备:入股芯片、引擎公司,与高通保持合作; 3)内容储备:Pico 商店上线抖音 VR 版,迁移原有抖音短视频内容,并上线丰富免费 VR 电影、2D 影视资 源。

我们认为,随着 C 端竞争格局逐渐稳固,国内 VR 产业正从营销驱动转向优质内容驱动,未来内容生态建设 是 C 端市场发力重点,围绕 VR 内容生态的相关应用,包括游戏、影视/版权、娱乐、社交、视频平台等,正待 起步,也同时将获得新的内容展示与变现空间。

1)游戏:创意驱动的手游厂商将发力 VR 游戏研发。类似手游早期阶段,目前 VR 玩家对重度游戏偏好不 高,更关注强玩法游戏或休闲游戏。手游厂商研发能力强、研发周期短、创意驱动,手游创意可以直接移植到 VR,更易打造爆款抢占 C 端市场。

2)影视:VR 影视创造新业态,视频平台/影视/版权公司受益。对于 2D 影视,未来有望实现 PC/手机/TV/VR 四端同步,版权方、互联网视频平台凭借原有资源禀赋,将在 VR 端再次获得受益。

3)娱乐/直播:娱乐/直播行业以 VR 内容创造增量市场。随着 VR 消费级设备普及、 VR 制播及网络带宽条 件等逐渐成熟,叠加疫情居家,越来越多的直播、体育比赛、演唱会、现场演出将会采用 VR 形式。届时,娱乐公司、短视频直播公司将探索新业态,带来全新增量市场。

4)社交:VR 社交/元宇宙社交将成为互联网巨头下一个赛道。相较于游戏、影视等领域,VR 社交对内容生 产方提出了更高的要求,包括研发技术、网络技术、用户基数等。

5)健身:VR 健身重塑健身行业格局,游戏公司入局。疫情影响下 VR 健身市场规模极速扩大,VR 厂商以 健身为卖点吸引非游戏用户。健身内容公司更有可能和游戏厂商合作,尤其是在体感、家庭等领域经验丰富的 厂商合作,共同创作 VR 健身内容。

4.2.2 数字藏品:视觉中国等出海建立平台,有望打开交易空间

赛道新入局者较多,多家上市公司成立数字藏品平台。2021 年下半年开始至今,数字藏品热度不断升高。 根据网信办,目前国内已备案的数字藏品平台已超 800 家。据《链新》统计,4 月中下旬,平均每天新增数藏平 台超 1 家。数字藏品平台先发优势明显,较早入局的阿里巴巴、腾讯、网易收拢用户。蚂蚁集团旗下鲸探 DAU 稳定在 36.7 万,远高于网易星球与腾讯幻核,稳居行业首位。近期较多上市公司通过成立数字藏品平台或发售 专属数字藏品的方式入局:蓝色光标数字藏品平台 MEME4 月上线;中文在线 5 月上线数字藏品平台“第五镜 面”APP,打通公司内容库及 IP 资源;视觉中国海外数字藏品平台 Vault 开启 beta 测试。

4.2.3 虚拟人:服务型虚拟人应用加速,虚拟偶像热度升高

冬奥等特殊场景应用频次提高,服务型虚拟人加速发展。2022 年以来,在春节、冬奥会等多个特殊时点, 服务型虚拟人应用从理论加速步入实战阶段。冬奥会期间中国移动咪咕视频推出的谷爱凌数字分身 Meet GU 承 担滑雪赛事解说、播报及场景电商等虚拟互动工作;残奥会新闻播报手语翻译师由 AI 承担;

虚拟偶像热度升高,娱乐、商业应用场景多元。虚拟人同真人明星类似,能通过参加娱乐、商业活动为企 业创造价值,并通过多场景的露出提高自身认知度,企业则在持续发掘虚拟人的应用场景。2022 年以来,以 Asoul 为代表的部分虚拟偶像已获得和真人偶像类似的热度,商业价值不断提升。根据抖音 A-soul 官方店,A-soul相关周边售卖数量超 10 万件;根据乐华娱乐招股说明书,2021 年公司泛娱乐业务实现营业收入 3790 万元,较 2010 年增长 79.8%。据钛媒体,京东美妆虚拟主播小美已在 YSL、欧莱雅、科颜氏等超 20 个美妆品牌直播间首 秀,可 24 小时不间断直播;哔哩哔哩为虚拟主播泠鸢发布十周年纪念数字藏品,同步推广泠鸢 IP 与自身数字 藏品。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 - 官方网站

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com