锌期货行情走势图分析(锌价熊市的终点在何处)

近期,在新冠肺炎疫情的影响下,锌价领跌有色金属,创三年来新低,市场部分观点认为锌价已然超跌。那么锌价是否超跌,首先需要搞清楚锌价下跌的动力来自哪里,这些动力是短期的还是长期的,后期抑制锌价和支撑锌价的因素又有哪些,全年锌价运行大致脉络如何,锌价熊市的终点又在何处。

锌价下跌的外因和内因

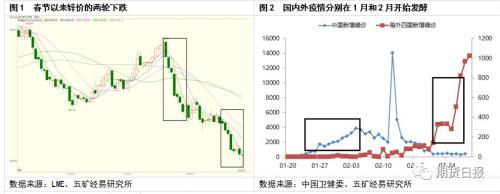

春节前至2月底,锌价经历了两轮暴跌,伦锌自高点跌幅17%,沪锌跌幅14%,锌价创三年来新低。锌价下跌来自 “外因”和“内因”的共同作用。

外因是疫情的暴发,我国新增病例数据开始大幅攀升发生在农历春节期间,由此引发市场对中国经济的担忧,催化了锌价的第一波下跌,至2150美元/吨横盘,这部分利空预期基本出尽。此时市场对疫情影响的认知和推演主要参照“非典”时期,即疫情的影响主要集中在中国,但是2月20日前后,全球(除中国)新增病例出现暴增(表中统计为海外疫情最严重的韩国、日本、意大利、伊朗四国),疫情影响出乎市场预期,引发了市场对全球经济的担忧,由此促使锌价第二轮下跌(图1、图2)。

内因是锌较弱的基本面。横向对比,锌是现阶段有色金属中基本面最弱的品种。近几年全球锌市场运行逻辑主要是由锌精矿增产向精炼锌增产传导,如果以2017年为本轮供应增长周期的起点,2017年供应增量仅仅停留在矿端,2018年中国冶炼产能又因环保影响出现瓶颈,2017—2018年供应恢复速度相对缓慢。但与2017—2018年相比,2019年全球锌市场既承受了锌精矿增产的压力,也承受了中国冶炼产能瓶颈恢复的压力,矿端和金属端增量同时对锌价施压,锌基本面边际转弱明显。进入2020年,锌矿端和金属端增产压力依然存在,基本面延续弱势。

海外锌矿山是否会减产

我们跟踪了27家海外矿业公司55个锌矿山的季度产量,样本覆盖锌精矿产能550万吨(这里的产能近似样本矿山的峰值产量),剔除2018年第三季度至2019年第四季度因出售、退市等多种因素无法跟踪的13个矿山(80万吨产能),剩余可对比样本为42个矿山,约470万吨产能。2019年第四季度样本矿山产量116.1万吨,同比下滑2.7%,为两年来首次负增长(图5)。这是不是说海外矿山增产趋势已经结束了呢?不一定,首先,2018年第四季度是近三年海外样本矿山季度产量的峰值,基数较高,比如2019年第四季度减量主要来自Red Dog品味下滑减少的3万吨,而Red Dog 近十年产量峰值也是出现在2018年第四季度。增产的几大矿山则基本如预期;此外,116万吨对应样本产能也接近满产,表明矿山还没有减产意愿。从市场预期在价格上的反应看,2020年海外长协TC有可能较2019年上调,市场预期精矿过剩依然严重(图6)。

从成本看,按照WM的成本体系,海外锌企业C1 90分位成本线约2000美元/吨,75分位成本线约1650美元/吨,50分位成本线约1200美元/吨(图7)。目前锌价刚刚接近90分位成本线,对海外矿山来说压力相对有限。因此,2019第四季度样本产量数据同比增速转负,不足以说明海外锌精矿增产趋势改变,但需要引起我们的关注,接下来的两个季度数据变得更加重要,关注2020年第一季度和第二季度海外锌精矿产量是否仍维持同比负增长。

一季度海外精炼锌产量仍有望保持增长

海外精炼锌延续增产趋势。CRU数据显示,2017—2019年海外精锌产量同比增速基本维持在2%—4%,只有个别季度为负增长,预计2020年第一季度海外精锌同比增速再次回到4%以上(图8)。分区域看,2020年第一季度海外精锌产量增速较快的是北美和除中国以外的亚洲地区,欧洲产量则由负转正(图9)。其中北美增量主要来自墨西哥Torreon炼厂,除中国以外亚洲增量主要来自韦丹塔印度冶炼厂。此外,美国马头Mooresbor再生锌厂原本计划在今年一季度复产,如复产会进一步抬升海外锌产量。

反应在库存上,2月LME锌库存增长2.5万吨,是自去年5月以来首次单月增幅超过万吨,LME去库存趋势被打破(图10)。2月LME Cash/3m也由升水转为了贴水,至2月末贴水幅度扩大到20美元/吨,创2018年9月以来的最大贴水幅度(图11)。累库和现货深贴水表明目前海外锌市场供应相对充足。此外,由于今年海外精炼锌供应有望保持稳定增长,LME锌库存继续去化的可能性不大,有望从十年来的低位回升,但由于海外供应增量主要在矿端,LME锌库存大幅增长的可能性较小,预估年内在10万吨中轴波动。

今年海外锌市场的关注点或再度回到北美

分区域看,近几年北美库存持续下滑,欧洲库存波动大,亚洲库存基数低但增长稳定,焦点在于欧洲集中交仓带来的库存波动(图12)。地区升水方面,北美和远东地区premium持稳,欧洲升水偏弱(图13)。欧洲premium 2019年下调可能是集中交仓的影响,即在重复北美2015—2017年隐性库存显性化的过程,对于欧洲的隐性库存数量,我们持偏保守观点,其对库存的推动和地区升水的打压缺少可持续性。而北美premium 2017年快速抬升主要是因为Horsehead破产和加拿大魁北克CEZ炼厂罢工,如果今年Mooresbor复产,北美premium有望回落,这是相对中性的海外精炼锌市场里较大的一个变量,值得关注。

国内锌矿山是否会减产

国家统计局数据显示,2019年国内锌精矿产量为280.58万吨,同比微降1.0%。海关数据,2019年国内锌精矿进口318.1万吨,同比增长6.9%(图14,图15)。数据表明国内锌精矿产量相对平稳,供应增量主要来自进口矿。今年国内矿山产能边际增量是12万吨,但按照我们此前的调研,受环保等多方面因素限制,都开起来比较困难。相反,产量方面是否会受到锌价下行抑制,出现减产呢?

根据SMM等机构对国内矿山成本调研情况看,国内矿山90成本分位线约在12000元/吨,75成本分位线约在8000元/吨,50成本分位线约在5200元/吨。但国内外的成本模型有所不同,国外的C1 Cash Cost模型,侧重C1即现金成本,包含采选及管理成本、运费、加工费,再扣减副产品价值,国内矿山统计口径则大致分加工成本和完全成本两项,其中加工成本包含折旧,但不包含加工费。

以下为推测(未经验证),按照C1模型C1、C2、C3平均1:1.17:1.25的大致关系,理论上国内矿山现金成本90分位线下移至9600元/吨,75分位线至6400元/吨,50分位线至4200元/吨,再考虑国内间接成本更高,实际的现金成本还要更低,因此目前锌价实际上也是接近90现金成本分位线,与国外矿山对应的成本分位大体相当。

结合沪锌期货上市以来的两次大底(2008年和2015年,其中2008年距今时间过长),考虑到成本抬升因素难以用来作为参考,以2015年的周期大底作为参考,当时减产发生在海外的矿山,对应C1模型跌穿了75分位线,国内当时加工费是5000—5500元/吨,扣减后对应的成本为6500—7000元/吨,临近75现金成本分位线,但当时国内矿山刚刚经历了2015年的一轮环保整顿,在产矿山未现大规模减产现象。推测国内矿山较国外矿山更能承受成本端带来的压力,原因可能有二:一是国内矿山国有化占比高,趋利性相对偏弱;二是国内矿山更分散,集中化程度不高导致出现集体性减产行为的难度较大。因此目前的价格迫使国内矿山出现大规模减产的可能性相对较小。

国内冶炼端利润依然偏高

2018年下半年以来,中国锌冶炼企业利润大幅攀升至多年高位,大幅抬升了冶炼企业开工积极性。目前虽然锌价下挫,但加工费回落速度较慢,冶炼利润虽然有所下滑,但依然维持在1300元/吨附近(图17)。目前加工费水平下,国内冶炼企业依然会保持较高的开工积极性。我们跟踪了国内25家重点锌冶炼企业,样本覆盖精锌产能500万吨,2月预计产量同比环比10%左右,但同比依然保持10%的增长,环比减产主要是受到硫酸胀库问题影响,但上半年冶炼端供应同比大幅增长的基本面没有变(图18)。

预计一季度国内精炼锌产量将在150万吨以上,同比增幅为15%,环比较去年四季度下滑6%(图19)。对比过去几年数据,同比增幅维持在绝对高位,对比过去几年四季度对一季度的季节性影响,2020年第一季度受2019年第四季度的影响相对较小,这还是在受到疫情的影响下(图20)。

最有可能对冲疫情影响的涉锌消费行业

疫情对消费端影响最大。SMM调研数据显示,1—2月镀锌、氧化锌、压铸锌三大加工行业开工率都处于近几年同期相对低位。不过2月下旬锌下游制造业企业多数已复工,预计3月开工环比将有所好转,但同比依然处于相对低位,预计疫情影响减弱可能要到二季度。

疫情对经济的影响主要在第二产业和第三产业,不过第二产业的恢复速度相对较快,第三产业恢复速度相对较慢。对锌消费板块中的汽车和家电消费恢复速度持保守态度,2018—2019年汽车产量分别下滑了4.5%和7.4%,对应减少的产量在100万—200万辆,即便8个限购城市和1个限购省限购政策有所松动,在经济下行周期中能起到多大的对冲效率仍需观望。

相对来说,靠投资拉动经济来对冲疫情影响或许见效更快,后期基建投资的托底作用或将显现。此外,去年下半年,房地产竣工数据明显好转,开竣工背离得到修复,房地产后端消费将逐步发力,利多有色金属(图21,图22)。

一季度国内锌市场过剩超预期

回到平衡表,由于疫情的影响,1—2月的消费增速很难测算,如果以目前社会库存数据,叠加与去年同期相同的9万吨进口量,则1—2月国内锌消费增速将高达17.5%,显然这是不可能的。误差最有可能出在两个地方,一是对今年1—2月的进口量或许高估,需要等待1—2月合并数据验证;二是对厂库库存或许存在低估,由于厂库库存缺少相对有说服力的历史数据,最好的办法还是等待疫情影响减小后,社会库存数据的逐步修正。偏中性情况下,可以预估2020年第一季度消费增速持平去年同期,进口量小幅下滑,得出的一季度国内累库量为30万吨,即一季度国内库存将增至40万吨规模,过剩量超此前市场预期(图23,图24)。

综上,锌价下跌内因来自基本面疲弱,疫情起到了催化剂的作用,即使没有疫情,锌价下跌到目前位置也是大概率事件,只是时间会比较久一点。目前的两轮下跌基本对应了两轮疫情预期发酵,在没有出现更多更坏的预期前,锌价基本已经跌到位了。疫情影响是短期的,中国经济长期向好的基本面没有变,二季度随着疫情影响的逐步消散,在政策端的对冲之下,锌价有望迎来反弹。基本面影响是长期的,由于供需格局未改,在供应增长的驱使下,产业利润仍处在逐渐坍塌的过程中,锌价的下行周期远未结束,反弹易现,反转难求,全球锌价可能走出宽幅振荡市,但振荡重心和全年均价较2018年小幅下移。沪锌contango持续扩大的空间有限,压力主要集中在3月合约,二季度后国内过剩格局将有所缓解,但总体看年内不会再现大的短缺,等待出现供需错配机会,低位关注隔月买近抛远。(作者单位:五矿经易期货)

本文内容仅供参考,据此入市风险自担

本文源自期货日报

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com