财富管理发展趋势图(线上线下一体化营销助力财富管理转型)

本文根据神策数据证券基金行业全国数据分析组负责人杨宁《线上线下一体化营销助力财富管理转型》的主题演讲整理,从新背景、新方案和新阶段三大维度展开。

一、新背景:数字化转型深水区,营销方式全面升级

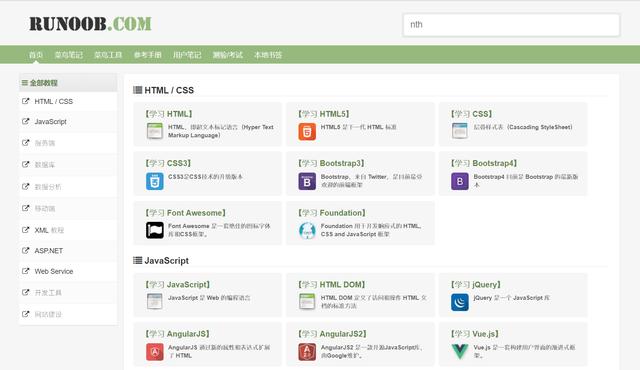

目前,证券行业的发展已经进入以通道交易向产品转型的阶段,并为金融机构带来了全新的挑战。从 2013 年至今,随着金融科技战略布局,各家金融机构纷纷参与到了数字化转型浪潮,开始意识到数据的价值,拥抱互联网,着手构建数字化运营的基础能力,实现了数字化运营从 0 到 1。如下图所示:

数字化探索期:2012 年以前,股票交易大多来自于线下,以网点交易为主,展业通常依赖网点以及网点周边环境,难以实现远程业务的发展。

数字化启动期:2012-2013 年,监管逐渐放松,推动着技术与业务的结合,远程展业陆续出现,经常会看到证券人员带着电脑到客户现场为客户开户,这是相对比较累赘的方式,此时可以称作“非完全的在线开户”。

数字化成长期:2015-2017 年,完全在线开户流行起来后,大大拓宽了展业半径与服务半径,纯线上服务正式开始。同时,中国证券登记结算公司(简称“中登”)取消一人一户的限制后,进一步推动了线上客户交流与服务场景的发展。但相较于面对面沟通,通过软件平台实现的线上服务导致金融机构对客户感知迟缓且抽象,因此大数据平台的需求变得愈发强烈。

当金融机构对数字化的需求层级越来越高,是否有对应的指标体系建设就显得尤为重要。比如客户活跃时间段的场景建设,客户打开 App 后的浏览模块的建设等。把客户的指标体系抽象出来,就会形成一个更贴近于业务的标签体系。

举个例子,我们通常会通过问卷调研洞察客户的风险承受能力,但这个数据是否准确、具有真正的意义呢?当客户股票亏损 15% 时,是否符合客户的预期?如果不符合,那么在出现 15% 亏损时客户会出现风险承受的偏移,从而导致客户在这个状态下产生巨大的压力,此时就需要我们及时采取行动。但并不是所有客户对风险的承受能力都是一致的,这就要求我们拥有标签建设能力,将不同客户的风险承受能力抽象出来,形成单体客户标签,并将依赖于行动、依赖于业务抽象出来的标签整合出来,完成更符合实际的客户标签及更完整的标签体系的建立。

数字化成熟期:2018 年以来,整个运营平台的建设呈现“金字塔”结构,从基础的数据采集到数据分析与抽象,进而形成辅助决策的观点,将其与客户相关联并借助运营场景进行串联,便可以形成依赖于数字洞察的运营平台。

与此同时,我们会发现,整个行业的客户增量越来越少,客户活跃时间越来越长。从中登数据可以看出,客户每日新开户数量持续下降,增速也明显趋缓,这意味着资本市场的“活水”越来越少,对存量客户的挖掘和洞察越来越重要,优先级也越来越高。

第二,实时的计算能力。能否将客户在微信、小程序、App 等场景中的多次浏览行为串联打通,帮助业务人员及时获得营销线索。

不容忽视的是,产品销售难以完全通过线上完成。比如我们卖一款 FOF,或者做私募的销售,或者某个客户需要购买 50 万的金融产品或权益,是很难完全通过线上所展示的信息就能够进行决策并下单的,这就要求我们对线下团队有更高的要求,一方面是人员的数量要求,另一方面是人员的整体素质要求。所以近几年我们可以看到,无论是招聘平台还是协会,投顾人员的数量在持续增加,这也和我们存量客户经营和财富管理转型进入加速期的现状相匹配。

如下图所示,金融机构新经营模式下的营销服务痛点有四:信息建设融合低,服务效率冲突,营销信息不对称,组织协同待完善。

二、新方案:线上线下一体化营销服务

基于以上痛点,神策数据提出了线上线下一体化营销服务新方案,主要包括两方面,一是技术的升级,二是业务的升级。接下来为大家详细介绍。

(一)技术的升级

第一,归因分析。客户下单后,能否对这笔订单做归因分析,如何将用户的搜索以及搜索的前序行为串联起来,以此来丰富我们对客户的认知、对行为的认知、对结果的认知。这就是全域数据采集。

第二,实时的计算能力。能否将客户在微信、小程序、App 等场景中的多次浏览行为串联打通,帮助业务人员及时获得营销线索。

(二)业务的升级

业务升级是指组织系统的建设,能够将线上线下打通,让每一个营销人员都能够及时、准确、全面地获取完整数据。

前些年,每家金融机构都在使用 CRM 系统,在搭建 CRM 系统的同时也会搭建标签画像系统、MOT 系统等,但据我了解,很少有哪一家金融机构能够将采集的数据推演出的商机或者观点,准确、及时地传递给一线营销人员,也就是说数据建设与营销管理是脱节的。就好比踢足球时,中后场球员和前场球员没有形成很好的关联,会带来组织效能、组织价值的浪费,也不利于业务的开展和客户服务。

第二,自动化发送特定群二维码,实现可追踪的群客户邀约,精准营销计划告别盲目群发。

1、数据流优化

当金融机构将全域数据与周边数据,包括 PC 数据、App 数据等进行连接打通,便可以形成数据中台。基于该数据中台对客户进行行为分析时,能够有效驱动线上数据赋能线下,线下数据助力线上归因,从而实现营销一体化和客户服务一体化。

2、信息流优化

直播是当前企业的常见营销场景,但对于很多企业来说,对数据的感知通常仅停留在多少人参与了直播、多少人参与了抽奖等,并没有把直播的数据与客户标签画像进行关联,进而导致直播数据缺乏数据化、结构化,无法有效沉淀直播数据。因此,如果在一场直播中,能够将沉淀下来的数据好好地加以利用,便可以帮助企业完成全触点、全域数据感知与沉淀,进而完成信息流优化。

与此同时,微信生态也是当下企业引流和进行客户服务的重要场景,如何利用好公众号等微信生态内的营销工具,帮助客户完成转化与展业是我们服务企业的重要价值体现。

针对企业微信的批量化信息触达,其营销服务流程的优化主要有两点:

第一,顾问可以根据客户需求进行用户分群,通过企微进行 1v1 批量触达,提升员工服务效率,实现用户差异化沟通,提升用户体验;

第二,自动化发送特定群二维码,实现可追踪的群客户邀约,精准营销计划告别盲目群发。

3、营销服务优化

金融机构营销服务优化方案为线上线下一体化服务,关键要点包括:营销计划、目标客群、营销场景、内容、触达方式和效果监测。

在营销服务场景化的过程中,通常会基于八大平台展开,具体包括:活动管理平台的活动策划;用户画像平台的活动客筛;产品管理平台的活动产品选择;素材管理平台的活动素材设计,如广告页面设计、内容素材设计、话术文案设计等;权益管理平台的活动权利管理;渠道管理平台的活动推送,如短信、Push 触达,App 广告触达等;数据分析平台对活动转化效果的分析;策略管理平台的活动复盘。

4、过程管理优化

总部赋能投顾,强化管理体系建设。基于营销相关性,让原来通过纯经验或纯感知的方式变得可量化可追踪,从而形成营销服务管理体系建设。

另外,通过产品洞察、客户洞察和员工洞察,我们通常可以找到每一个客户和投顾之间的价值点,比如某个客户针对某金融产品浏览了三次,那么我们基本上可以判定客户对该产品有较高兴趣,此时便可以依据总部标准流程将商机推送给投顾,同时也可以将营销素材(包括 H5 、URL 等)推送给投顾辅助营销触达。

基于以上四方面优化,金融机构能够对存量客户进行大规模的个性化服务,在客户全生命周期内完成营销触点采集与及时的服务响应,从而实现全天候的客户服务。

三、新阶段:营销方式逐层跃迁

金融机构营销将会进入全新的阶段。

基础阶段:金融机构数字化营销处于有数的阶段,很多券商并没有将全量数据采集并打通。

进阶阶段:随着数据丰富度增加,每个部分都会有专门的运营平台、数据平台,但很难形成联动。

高阶阶段:金融机构能将线上线下数据关联起来,形成统一的客户认知,实现统一调度的运营平台来完整支持,让客户的服务营销更加体系化和及时,从而完成恰当而精准的营销服务,这是我们对未来的期待。

服务营销更加体系化和及时,从而完成恰当而精准的营销服务,这是我们对未来的期待。

,从而完成恰当而精准的营销服务,这是我们对未来的期待。

服务营销更加体系化和及时,从而完成恰当而精准的营销服务,这是我们对未来的期待。

另外,神策数据与国泰君安证券近日联合发布了国泰君安证券 & 神策数据:证券行业数字化财富管理 3A3R 指标体系,结合业内 TOP10 证券公司在数字化财富管理方向的前沿实践,首次提出证券行业数字化财富管理 3A3R 指标体系。

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com