千点行情之下的热点板块研究(伦镍史诗级逼空暴涨173)

近几个交易日,全球资本市场上最吸引人眼球的某过于伦敦LME交易所,镍期货合约的暴涨

连续两日逼空式上涨,3月8日交易时段一度暴涨超过100%,最终下午暂停交易,两日暴涨173.54%,这种逼空在LME历史上也是空前绝后的,简直让人目瞪口呆,按照有色金属研究机构安泰科预计,2022年全球镍需求将达到305万吨,同比增速9.4%,我国镍需求165.5万吨,同比增速7.3%。从2020年到2021年,中国的镍消费结构中,动力电池占比已从10%提升至15%。

按照暴涨前的价格来算,3万美金一吨,一年305万吨的需求量,对应的一年产值为915亿美金,而暴涨以后,镍对应的一年产值则大幅度飙升。

镍矿石主要分硫化铜镍矿和氧化镍矿,两者的选矿和冶炼工艺不同,可分为火法和湿法两大类。近年来,全球镍矿产量整体呈现平稳增长趋势,2020年出现下滑,同比下降7.4%。2021年全球镍矿产量恢复增长,实现270万公吨,同比增长8%。全球镍矿储量主要集中在印度尼西亚、澳大利亚及巴西,截至2020年占全球镍矿储量的60.6%,红土镍矿及硫化镍矿储量分别占60%及40%。

(1)硫化镍矿:全球硫化镍矿主要分布于南非、加拿大及俄罗斯,合计占比约为64%,超过一半。南非、加拿大及俄罗斯占比均超过15%,其中南非占比最多,达28.1%、加拿大占比18.6%、俄罗斯占比17.3%。澳大利亚、中国、美国及芬兰硫化镍矿资源占比均超4%,分别为10.1%、5.1%、4.3%及4.1%。(2)红土镍矿:全球红土镍矿主要分布于印度尼西亚、澳大利亚及菲律宾,合计占比约为46%。印度尼西亚、澳大利亚及菲律宾占比均超10%,其中印度尼西亚占比达18.7%、澳大利亚占比达17.7%、菲律宾占比达10.1%。古巴、新喀里多尼亚以及巴西红土镍矿资源占比也超过8%,分别为9.1%、8.4%及8.3%。

而从产量来看,印度尼西亚被称为世界上最大的镍生产国,其中俄镍占比9.25%左右。根据美国地质调查局(US Geological Survey)的数据,2021年印尼的镍产量将达到100万吨或占世界镍的37.04%。印度尼西亚的邻国菲律宾是第二大镍生产国,产量为 37 万吨。俄罗斯紧随其后,镍产量为 25 万吨。美国地质调查局指出,2021 年世界镍总产量为 270 万吨。与上一年的产量 251 万吨相比,这一数字增加了 7.57%。

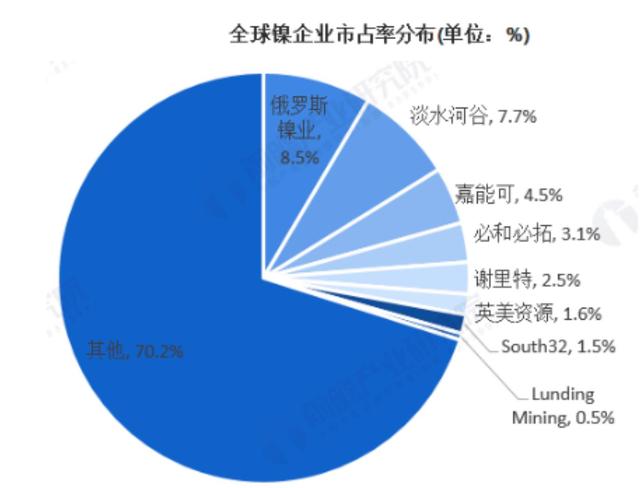

而从矿企来看,俄罗斯镍业占比8.5%是全球最大的镍业公司,淡水河谷与嘉能可次之,其他包括必和必拓等。

所以,本次伦镍的暴涨从基本面上来讲是不支撑短期如此的暴涨的,即使俄罗斯的出口全部被限制影响9%的缺口,而且这个缺口是渐进式的,不是一朝一夕爆发的,所以本次的伦镍的暴涨更像是一场围猎。

根据彭博社2月16号的一篇文章《彭博社:“大佬”交易员对阵神秘镍囤货商》里面提及的,现在项光达正成为市场的焦点,近些年来他不断在一个全球对抗环境变化的重要元素上引发市场的大幅波动。据知情的人表示,一方面,项和他的一些生意伙伴,已经在镍的衍生品市场上积累了大量空头头寸用来对冲他们在镍生产过程中可能的价格下跌的风险。另一方面,伦敦金属交易所数据显示,有一名身份不详的镍库存持货商,持有至少伦敦金属交易所(“LME”)一半的库存(截至2022年2月9号)。

这就直接把青山直接放到了明处,处在了一个大势的对立面上。如果没有最近的一系列冲突,可能这种对冲没有什么事情,但是麻烦就麻烦在,一个看似概率为零的事件发生了,乌冬危机直接导致镍的供应担忧升温,并被某些人利用,直接逼空,两日暴涨1.7倍,直接导致追加保证金或者交割,但是交割,青山的主要基地印尼产镍并不在LME的交割范围内,就需要快速购买这么大额的现货来交割也是难如登天,并且在俄被制裁的情况下,青山一下子被推到了绝境之中。

这个情形让人想起1995年的一场资金狙击战——‘住友铜’事件,也让人直接想起当年国储的明星刘其兵:2003年,在铜期货市场的大牛市还未启动时,刘其兵就开始大量重仓,此时,国际铜价从1000多美元涨到3000美元,但是当国际铜价冲到3000美元的新高后,刘开始决意做空,2004年10月,LME铜价一天暴跌10%后,决定拼手最后一搏的刘其兵在其结构性期权组合中越权大量卖出看涨期权。但是国际铜价并未随他愿而是一路攀高,直接冲破4000美元/吨,此时刘其兵的账面亏损已达6.06亿美元。之后,刘其兵此后留下一份遗书失踪。

同样是在LME上被人逼空最终巨亏出局,最终青山或者刘其兵都成了欧美华尔街资金围猎的对象。华尔街有一句常用语,叫:“不怕牛市,不怕熊市,就怕猪市。”所谓的猪市,就是市场如死猪一般,没有起伏,华尔街最喜欢市场上下起伏波动,最好是天天坐“过山车”。他们可以在尚未持仓之前,做多唱空(以便低进),做空唱多(以便高卖);或者在建仓之后,做空唱空,做多唱多,以获取巨额利润。

可能很多人会质疑,这么大的品种怎么会这么容易被操控,这种事情很多年前就有很多案例:2011年8月,美国饮料巨头可口可乐宣布,计划将饮料售价上调3%-4%,以应对罐装用铝原材料的成本上涨。与此同时,可口可乐向伦敦金属交易所(LME)递交诉状,指控高盛等华尔街投行通过控制仓储出货量,来炒高铝金属的价格。控制期货持仓,时不时让主产国的工会罢罢工、限制限制出口,可能会达到意想不到的效果。

像最近这几日伦镍,从交易的角度,简直是设计好的惊天巧合,一方面,青山持有的镍现货不符合交割头寸,如果被逼空,基本无法自保,只能成为砧板上的鱼肉,任人宰割,并且出现了俄这种被制裁的不可能发生的事情发生了,直接引发供应危机担忧,做多逼空几乎成为了最顺理成章的交易,而且你也猜不到对方筹码的深度。

伦镍史诗级逼空,是华尔街金钱永不眠的真实写照,也是资本市场残酷的带血案例,其深刻表现出期货市场,零和博弈的残酷,或许这才是金融的本质,金融的本质就是嗜血的机器。

留给我们更多思考的,是在如此大风大浪之际,如何保护自己,留得青山在,不愁没柴烧。期货是零和博弈,控制好杠杆,敬畏市场,一切皆有可能发生,摧毁雷曼的可能就是错过了接一通重要的电话。

,

免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com