科沃斯使用什么扫描技术(深度解析科沃斯从代工到自主)

东吴证券:

《科沃斯—首次覆盖:从代工到自主,服务机器人领军企业》

(完整版.pdf )

以下仅展示部分内容

O后台回复“20200226 ”就可以获取《科沃斯—首次覆盖:从代工到自主,服务机器人领军企业》(完整版) 的全文下载链接。

1 家庭服务机器人 清洁小家电双轮驱动。

产品包括家庭服务机器人地宝 窗宝 沁宝 管家机器人系列,商用机器人旺宝系列和清洁类小家电吸尘器系列等。2013-2018年,清洁小家电业务占比由67.2%下降至29.8%,而服务机器人业务由24.9%上升至67.9%,其中主打产品为地宝系列。

2 业绩稳步提升,综合毛利率领先,研发力度亟待加大。

2018年公司营收56.94亿元,同比 25%,实现归母净利4.85亿,同比 29%;公司综合毛利率37.8%,较2013年增长9.2pct,高于国内其他可比企业;净利率为8.5%,5年以来持续维系在7%-8%的水平;销售费用率18.8%,市场开拓力度加大;研发费用占收入比3.6%,而国际知名品牌iRobot为12.9%,公司研发力度有望进一步加大。2019Q1公司净利率5.62%,同比-1.96pct,主要由于公司战略性调整业务布局,缩减机器人代工业务,同时受到海外市场拓展投入以及公司加大研发投入影响。

3 募集7.51亿投资三大项目,产能释放可期。

公司产销率95%,产能282万台,销量333万台,年产400万台家庭服务机器人项目有望带来增量收入 规模效应,机器人互联网生态圈项目利于公司由重销售向重研发转型。公司海外市场重心放在美国,通过国际市场营销项目,我们预计公司在美国的服务机器人市场份额有望达到30%。

4 全球市场维持30%以上增速,中国市场空间大。

2018-2020全球服务机器人市场销量与销售额有望维持31%的年复合增长率。我国家庭服务机器人在沿海城市的产品渗透率仅5%,内地城市仅0.4%,对标美国家庭智能扫地机器人渗透率16%,未来空间广阔。

5 完备销售渠道 产品结构改善,科沃斯机器人市占率超50%。

2018年科沃斯仍以线上渠道销售为主,占比约70%,线下渠道发展迅速,占比约30%,较2015年提升明显。扫地机器人中,高难度全局规划类机器人逐渐增加,产品结构持续改善。2019年一季度科沃斯全局规划类产品市占率为53%,属国内绝对龙头。预计未来三年公司在国内服务机器人市场的市占率将达到60%左右。

盈利预测与投资评级

海外市场快速增长 线下市占率提升 高毛利规划类产品占比提高预计将使毛利率与净利率回到40%与10%的正常水平。公司为家庭服务机器人行业龙头,市占率提升可以带动业绩稳定增长,我们预测2019-2021年EPS 分别为1.52、1.85、2.32元,对应 PE 为27、23、18X,首次覆盖,给予“增持”评级。

风险提示

市场竞争导致公司市占率下降、价格战导致产品均价下降、技术突破进度与政策支持力度低于预期、海外市场拓展进度不及预期、海外业务收入占比较高导致汇率风险

内容目录

正文

1 国内服务机器人行业领跑者

科沃斯成立于1998年,前身为泰怡凯苏州,2003年9月,发行人吸收合并泰怡凯电机,2014年名称变更为科沃斯机器人有限公司,2016年8月将公司类型变更为股份有限公司,2017年3月获得证监会上市审核,历时14个月成功过审。

公司股权程度集中,截至2019年一季报披露日,钱东奇为公司实际控制人,通过创领投资间接持有公司42.11%的股份,还通过创袖投资持有10.53%的股份,合计持股52.64%。

表1:科沃斯股权结构图

1.1.产品构成:“家庭服务机器人 清洁小家电”双轮驱动

科沃斯的起家业务是为创科实业、优罗普洛、松下电器、伊莱克斯等国际知名小家电品牌商进行代工,凭借在吸尘器制造行业20年的核心技术积累,公司顺应智能制造行业发展趋势与政策支持,逐步将家庭服务机器人业务从OEM中独立,并取得快速发展。目前,公司主营各类家庭服务机器人、清洁类小家电等智能家用设备及相关零部件的研发、设计、生产与销售。经过多年的发展,公司已形成包括扫地机器人、擦窗机器人、空气净化机器人、管家机器人在内的较为完整的家庭服务机器人产品线以及品类丰富的清洁类小家电产品线。

1.1.1.家庭服务机器人:地宝系列 窗宝系列 沁宝系列 管家机器人系列

(1)地宝系列扫地机器人产品包括 “随机类”、“局部规划类”、“全局规划类”。产品覆盖随机路线清扫至沿规则路线清扫。公司的地宝系列扫地机器人产品正呈现出由“随机类”向“规划类”逐步升级的趋势。

(2)窗宝系列机器人包括:窗宝8、9系和WA30等型号产品,主要用于实现窗户清洁。

(3)沁宝系列包括:A660、AA30等,主要用于室内空气净化与甲醛净化。

(4)管家机器人Unibot:是一个智能管家机器人的基础平台,由地面清洁模块、家庭管理模块、空气净化模块和加湿模块构成,还拥有家电遥控,家庭安防,语音提醒,规划清洁,自主巡逻等功能。初步实现了家庭服务机器人从工具型向管家型进化。

(5)公司还有用于公共场所引导、迎宾送宾、业务介绍、互动营销的商用机器人旺宝系列产品。

图1:科沃斯地宝系列产品T5 Neo

图2:科沃斯窗宝系列产品W836

图3:科沃斯沁宝系列产品A650

图4:科沃斯管家机器人Unibot

1.1.2. 清洁类小家电产品:吸尘器系列 其他室内清洁产品

(1)吸尘器系列:主要用于室内除尘。自主品牌“TINECO 添可”目前的主要产品为手持式无线智能吸尘器。

(2)其他室内清洁产品:公司还围绕室内吸尘拖地、地面清洗、除螨、镜面清洗等开发了相关机器产品。

图5:科沃斯无线吸尘器

图6:科沃斯无线清洗机

1.1.3. 着力发展规划类产品 自主品牌,业绩表相良好

2018年公司共销售414万台家用服务机器人,实现销售收入38.65亿,同比增加34.69%。其中自主品牌服务机器人销量353万台,全局规划类产品收入占比超过30%,远超过2017年的3.26%。公司主动调整产品结构,通过持续研发投入和产品迭代,加大规划类特别是全局规划产品的销售占比,该类中高端产品的毛利率较高,预计会给公司带来业绩的持续提升。

公司2018年清洁类小家电业务销售收入16.99亿,同比增长7.88%,其中自有品牌销售收入1.16亿,同比增长180%。公司在清洁类小家电模块大力发展自主品牌“TINECO 添可”,进行转型升级。预计未来自主品牌清洁类智能化小家电收入将实现快速提升,在清洁类小家电整体业务中的占比也会持续增长。

1.2. 代工业务顺利转型,自有品牌成功独立

观察科沃斯的收入结构,2013年至2018年,清洁小家电业务比重由67.2%下降至29.8%,而服务机器人业务由24.9%上升至67.9%,其中主打产品为地宝系列机器人。收入结构的变化背后反应了科沃斯业务发展模式的变迁。早年公司以吸尘器代工业务(OEM模式)起家,为国外知名企业进行代工生产,出口地主要集中在北美、欧洲以及日本等经济发达地区,而后依靠技术积累,成功发展自有品牌科沃斯机器人。

图7:2013年-2018科沃斯收入产品结构占比(%)

1.3. 业绩稳定上升,综合毛利率国内领先

公司在2016年、2017年、2018年分别实现营收32.77亿、45.51亿、56.94亿,同比 22%、39%、25%。2018年公司实现归母净利4.85亿,同比增长29%,超过营收同比增速( 25%)。

公司2019年Q1实现收入、归母、扣非分别为12.5 亿、0.7 亿、0.6 亿,同比 3%、-24%、-25%。Q1净利盈利下滑,主要原因是公司策略性调整业务布局,缩减服务机器人代工ODM业务,但自有品牌收入仍旧实现约24%的增长,一季度市场份额持续提升。

图8:2014-2019Q1营收及增长率变化情况

图9:2014-2019Q1净利润及增长率变化情况

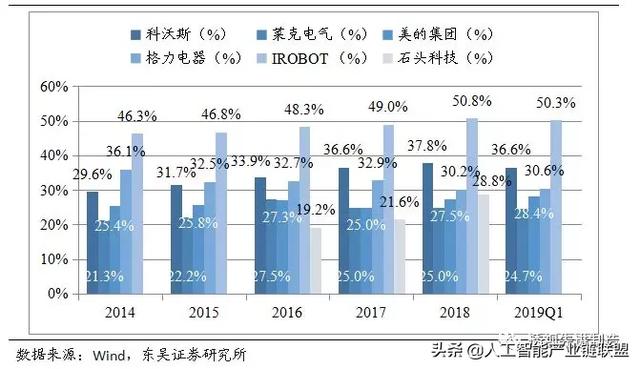

2014年至2019Q1,公司综合毛利率稳中有升。根据公司家庭服务机器人与清洁家电两方面业务,我们选取国外服务机器人巨头iRobot、国内服务机器人知名公司石头科技、国内家电巨头格力和美的、国内清洁电器公司莱克电气同科沃斯作对比。

受产品结构优化与业务转型驱动,2019Q1科沃斯毛利率36.6%,较2014年增长7.0pct,高于国内其他可比企业。2019Q1 iRobot毛利率为50.3%,高于国内企业,其主要原因在于其强大的研发能力与投入,以及品牌效应,导致产品溢价较高,产品售价集中于3000-9000元,而国内扫地机器人主打价格多为1000-3000元。

图10:2014年-2019Q1科沃斯相关可比公司毛利率变动走势(单位:%)

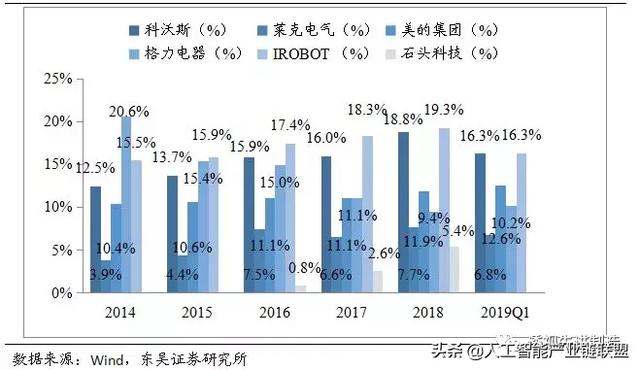

2019年一季度,科沃斯净利率为5.6%,较以往有所下降,主要是由于公司策略性的调整业务布局,减少了代工业务。格力电器以相对于下游经销商的强势地位和强大的费用管控能力,2019年一季度净利率达到14.1%,高于其它公司。

图11:2014年-2019Q1科沃斯相关可比公司净利率变动走势(单位:%)

对于家电行业公司,费用率大小很大程度上取决于开拓市场的销售费用支出。2019年一季度,iRobot和科沃斯销售费用率为16.3%和16.3%,分列前两位。对于家庭机器人行业的公司,提高市场开拓力度有利于进一步占领市场份额,未来科沃斯仍有望继续提高市场份额,巩固行业龙头地位。

图12:2014年-2019Q1科沃斯相关可比公司销售费用率变动走势(单位:%)

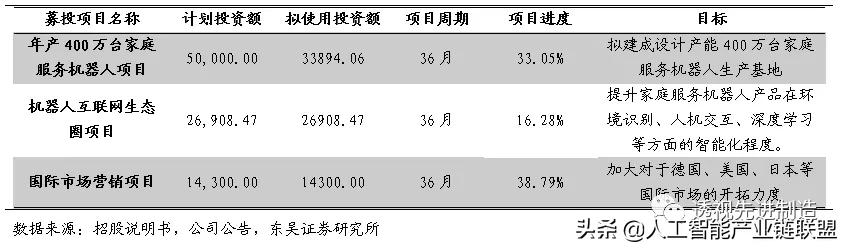

1.4. 三大募投项目有望成为未来看点

公司于2018年5月在A股上市,共募集7.51亿元用于投资三大项目并补充流动资金,我们认为三个项目有利于帮助公司业务中长期健康发展和提高核心竞争力。

表 2:科沃斯募投项目说明(截至2018年12月31日,单位:万元)

(1)家庭服务机器人项目:带来增量收入 实现规模效应

2015年至2018年,公司产销率从83.45%上升至88.52%,截至招股书披露日,公司家庭服务机器人产能282万台,自产产量为255万台,销量333万台(自产销量241万台,代工销量92万台)。募集资金所投家庭服务机器人扩产项目,按照产销率维持88%,家庭服务机器人均价1000元,估算可为公司带来35.2亿增量收入。同时,自产产量的提高有利于公司形成规模效应,提高毛利水平,降低生产成本。

图13:2015-2017年科沃斯家庭机器人产能利用率与产销率变动情况(单位:%)

(2)机器人互联网生态圈项目:利于重销售向重研发转型

对比相关可比公司研发支出占营收比重,我们发现,2019年Q1 iRobot研发比重为14.84%,大幅领先国内企业,科沃斯研发比重5.06%,位居第三,相比2018年增加1.46pct。对于家庭机器人行业,实现突围的核心竞争力在于精确的算法。科沃斯正逐步将募集的资金投入研发,扩充研发团队、购置相应的研发设备并扩建大数据中心,以满足机器人生态圈研发所需的软硬件支持,提升产品智能化水平。

图14:2015年-2019Q1科沃斯相关可比公司研发支出占营收比变动走势(单位:%)

(3)国际市场营销项目:海外市场拓展可期

公司国内外收入占比较为均衡,2018年国外收入占比50.85%,国内49.15%,基本持平。但从结构上来看,服务机器人业务以国内为主,清洁类小家电以国外为主。服务机器人业务在海外收入呈明显上升趋势,2017年占比26.36%,同比 18.76pct,而清洁类小家电业务收入有92.13%来自国外,占比一直保持稳定。

2018年公司服务机器人成功进入美国线下主流零售渠道,截至2018年底,科沃斯品牌扫地机器人进入了包括 Bestbuy, Target,Home Depot 和 Costco 等在内的美国3500多家主流线下零售门店,预计未来两到三年,科沃斯在美国的服务机器人市场份额将达到30%左右。公司2018年在美国市场的销售收入同比增长近100%,在其他主流市场收入增长均接近或超过50%。凭借国际市场营销项目,公司将以现有的欧洲、美国、日本等三个下属公司为依托,进一步增强在当地市场的线上线下销售渠道。

图15:2013-2017年科沃斯服务机器人收入地区变化

图16:2013-2017年科沃斯清洁类小家电收入地区变化

2 家庭服务机器人市场广阔,科沃斯市占率领先

2.1. 全球市场:预计服务机器人行业增速保持30%以上

根据IFR统计,2017年家用服务机器人销量约610万台,同比 31% ,销售额约16亿美元,同比 30%。2018年,家用服务机器人销量预计约750万台,同比 23%,销售额20亿美元,预计2019-2021年三年销量空间约为3950万台,复合增长率31%,销售总额111亿美元。

图17:全球家庭服务机器人市场空间预测

2.2.中国市场:产品覆盖率低,对标发达国家渗透空间大

根据中怡康测算,2017年,我国扫地机器人年零售额56亿元,零售量406万台,均价约1380元。预计2017-2020年我国扫地机器人市场的零售额有望保持20%的复合增长率。根据德国GFK统计,我国家庭服务机器人在沿海城市的产品渗透率仅为5%,内地城市仅为0.4%,而美国家庭智能扫地机器人渗透率为16%,与发达国家相比仍有较大差距。以沿海城市为例,假设对标15%渗透率,有约近3倍空间。

我们认为渗透率低的原因:一是由于相比发达国家,我国地区发展不均衡,消费观念存在差异;二是由于我国家庭住房格局同欧美有所差别,相比我国,欧美房屋空间较大且室内设计较为规整,家庭机器人使用效率更高。但伴随我国人均可支配收入增加,人口老龄化加速,家庭服务机器人渗透率有望加速。

图18:2013-2017我国吸尘器机器人销售量及销售额

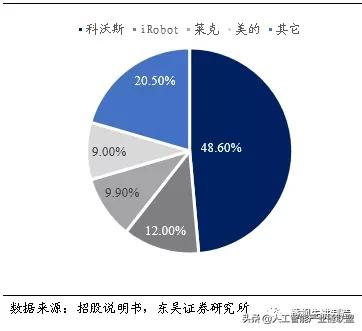

2.3. 行业竞争激烈,科沃斯线上线下市占率近50%

2017年,科沃斯服务机器人线上市占率为46.4%,同比-3.8pct,主要是受小米等厂商加入竞争的冲击,而线下渠道市占率为48.6%,同比小幅 0.8pct。未来随着线上市场充分竞争,渠道下沉是趋势,而科沃斯线下市占率在2015-2017年间稳步提升。

图19:2015-2017科沃斯扫地机器人线上与线下渠道市占率变动

行业内CR4较高,2017年线上渠道,科沃斯、iRobot、小米和海尔四家市占率之和为73.8%;线下渠道,科沃斯、iRobot、莱克电气和美的市占率之和为79.5%。科沃斯线上与线下市占率均接近50%,名列第一。

图20:2017年国内服务机器人线上市占率结构

图21:2017年国内服务机器人线下市占率结构

当前,家庭服务机器人行业参与者众多,既包括以家电行业为主营业务的公司延长原有的产品线,也包括小米等互联网公司跨界发展。小米在2016年发布米家扫地机器人,并于2017年在线上渠道迅速抢得10.3%的市场份额,2018年小米又发布新款石头扫地机器人。可以预见,小米将是科沃斯在国内线上市场有力的竞争对手。

随着更多厂商的进入,科沃斯的线上市占率可能在短期内受到一定程度的挤压。但公司将充分利用品牌影响力和当前市占率,通过加大研发生产出更加优质的产品,提高线下渠道的覆盖与渗透。预计随着互联网项目的落地实施,将实现线上线下渠道的贯通,公司在线上线下整体服务机器人市场的占有率将会稳步提升。我们预计在未来三年,公司在国内服务机器人市场的市占率将达到60%左右。

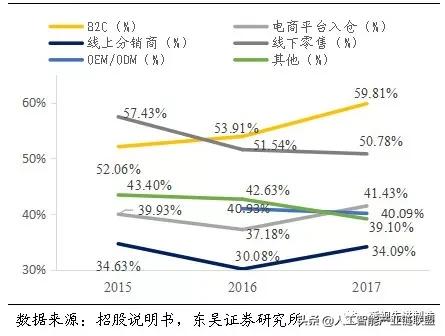

3 销售渠道优势 产品结构改善,机器人业务盈利能力显著

2018年,公司服务机器人业务毛利率47.6%,同比-1.55pct,主要原因是公司销售渠道逐渐多样化,其中毛利率较高的线上收入占比下降,而在发展海外线下渠道时,需要进行部分让利使经销商获利;清洁类小家电业务毛利率17.8%,同比 2.21pct,主要是由于公司大力发展毛利率较高的自主品牌产品所致。

对于服务机器人的销售渠道,仍以线上为主,但渠道多样化显著改进。2018年,科沃斯线上渠道销售占比约70%,较2015年有所下降;线下渠道发展迅速,收入占比约30%,较2015年相比增加明显。2018年,科沃斯线下零售业务收入同比增长62%,线下门店数量增至1500家,平均单店销量增长29%,较17年均有显著提升,渠道结构持续改善。

图22:2015-2017服务机器人收入渠道来源

图23:2017年国内服务机器人不同渠道毛利率

具体拆分渠道来看,近年来,科沃斯的销售渠道覆盖广泛,已建立起全方位的销售网络,线上渠道主要销售家庭服务机器人,线下渠道主要为直接出口代工的清洁小家电。2017年,科沃斯的B2C、电商平台入仓、线上分销、线下零售、OEM/ODM与其它渠道分别占比41.08%、20.71%、9.12%、11.9%、10.32%、6.86%,较2015年相比渠道多元化程度高。

对比不同渠道毛利率,遵循经过中间商越少,毛利水平越高的特点。2017年科沃斯B2C渠道毛利率最高,为59.81%,公司已形成强大的品牌效应,同时加强对于自身官网的宣传与建设,在市场上获客优势明显。而线上分销方式由于要向分销商支付渠道费让渡部分利润,致使毛利率降低,为34.09%。

图24:2015-2017服务机器人收入渠道来源

图25:科沃斯服务机器人不同渠道毛利率

公司主打产品地宝系列分为随机类与规划类。随机类属于低端产品,规划类可以沿着有规则的路线进行清扫。规划类又进一步分为局部规划和全局规划,局部规划类产品可沿着弓字形的路线有规则地清扫;而全局规划类产品实现“先规划建图、后清扫”的功能。公司在2018年推出多款行业领先的高端全局规划类机器人产品,收入占比超过30%,2019Q1在国内全局规划类产品中的市场销售份额提升至53%。

图26:2015-2017科沃斯扫地机器人产品结构变动

图27:2015-2017科沃斯扫地机器人产品价格变动

自主生产占比提高带来毛利提高。公司采取自主生产为主、代工生产为辅的生产模式。2017年公司服务机器人自产毛利率为53.97%,高出代工毛利率20.96pct,同时公司自主生产比例上升至72.39%,代工生产比例下降至27.61%。

图28:2015-2017服务机器人生产模式占比变化

图29:2017年国内服务机器人自产和代工毛利率

产品对比,国产扫地机器人性价比较高。产品是机器人行业核心竞争力的体现,我们选取小米的代表性产品米家扫地机器人、石头的小瓦扫地机器人规划版、科沃斯2018年当前的主打产品DJ35以及iRobot的Roomba880进行参数对比。

表 3:小米、石头科技、科沃斯、iRobot典型产品对比

对比相关参数,国内厂商在性价比上要明显优于iRobot,不仅技术上不落下风甚至更好,且具备价格优势。米家与科沃斯DJ35价格相同,在最大清扫面积、电池容量、最大吸力等指标上占据优势,但DJ35具备拖地功能,在用户实际测试中清扫表现较米家更加出色。小瓦扫地机器人规划版与米家同样是石头科技研发的产品,不同的是具备拖地功能,但在规划方面无法同米家和科沃斯DJ35相比,属于半规划类产品。

科沃斯采用多样化技术路线,2018年推出的全局规划地宝产品DN33搭载新一代全局规划系统Smart Navi 2.0,LDS激光雷达测距传感器配合SLAM算法。公司当前有随机式、LDS SLAM和VSLAM等多种类型产品,可以覆盖不同级别需求人群。

4 iRobot发展经验借鉴:卓越研发能力铸就护城河

1990年,麻省理工学院著名的计算机科学与人工智能实验室(CSAIL)的机器人学教授Rodney Brooks与门生联合创立了iRobot公司。iRobot从军用机器人发家,1997年与著名的专业清洁公司庄臣开展项目合作,联合开发了一款大型清洁车,可一次性完成扫地、打蜡、抛光等清洁任务。正是这个项目积累下的专业清洁技术,为iRobot 之后开发扫地机器人埋下了伏笔。

在特种机器人领域的技术积累,包括太空探测机器人的智能导航技术、排雷机器人的覆盖算法等,经历5年研发,2002年iRobot研制出Roomba系列清洁机器人,成功实现商业化。自2002年推出Roomba机器人吸尘器以来,iRobot已售出2000多万台机器人,成为全球领先的服务机器人公司。2005年,iRobot成功在纳斯达克上市,2008年公司先后进军工业机器人领域、无人机领域。2018年 iRobot实现营收10.93亿美元,同比 23.6%。实现净利0.88亿美元,同比 72.5%。

图30:2006年-2018年 iRobot营收及增速

图31:2006年-2018年 iRobot净利及增速

iRobot的研发支出一路走高,2018年投入1.41亿美元,占营收比12.9%。截止2018年末,公司拥有相关专利1260多项,专利优势明显。我们认为,正是由于在研发方面投入了大量的成本并获得技术优势,iRobot才能持续多年保持稳定的业绩增长。

图32:2013年-2018年 iRobot研发支出及占营收比

中国品牌崛起,iRobot海外市场逐步压缩。iRobot的海外收入由2013年的59.5%下降至2018年的48.65%,背后代表着中国品牌的崛起。目前扫地机器人基本可分为三个档位:1000 元的入门级别、1000-3000 元的中档级别和 3000 元以上的高档级别,根据科沃斯统计的用户数据,全年消费金额在1000-2000元之间的客户购买次数在所有区间中最高,这与多数国产品牌的主打价位相符合,而iRobot定价为高端人群,偏离支付意愿均值,在中国市占率遭受冲击并逐渐下降。

图33:2013-2018年iRobot收入来源地区比重

5 盈利预测与投资评级

5.1 核心观点

(1)整体行业增速:服务机器人行业整体保持高速发展,而随着我国老龄化程度提高和消费群体年轻化,家庭服务机器人行业整体增速有望保持在20%-30%。

(2)科沃斯产品价格与市占率:分析两类竞争对手,我们认为,对于格力、美的等原生家电企业,其发展家庭服务机器人只是庞大产品系列的一小部分,同科沃斯相比,产品研发的专一程度略逊一筹。而真正的威胁在于跨界发展且拥有大数据与算法优势的互联网企业。目前产品同质化严重,各大厂商纷纷投入竞争,预计短期内科沃斯地宝系列产品价格与市占率有下行压力,但得益于行业本身发展的高确定性,销量的提升可以带动营收增长,其窗宝系列与管家机器人有望维持上升趋势。

(3)最大竞争对手小米与iRobot:短期内,小米具备高性价比和物联网平台优势,2018年新款石头科技机器人升级了性能,一定程度上会挤压科沃斯市占率。但目前看,小米仍是科沃斯的追赶者,科沃斯在产品系列与销售渠道上仍具备主动权,且科沃斯的机器人管家与窗宝系列等产品未来潜力大。iRobot发展起步早,注重研发投入且专利数量较多,但目标客户定位为高端人群,与国内支付意愿集中在中档级别不相符合。长期看,随着科沃斯三大项目落地,研发投入与产能规模扩大,技术实力有望得到进一步夯实,存在丰富产品系列的预期,龙头地位有望得到稳固。

(4)对于清洁小家电业务:短期内,扫地机器人的智能程度发展仍受技术限制,与吸尘器等产品还未达到可相互替代的程度,预计公司此项业务保持平稳发展。

5.2. 盈利预测

公司2019年一季度营业收入12.48亿,同比 3.1%;归母7014万元,同比-23.79%;扣非归母净利6103万元,同比-25.09%;销售毛利率36.60%,同比 1.34pct;销售净利率5.62%,同比-1.96pct。

公司2019Q1净利下滑的主要原因是战略性调整业务布局,主动降低毛利率较低的服务机器人ODM业务规模,将业务重心放在自有品牌上;此外,一季度属于扫地机器人消费淡季,行业景气度较低,而2018Q1行业快速发展,导致产品供不应求,因此2019Q1较去年同期业绩增速放缓,但自有品牌收入仍旧实现24.8%的增长,一季度国内全局规划类产品市场份额持续提升至53%。

公司2019Q1的销售费用与研发费用分别为2.02亿、0.63亿,同比分别 17.43%、39.33%;销售费用率16.26%增加1.98pct,研发费用率5.06%增加1.32pct。销售费用率的上升主要是三月份密集推广新产品以及美国市场线下推广和渠道费用持续增长所致。而公司持续加大在机器视觉等领域的研发投入导致研发费用率继续上升。

我们认为公司调整业务布局,主动缩减ODM业务以及加大在美国等海外市场的拓展投入,在短期内会影响公司收入以及利润表现。但预计未来随着海外市场快速增长,在国内服务机器人线下市场市占率的提升以及公司主动调整产品结构,增加规划类特别是全局规划类等高端产品的占比,会使公司的毛利率和净利率回到40%和10%左右的正常水平。

基于以上观点,我们预计公司2019-2021年的收入分别为69.2亿、83.5亿、100.6亿,分别同比增长21%、21%、21%。公司2019到2021年的净利润分别为6.1亿元、7.4亿、9.3亿,分别同比增长25%、22%、25%。

表 4:科沃斯业绩拆分表(单位:百万元)

5.3. 估值及投资建议

公司是国内家庭服务机器人龙头企业,充分受益于行业高景气度,销量的提升可以带动营收快速增长,未来在保持原有渠道优势下,推进产品智能化转型,故享有较高水平估值。预测2019-2021年EPS 分别为1.52、1.85、2.32元,对应 PE 为27、23、18X,首次覆盖,给予“增持”评级。

表5:科沃斯可比公司估值

6 风险提示

(1)市场竞争导致公司市占率下降:随着家庭服务机器人市场规模的不断扩大,大型家电制造商、中小型家庭服务机器人制造商和互联网公司等竞争者均在这一领域展开竞争,若公司不能保持较强的自主研发能力与营销能力、持续推出符合市场需求的新产品、不断提升用户体验,将不利于公司品牌优势的保持,并面临市场份额下降的风险。

(2)价格战导致产品均价下降:在其他竞争者进入市场以后可能通过降价来抢占市场份额,由此引发的价格战可能会使公司产品均价有所下降。

(3)技术突破进度与政策支持力度低于预期:如果公司新技术和新产品研发失败,或对技术、产品以及市场发展趋势把握出现偏差,导致无法更好地提升用户体验,有可能导致公司现有技术优势和竞争实力下降、新品研发与客户需求不相适应的风险。公司属于高新技术企业,享受税收优惠,若未来政策改变,可能对公司经营业绩产生不利影响。

(4)海外市场拓展进度不及预期:公司在海外的业务主要是清洁类小家电,若未来海外消费习惯改变或者被新的竞争者所替代,可能不利于公司在海外的业务开展。

(5)海外业务收入占比较高导致汇率风险:公司海外业务收入占比较高,达50%左右,且海外存货较多,汇率波动可能会对公司收入产生不利影响。

科沃斯三大财务预测表

O后台回复“20200226 ”就可以获取《科沃斯—首次覆盖:从代工到自主,服务机器人领军企业》(完整版) 的全文下载链接。

报告部分截图

声明

来源:东吴证券,人工智能产业链联盟推荐阅读,不代表国智清创雄安机器人研究院立场,转载请注明,如涉及作品版权问题,请联系我们删除或做相关处理!

编辑:Zero

免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com