个人劳务报酬应纳税所得额(劳务报酬所得PK经营所得)

【文章结构一览】

引言

显然,在这一轮主播收入性质的认定较量中,劳务报酬拔得头筹。

前有雪梨、林珊珊因涉嫌偷逃税款问题被杭州市税务局依法查处,查清其偷逃税款总计4000多万,被依法追缴税款、加收滞纳金并处罚款将近1亿元;后有薇娅“步其后尘”,被杭州市税务局查清其偷逃税款及少缴税款总计7.03亿,被依法追缴税款、加收滞纳金及罚款总计13.41亿元。

在上述两起主播税务稽查案件中,主播被依法追缴税款、加收滞纳金及罚款的金额之巨大(不“微”),体现出国家税务总局针对新经济新业态中的税务违法行为予以严肃整顿的决心(不“哑”)。

而这两起案件的核心违规点,都在于主播通过设立个人独资企业等市场主体,虚构业务将其取得的劳务报酬所得转变为经营所得,从而偷逃个人所得税。实际上,通过前述手段,利用当地个人所得税核定征收政策以极低的税率申报纳税,已成为直播行业内“公开的秘密”。在更早之前,范冰冰利用“阴阳合同”、工作室账户隐匿个人报酬的偷逃税案件曾激荡整个文娱圈,一大批明星注册的个人独资企业申请注销,曾经的避税天堂霍尔果斯也变作荒城。

这一系列一脉相承的稽查案件,涉及到两个十分关键的问题:

(1) 劳务报酬所得与经营所得,应当如何区分?

(2) 应用到直播行业,又该如何进行判断?

一

经营行为与劳务行为的区分要点

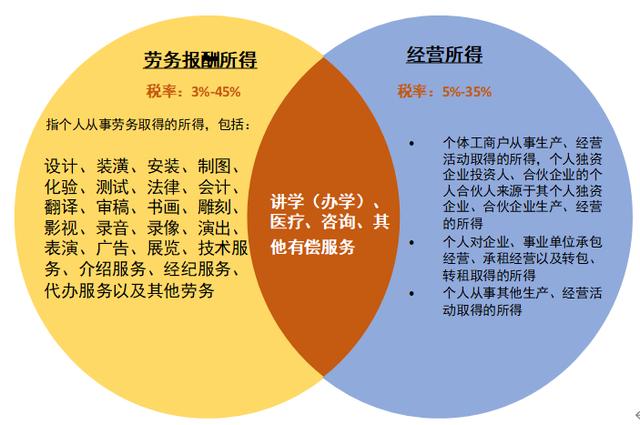

根据《个人所得税法实施条例》(下称“《条例》”),劳务报酬所得与经营所得的适用对象均包括“个人”,其所列举的劳务行为/经营行为有所重叠(如讲学(办学)、医疗、咨询、其他有偿服务等),而二者适用的税率截然不同,劳务报酬属于综合所得,适用3%-45%累进税率;经营所得则适用5%-35%累进税率(具体如下图所示)。

而根据《增值税暂行条例》的规定,劳务行为和经营行为在增值税项下一般均为应税行为,作为纳税人应缴纳增值税,并负有向支付报酬/费用的一方提供增值税发票的义务。

在区分经营行为还是劳务行为时,一般地方主管税务机关会首先查看是否落入到《条例》中针对劳务行为所规定的“正列举”项目里。如在税务实践中,便有地方税务机关将“秀场直播”行为认定为“表演”,从而将主播所得归入到“劳务报酬所得”之列。

但劳务行为与经营行为毕竟有所重叠,直播行为的定性也较为模糊,究竟应如何从实质上判断二者的区别?

其实,透过现象看本质,劳务行为与经营行为的核心区别点在于:劳务行为对应的交付物是劳务,而经营行为对应的交付物是成果。如某商家邀请某主播进行直播带货,不管这位主播最终呈现的直播效果如何,只要是这位主播做的直播,该商家都会支付费用,那么该主播其实提供的交付物是劳务(是否构成“广告代言”行为按照“特许权使用费所得”申报纳税有待探讨,本文暂不做讨论);但如果该商家要求此次直播所转化的销售额须达到某一数额,至于具体怎么达到这个目标商家不管(可以是主播自己决定直播形式和文本,也可是主播再另外邀请别的主播/明星进行引流),最终商家也是根据直播效果向该主播付费,则此时该主播提供的交付物实际为成果。

那么,如何判断交付物是属于劳务还是成果?对此,我们参考了国家税务总局针对各个行业的特别规定或批复,梳理、总结出以下辨别方式(具体可参阅本团队撰写的《一文读懂个人经营行为与劳务行为的区分要点》):

(一)

看是否作为合同签署与对外履约主体

对于第三方而言,提供劳务的一方主体通常不会是合同的直接签署对象,而是由支付劳务报酬的一方进行签署。例如商家一般是和MCN机构签署直播服务协议,而非与MCN机构签约的某个主播单独签署协议;而对于取得经营所得一方主体,其通常会与第三方直接签署合同并享受合同权利、履行合同义务。

(二)

看是否需要承担经营风险、自负盈亏

根据《国家税务总局关于印发<建筑安装业个人所得税征收管理暂行办法>的通知》:“承包建筑安装业各项工程作业的承包人取得的所得,应区别不同情况计征个人所得税:经营成果归承包人个人所有的所得,或按照承包合同(协议)规定、将一部分经营成果留归承包人个人的所得,按对企事业单位的承包经营、承租经营所得项目征税;以其他分配方式取得的所得,按工资、薪金所得项目征税。

从事建筑安装业的个体工商户和未领取营业执照承揽建筑安装业工程作业的建筑安装队和个人…其从事建筑安装业取得的收入应依照个体工商户的生产、经营所得项目计征个人所得税…其他人员取得的所得,分别按照工资、薪金所得项目和劳务报酬所得项目计征个人所得税。”

由此可以推论,如个人取得相关所得需承担经营风险,取得的所得和经营成果挂钩的,其所得应作为“经营所得”缴纳个税。且从计税依据来看,经营所得是对收入减去实际发生的成本、费用、损失后的余额征税,本质是对个人的经营利润征税;而劳务报酬所得是对收入扣除固定金额或比率的余额征税,本质是对个人的经营收入征税。

(三)

看是否承担服务质量责任

一般而言,取得劳务报酬所得一方,是按支付报酬的一方的要求指示提供服务,服务完成后即完成义务,一般不对外就服务质量承担额外的责任;而取得经营所得一方,其需对整个生产经营活动进行计划、组织、控制、协调,以实现其任务和目标,如服务成果不达预期或出现服务质量问题,经营一方需对外承担相应的法律责任。

二

主播收入性质如何判断?

知道了如何区分劳务行为及经营行为,又该如何运用到直播行业中?

鉴于最近两起主播稽查案例均涉及带货主播,本文以带货主播就直播带货行为所获得的收入为例,基于上文劳务行为与经营行为的区分原则,探讨主播收入性质的判断路径。

在业内,一般可以将主播划分为两类:一类是“野生主播”,他们没有和任何直播平台或公会/MCN机构签约,完全凭借自己的资源和能力做直播;另一类则为“签约主播”,他们会和直播平台或公会/MCN机构签约,借助机构赋能完成直播。对于不同类型的主播,其收入性质亦大不相同:

对于签约主播而言,其一般都是由其所签约的机构对外对接商业资源,并以机构名义签署合同,只是会在合同中指定具体主播完成特定直播服务。在这一情形下,主播并未以自己名义对外签署合同,不需就直播带货效果直接对外履行义务、承担责任,也几乎未承担经营风险(直播间、直播设备大多由机构统一采买配置),其实质还是向机构提供劳务而非服务成果,故其所得应当归入劳务报酬所得。即便此时签约网红套了个体工商户、个人独资企业、合伙企业乃至公司的“马甲”,也无法仅仅凭借此外观,而一揽子将其所得认定为经营所得。

但对于野生主播,或虽为签约主播但与机构之间的合作关系较为松散、仍以其个人或其设立的市场主体名义对外签约合同,直接履行义务并承担责任,并作为开票主体就其所得对外开具发票的,其所得是否仍然因落入到劳务行为“正列举项”(可能是“表演”、“广告”或“其他劳务”等)而被“一刀切”地判定为劳务报酬所得,还值得进一步商榷。在业务确保真实且主播能够提供充分证据证明的前提下,还是应当回归业务实质进行判断。

不过要明确的是,经营所得并不意味着核定征收。

即使主播收入是被认定为经营所得,也不表明主播可以直接适用当地的个人所得税核定征收政策,只有在符合《税收征收管理法》中规定的会计账簿不健全、无法查账征收以及计税依据明显偏低等特定情形下才能适用,否则仍应实行查账征收,在确认收入及成本等费用后,按照5%-35%的累进税率进行申报纳税。

三

结 语

辨别经营行为与劳务行为的核心,在于把握住交付物是“劳务”还是“成果”的核心判断原则,基于“合同签署主体”、“对外履约主体”、“自负盈亏”、“责任承担主体”及“开票主体”等要素,结合主管税务机关的判定依据及实操路径,进行综合实质性判断。

聚焦到这两起带货主播稽查案件,虽然目前均未披露具体的处罚决定书,也无从得知主管税务机关区分劳务行为及经营行为的判断标准是否与本文一致,但对于主播而言,其在享受新经济新业态所带来的红利的同时,更应当“守住底线、不越红线”, 不应抱有侥幸心理,而是应当根据业务实质,按照对应的收入性质进行申报纳税;同时做好不同性质收入的明确区隔,切不可予以混同,更不得非法转化收入性质、隐匿收入以偷逃税款。

当前,上海、浙江等多地税务部门已经发布通告,要求明星艺人、网络主播2021年底前向税务部门主动报告和纠正涉税问题,这也体现出税务部门对于新经济新业态包容审慎的监管态度。

对此,主播应当积极自查、依法整改、及时纠正,以期共同创造健康规范的直播业态。

附件文:关于“劳务报酬”,这五点必须要知道!

免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com