供给侧改革下的产业(产业链矛盾应怎样化解)

我们判断钢价仍将震荡为主。制约当前钢价上涨的核心在于供给压力,4月唐山和邯郸钢厂复产将带来5-6万吨的铁水日产增加,边际来看,去年4月徐州钢厂全停,今年将没有这部分边际供给减少,因此我们测算4月钢材面临1030-1050的钢材周度产量,这个数字将创历史新高(超过去年11月份的天量供给),向下成本支撑位置不远且明确,高炉成本3200-3300(这是当前焦炭不赚钱的格局下的成本),考虑焦炭压价100,铁矿压价100,高炉成本极致3000-3100。电炉成本3600-3700,考虑废钢极限情况打到1900,同时考虑废钢和铁水的成本关系,电炉比高炉多了石墨电极和电费,吨钢300-400成本,因此电炉的成本极值在3300-3400。

加之当前跟去年11月的钢价下跌有三个不同:一是绝对价格位置较低;二是旺季情绪较浓(去年11月淡季预期很高),3-4月毕竟是去年需求最好的季节;三是宏观预期有所修复。因此短期钢价仍将震荡为主,震荡方向取决于后续去库速度和方向。供给压力化解方式无非两个,第一个是需求超预期,第二个是钢价下跌挤出弹性供给的方式,在电炉微利的格局下,这个方式较为容易。

长期观点(维持)

供给侧改革最大的作用在于改变了行业的成本曲线,电炉-高炉的成本差刚性存在,这决定了行业在极端情况下也将维持300-400的吨毛利。当这个盈利能力在需求下行的趋势中得到市场充分检验且钢铁股估值得以充分消化后,钢铁股将迎来最为明显的趋势性行情。

本周核心关注点:1、需求强度在库存端的验证;2、废钢价格变化对长短流程废钢用量的影响。

风险提示:1、供给端或需求出现大的变化。

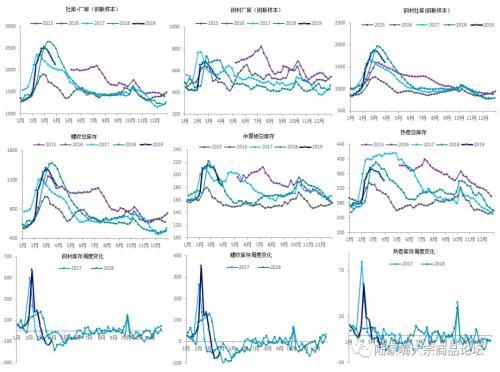

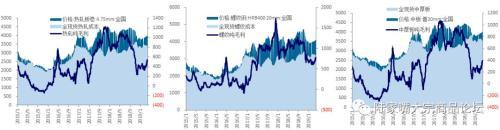

库存:本周总库存、厂库和社库分别为:2133.4万吨(-92.3万吨)、520.9万吨(-13.6万吨)和1602.5万吨(-78.8万吨)。分品种看,螺纹-53.5万吨,线材-22.3万吨,热卷和中厚板分别-10.6万吨和-5.7万吨。库存同比低了370万吨(阳历),低了60万吨(农历),去库速度快了10万吨(阳历),慢了36万吨(农历)。

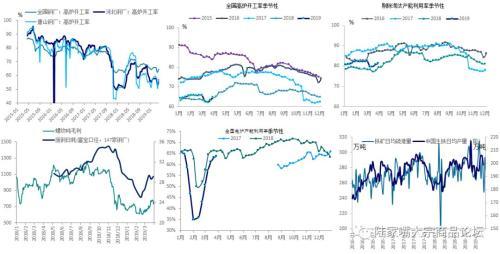

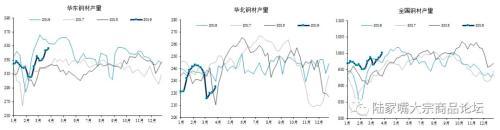

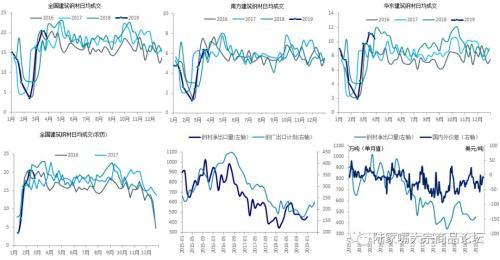

供给:本周全国、河北、唐山三地高炉开工率环比变化分别为: 1.24%、 3.17%、 3.05%;产能利用率(剔除淘汰产能) 0.85%;电炉产能利用率环比 0.75%;铁矿日均疏港量环比增长-15.66万吨,限产疏港结束后钢厂铁矿补库,疏港量继续维持较高位置。本周Mysteel高频全国(占比60% )、华北和华东周度产量分别为1000.8万吨( 14.4万吨)、225.4万吨( 4.9万吨)和346.7万吨( 3.5万吨)。

关于供给我们解答两大核心问题:

①后续供给端最核心观察什么指标?我们认为废钢将成为后续钢价弹性的核心,钢价向上面临着弹性供给的释放,向下面临着弹性供给减产对价格的支撑;去年11月份钢价的下跌让我们看到了废钢的软成本支撑位置,同时也看到了其供给弹性;但是11-12月份这波废钢的坚挺很大程度上是因为季节性淡季使然,随着天气回暖废钢供给必然增加,但同时其需求亦将回暖;因此废钢供给的弹性大小成为下游需求之后后续钢价走势最核心的因素。

②重点关注唐山&;;邯郸限产结束后的边际增量。我们测算4月唐山邯郸限产结束后将有5-6万吨的铁水日产增量,边际供给今年4月跟去年4月2点不同,第一在于唐山、邯郸复产增量少于去年;第二在于去年4月徐州钢厂全停,今年将没有这部分边际供给减少。总体我们判断4月份钢材周产量可能达到1030-1050的历史高位。

资料来源:mysteel,华创证券

需求: 各品种钢材需求情况如下:

建筑钢材:成交数据看,全国18.3(环比-1.9),南方5.7(环比-0.6),华东10.4(环比-0.7),北方2.3(环比-0.6),前期贸易商针对增值税下降投机囤货透支部分需求,导致本周拿货减少,数据显示成交弱于去年同期,但我们判断整体需求依旧强于去年。当前需求已步入季节性旺季,但是否能达到去年22万吨的周度成交高点依旧有待观察,也是后续价格走势的关键因素。

板材: 我国出口订单以板材为主,海内外价差及板材出口订单指引的板材需求使得出口可能成为今年钢材特别是板材需求的亮点。3月出口订单环比增长10%表明出口的亮点有望持续印证。

资料来源:mysteel,华创证券

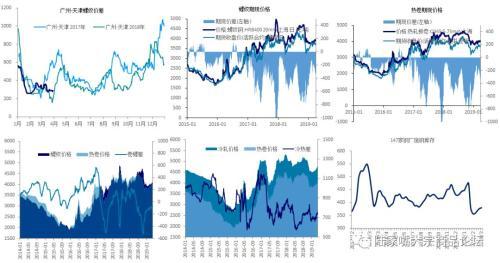

价格:本周南北螺纹价差290元(持平),今年的北材南下节奏较为混乱,从去年11月开始北材南下体量经历了提前启动-提前结束-节日期间爆发的过程,节前市场预期的转暖之间导致了北方钢材南下从而导致了冬季冬储体量的恶性回补。吨螺纹期货周-10元,现货-40元,贴水262元(缩小31元),吨热卷期货周 29元,现货-50元,贴水249元(缩小79元);卷螺差-52元(倒挂幅度缩小37元);冷热价差757元(扩大10)。唐山的汇总废钢价格达到2445元( 10),近期废钢价格小幅松动,着更多是因为增值税下调引起的正常价值修复,废钢价格的坚挺格局短期无法本质改变。

资料来源:mysteel,华创证券

利润:本周热轧、冷轧、螺纹中厚板吨毛利分别为508元(环比 3)、222元(环比 8)、732元(环比-28)、358元(环比 3)。注:为了衡量及时的钢材和原料价格变动影响,所以利润均不考虑原料库存的影响,且不考虑钒对螺纹利润的影响

铁矿的判断(维持):短期来看,唐山限制铁矿疏港,以及Vale库存的缓冲导致矿难发货量短期影响偏低,铁矿3月毕竟难以显著去库存;中期来看,短期限产及限制疏港因素解除,矿难对发货量的影响真实体现,铁矿全年价格中枢将显著提升。

焦化的判断(维持):焦化是今年是钢材利润的核心侵蚀因素,整个产业逻辑发生了巨大变化。近期钢材放出今年最高的产量,也就意味着这是焦化今年最好的需求,即便在这种格局下,我们依然看到焦化价格的上涨并不像8月份时顺畅;渐入采暖季,河北的限产力度大概率严于山东,也就是焦化需求端下滑的弹性大于供给端,但焦化今年的供给端确实好于往年,所以我们判断焦化整体不会太弱,商品端维持1900-2400范围波动概率较大。

本文源自陆家嘴大宗商品论坛

更多精彩资讯,请来金融界网站(www.jrj.com.cn)

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com