高尔夫服装行业趋势(高尔夫运动服饰行业分析)

宏观分析:

高尔夫行业政策:主要分为两个阶段:

2004年1月,国务院发布《关于暂停新建高尔夫球场的通知》,在政策端对高尔夫行业的发展产生了巨大的冲击。通知指出,为合理利用和保护土地资源,遏制高尔夫球场的盲目建设,要求各地方政府暂停新的高尔夫球场建设,并对已建、在建的高尔夫球场项目进行清理。此后的十余年内,高尔夫球场的新建一直受到严格限制,仅能作为房地产的附属项目进行建设。

2012年十八大后,针对高尔夫球场滋生腐败的乱象,国企官员和政府官员参加高尔夫运动逐渐受到限制,这进一步打击了高尔夫运动的发展与高尔夫文化的传播。

(2)2017年整治完成后,行业进入历史发展新阶段,逐步普及化(渗透率提升)和年轻化。

2017年3月,中国高尔夫球协会发布《高尔夫球运动发展“十三五”规划》(征求意见稿),系统回顾了近年来高尔夫运动的发展情况。规划中明确提出:国家有关部门对于高尔夫球场的综合清理整治基本完成,为行业规范发展打下基础。

行业分析:

1.行业现状分析:

运动服饰发展历史:

根据体育服饰市场规模和企业经营战略变化,中国体育服饰行业发展历程可具体分为品牌觉醒(1990-2001)、快速扩张(2002-2008)、行业调整(2009-2013)、经营转型(2014-至今)四大阶段。

运动服饰市场规模:

根据前瞻产业研究院数据,2021年国内运动服饰市场规模为3,718亿元,其中2013-2019 和2019-2021年复合增速分别为15.5%和7.8%,均大幅高于服饰行业平均增速,主要受益于国内运动渗透率的提升以及运动时尚风潮的兴起。

高尔夫行业市场规模:

高尔夫服饰市场规模:

智研咨询数据显示,中国高尔夫运动市场规模自2009年6.24亿元增长至2019年14.58亿元,10年CAGR 为8.86%

从用户画像来看,高尔夫运动人群通常是高收入人群,社会地位一般较高。

2.产业链分析:

产业链品牌端强势,头部效应显著。沿产业纵向流通的顺序,运动鞋服行业可拆解为上游原料供应、生产制造,中游品牌建设,下游零售渠道三个部分。

上游包括原材料供应商和制造商,其中具有集成生产体系和强大面料研发体系的领先制造商拥有较强话语权。原材料品质是服装产品的核心竞争力,而对于尤其强调功能性的运动鞋服产品,高品质的原料与辅料是产品附加值重要来源。制造端主要以代工(OEM)及委托设计(ODM)相结合,部分具有较高科技含量的鞋服采用经营自有品牌(OBM)模式进行品牌自建;

中游品牌商议价能力强,盈利能力强。由于身处产业链的中游,头部品牌效应明显,话语权较大,因此品牌商纵向延伸产业链的空间也较大。众多大体量国际与国产品牌运用产业链优势向制造端与零售端延伸,通过纵向一体化进一步攫取利润。

下游渠道端分为经销模式与自销模式,运动鞋服行业传统经销模式主要以省代模式为主,随着电商发展与线上供应链完善,强调去中间环节的分销零售等自销模式逐渐被品牌商采纳,但经销模式仍占据行业主导地位。

3.商业模式分析:

服装企业的商业模式可以分为三类:全能型企业、半轻资产型企业、轻资产型企业。

1)全能型企业,追求生产、品牌运营和产品设计以及渠道拓展的完全自主,通过投入大量固定资产投资和资金投入不断完善内部产业链。代表企业雅戈尔。

2)半轻资产型企业,在全能型企业的基础上进行商业模式改进,逐步将部分生产、物流运输和渠道经营环节外包,控制核心产品生产、品牌运营和产品设计等关键环节。代表企业有报喜鸟、七匹狼、九牧王、希努尔等。

3)轻资产性企业,继续在半轻资产型企业的基础上,进行商业模式改进,将生产环节和部分销售渠道大部分或者完全外包,重点放在品牌运营、产品设计和供应链管理环节。代表企业美邦服饰、海澜之家、森马服饰等。

生产模式:

中游服装生产制造有OBM/ODM/OEM三种模式,毛利率依次降低。

销售渠道:

销售渠道以线下为主,线上渗透率不断提升。据Euromonitor数据,2020年中国运动服饰市场主要销售渠道仍为专卖店为主,占比67.7%,电商渠道占比32.2%,较2019年提升9.3pct。运动服饰电商GMV连年攀增,据WIND数据,国内运动服饰电商2020年GMV总规模达652.2亿元,同比增长21.52%。

进入高尔夫服装行业的主要壁垒:

(1) 品牌

随着品牌意识在国内消费者心中的觉醒,品牌已经成为服装企业最重要的核心竞争力。一个知名品牌的建立是企业在产品质量、研发设计、营销网络和品牌文化等诸多方面投入大量人力、物力,长期耕耘的结果,需要企业管理者精心培育。新入行的企业很难在短期内获得市场的认可。特别是对于像高尔夫服饰这类的高端服饰品牌,更需要长期的积累和沉淀,才可以在中高端消费群体中获得一定的知名度和影响力,形成品牌忠诚度。

(2) 研发设计的创新能力

对于高尔夫服饰来说,产品的研发设计既要在产品中融入品味、时尚、休闲、生活等元素,同时在细节上又要考虑到防紫外线、透气、快干、舒适、保持较好体型等特性。这对设计师在运动技术、服装工艺、美学、面料特性等综合能力有较大考验,对企业设计研发创新能力、设计流程管理能力、研发功能配置等提出更高要求。没有自主原创设计,单纯依靠模仿的产品将在市场竞争中处于劣势。

(3) 营销网络

对于高尔夫服饰这类高端品牌来说,营销网络一般位于发达城市核心商圈内的高端渠道,具有一定的稀缺性。优质店铺资源的稀缺性使得新进企业在一个相当长的时间内很难形成一个完善、稳定的销售渠道。

(4) 文化壁垒

文化对服饰品牌具有一定的支持和牵引作用。高尔夫服饰品牌不仅涉及到服饰文化、时尚文化,同时涉及到高尔夫文化。文化的普及和推广,将有助于高尔夫服饰产业的发展;反之,文化的断层、缺失和冲突,也会阻碍或者减缓高尔夫服饰产业的发展。高尔夫服饰企业能否在经营产品的同时,将高尔夫文化植入自己的产品设计、产品风格和市场推广中,并获得目标消费者的认可是一个更为深入长久的考验。

4.市场空间:

体育产业未来空间:

国务院《全民健身计划(2021-2025)》提出,至2025年全国体育产业总规模将达5万亿元,伴随相关体育运动鼓励政策陆续出台、中国体育产业规模高速扩张,供给端的丰富进一步推动运动健身成为消费者的日常需求之一,运动活动的日常化,必然带来运动服饰穿着日常化,帮助品牌大幅扩展了潜在受众。

体育服饰未来空间计算过程:

核心假设:

1)GDP增速。尽管十四五规划淡化了GDP增长目标,但根据最新政府工作报告对2021年GDP增速6%的目标,以及社科院对未来5年GDP增长率5.0%的建议,假设取中值5.5%作为2021-2025年GDP年均增长率,则2025年GDP预计为134.77万亿。

2)体育产业增加值占GDP比重。随着体育政策逐步落地,中国体育产业占GDP比重有望持续提升。根据国家体育总局对体育产业GDP比重2035年达4%的预判进行线性推算,假设未来年均占比增长0.18%,则2025年体育产业规模将达年度生产总值的2.2%。

3)体育服饰占体育产业市场规模比重。考虑到体育产业发展成熟会使得产业结构趋近于欧美体育发达国家,体育服务业占体育产业比例显著上升。因此假设2025年中国体育服饰占体育产业规模比重会从2020年的近29%逐年平均下降至与美国2018年水平相当的22%。

基于以上假设,2025年中国运动服饰市场规模接近6447.3亿元,CAGR5达15.4%。

5.竞争环境分析:

运动服饰的行业集中度远高于其它服装:

运动服饰的行业集中度每年都在提升:

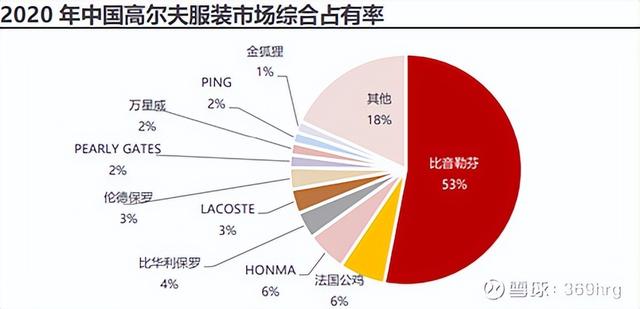

据中国商业联合会、中华全国商业信息中心发布的全国大型零售企业商品销售调查统计结果显示,2020年高尔夫服装市场CR3高达65.07%,2020、2021年比音勒芬品牌市占率分别为53%、63%,均位列第一。

6.发展趋势分析:

(1)高性价比

中国消费具有二元化特征,社会出现M型结构,未来服装有望继续分化,高端奢侈消费及高性价比消费是两个主要的方向,其中高端人群更为注重服装的品牌形象、设计等要素,大众消费群体更为成熟精明,且生活成本较高,在服装消费上将更注重价格要素。考虑到大众群体人口占比较高,高性价比消费将成为服装行业长期趋势,在低价的基础上需要有设计、品质等更多的附加值。

(2)服装品牌之间的竞争要素将由规模和品牌演变为文化内涵和精神象征,拥有差异化定位,具备独特文化理念,能够与消费者产生情感共鸣的本土服装品牌有望崛起。

免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com