财产和行为税纳税申报如何更正(纳税申报常见错误及使用权资产税会处理深度解析)

原载于公众号“安博士讲财税”。

近几年企业会计准则以及财务报表格式都做了较多的变动,但是所得税纳税申报表却没有跟进,这导致大量的,财税知识基础薄弱的财务人员在填制纳税申报表时出现了大量的低级错误,使用权资产的填报是新出现的问题,更可能会出现错误,造成税务风险。在此,笔者简单讲述以往纳税申报填报的常见错误,并重点讲述使用权资产的税会差异及填报方法。

一、以往纳税申报填报的常见错误

①将会计报表其他收益填报到纳税申报表投资收益等项目,错误的原因应该是认为这两个收益是一个意思。会计报表的其他收益主要是政府补助等,这在以前的老报表是计入到营业外收入,纳税申报表还没有变动的情况下,理论上需要还原到营业外收入项目中,但目前有特殊规定。

但国家税务总局公告2020年第24号申报表填报规则要求:第 1-13 行参照国家统一会计制度规定填写。本部分未设“研发费用”“其他收益”“资产处置收益”等项目,对于已执行《财政部关于修订印发 2019 年度一般企业财务报表格式的通知》(财会〔2019〕6 号)的纳税人,在《利润表》中归集的“研发费用”通过《期间费用明细表》(A104000)第 19 行“十九、研究费用”的管理费用相应列次填报;在《利润表》中归集的“其他收益”“资产处置收益”“信用减值损失”“净敞口套期收益”项目则无需填报,同时第 10 行“二、营业利润”不执行“第 10 行=第 1-2-3-4-5-6-7 8 9 行”的表内关系,按照《利润表》“营业利润”项目直接填报。

下同

②将会计报表资产处置收益填报到纳税申报表其他不相关项目,资产处置收益是还可使用的二手非流动资产的处置收益,以前不论是报废还是出售都计入营业外收支。

③应付职工薪酬的填报,税收金额和实际发生额直接按照工资奖金的借方填报,按照政策只要在次年所得税汇算清缴前实际发放的就可以税前扣除;工会经费、教育经费等按照计提金额作为实际发生额,按照政策计提但未支出的需要纳税调增。

④权益法核算确认的投资收益,税收金额为0,需要纳税调整,有些单位直接按照投资收益金额确认税收金额,多缴纳或少缴纳所得税。

⑤居民企业被投资方分红的为不征税收入,有些企业未纳税调减,多缴纳了所得税。

⑥政府补助填报错误,符合不征税收入的政府补助条件较严格,多数不符合,需要纳税,本期收到记到其他收益的不需要纳税调整,本期收到记到递延收益的,需要全额纳税,在未按权责发生制原则确认的收入处填报,不少企业在以后期间确认其他收益时才纳税。实务中甚至有将政府补助填到减计收入的现象,这有较大的税务风险。

⑦业务招待费等未调增。

⑧资产损失税前扣除纳税调增明细表,主要问题是填报不全面,漏填现象较为普遍,需要对资产损失的范畴有全面的认识,不仅包括流动资产的损失,还涉及非流动资产的损失,要对本公司本期核算的各类损失有全面的了解,这样填制本表单难度不大,重在无遗漏和填报准确。

⑨A107011符合条件的居民企业之间的股息、红利等权益性投资收益优惠明细表填报主要问题:本表单填制中的主要问题是与投资收益A105030混淆和替用。将成本法核算的股权投资的分红完全按照权益法核算的长期股权投资的方法填列,直接在A105030进行了纳税调整。填报差错的根源是对法理不了解,将二者混同使用,这里进行简要说明:按照权益法确认的投资收益是会计准则规定的核算方法,投资方未获得实际的经济利益流入,也缺乏缴纳税金的能力;按照成本法确认的被投资方宣告分配的股息红利是现实存在的收入,税法为避免双重征税和鼓励投资而免税,所以同样是长期股权投资相关的投资收益,两者还是有较大差异,填报也不一样。

⑩存在研发费用加计扣除的单位,研发加计扣除项目数量为0,或者研发费用可扣除金额大于会计账目研发费用金额。

当然以上只是列举的部分问题,实务中填报错误的类型五花八门,财务人员需要认真阅读填报说明。

二、使用权资产的填报

使用权资产和租赁负债对多大部分企业来说是2021年新出现的报表项目,较多财务人员还存在理解不到位的情况,而且截止到目前纳税申报表并未更改相应的项目,以下对使用权资产的纳税申报进行较为详细的讲述,如果在2021年所得税汇算清缴之前有官方意见,或者纳税申报表的调整,以官方填报要求为准。

对于承租人来说,按照原租赁准则需要区分融资租赁和经营租赁,按照新租赁准则来说,不需要做此区分,除短期租赁和低价值资产租赁外,需核算使用权资产和租赁负债,并按照与固定资产一致的方法计提折旧,此外还需计提租赁利息支出。根据《所得税实施条例》第四十七条企业根据生产经营活动的需要租入固定资产支付的租赁费,按照以下方法扣除:

(一)以经营租赁方式租入固定资产发生的租赁费支出,按照租赁期限均匀扣除;(二)以融资租赁方式租入固定资产发生的租赁费支出,按照规定构成融资租入固定资产价值的部分应当提取折旧费用,分期扣除。

由于按照新租赁准则会计上需要计提使用权资产折旧和确认租赁利息支出,税法上需要按照租赁期限均匀扣除租赁费用,对原经营租赁来说,会产生较大的税会差异。还需注意的是税法本条规定是针对每年等额支付租金的情况,如果先预付较多租金并开票,后期租金少,税务也能接受,实务中,还存在后边租金逐期提高的情况,对于这类情况,需要以本期实际支付的金额为限进行税前抵扣,按照平均租金支出计算的话,开始计入成本费用的租金费用会大于实际支付的金额,按照税法的理念,尚未支付的这部分应该是不可抵扣的,如果抵扣可能会有税务风险。

总体来说,会计上计入当期损益(假设不存在计入存货未出售的情况)的包括两部分,一是使用权资产累计折旧和计提的财务费用-租赁利息支出,而税法上认可的金额是本期实际缴纳或按照平均租金水平。参考笔者在上篇文章(租赁负债的列报与披露)的数据,确认相关会计科目及金额如下:

借:使用权资产 27,232.48

租赁负债——未确认融资费用 2,767.52

贷:租赁负债-租赁付款额 30,000.00

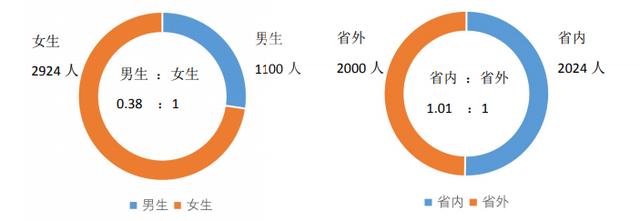

税会差异一览表

|

年度 |

账载金额 |

税收金额 |

纳税调整金额 | ||

|

折旧 |

利息支出 |

合计 |

租赁付款额 | ||

|

1 |

9,077.49 |

1,361.62 |

10,439.12 |

10,000.00 |

439.12 |

|

2 |

9,077.49 |

929.71 |

10,007.20 |

10,000.00 |

7.20 |

|

3 |

9,077.49 |

476.19 |

9,553.68 |

10,000.00 |

-446.32 |

|

合计 |

27,232.48 |

2,767.52 |

30,000.00 |

30,000.00 |

-0.00 |

可以看出,摊销的未确认融资费用金额是下降,折旧按照年限平均法不变,合计金额与每年的租赁付款额存在暂时性差异,开始两年需要纳税调增,最后一年需要纳税调减。这里以第一年为例列示税会处理方法:

会计处理:

①计提折旧:

借:管理费用等-使用权资产折旧 9,077.49

贷:使用权资产累计折旧 9,077.49

②摊销利息支出:

借:财务费用-租赁利息支出 1,361.62

贷:租赁负债——未确认融资费用 1,361.62

③确认可抵扣暂时性差异导致的递延所得税资产:

借:递延所得税资产-使用权资产 109.78

贷:所得税费用-递延所得税费用 109.78

第二年还需计提递延所得税资产,第三年全部转回,这里不再赘述。

税务处理:

由于税务认可的是1万元的租赁费,会计核算的使用权资产累计折旧和财务费用税务不认,故总体来说,需要调增累计折旧和财务费用分别是9,077.49元和1,361.62元,租赁费纳税调减1万元,合计调增439.12元。目前实务中有两种处理方法:一是,直接将税会差异在A105000《纳税调整项目明细表》第45行“六、其他”中填列;二是,区分不同的项目分别纳税调整,对于财务费用的税会差异在A105000《纳税调整项目明细表》二、扣除类调整项目(六)利息支出或(十七)其他填报。使用权资产累计折旧与租赁的金额在资产折旧、摊销及纳税调整明细表(A105080)四、长期待摊费用""(五)其他"的相应栏次。

由于目前使用权资产的填报没有官方说明,上述税会处理可满足会计要求,并足额、准确计算和缴纳所得税,是比较合理的处理方法。

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com