市场分割假设理论(不一样的布朗运动)

如果短期内资产价格呈现出一种有规律可循的状态,投机者将发现其中的规律并加以利用,从而导致这种规律被淘汰?

布朗运动是微小粒子或者颗粒在流体中做的无规则运动。布朗运动过程是一种正态分布的独立增量连续随机过程。它是随机分析中基本概念之一。其基本性质为:布朗运动W(t)是期望为0、方差为t(时间)的正态随机变量。对于任意的r小于等于s,W(t)-W(s)独立于的W(r),且是期望为0、方差为t-s的正态随机变量。可以证明布朗运动是马尔可夫过程、鞅过程和伊藤过程。

它是在公元1827年英国植物学家罗伯特·布朗利用一般的显微镜观察悬浮于水中由花粉所迸裂出之微粒时,发现微粒会呈现不规则状的运动,因而称它布朗运动。布朗运动也能测量原子的大小,因为就是有水中的水分子对微粒的碰撞产生的,而不规则的碰撞越明显,就是原子越大,因此根据布朗运动,定义原子的直径为10-8厘米。

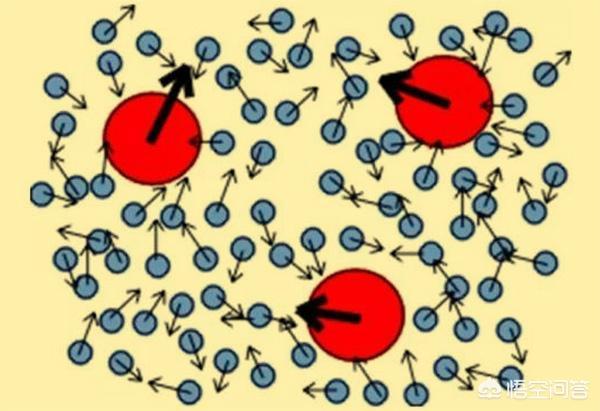

模拟的大颗粒尘埃粒子碰撞到更小的粒子,而其以不同的速度在不同方向移动的布朗运动。

值得注意的是,布朗运动指的是花粉迸出的微粒的随机运动,而不是分子的随机运动。但是通过布朗运动的现象可以间接证明分子的无规则运动。

一般而言,花粉之直径分布于30~50μm、最小亦有10μm之谱,相较之下,水分子直径约0.3nm(非球形,故依部位而有些许差异),略为花粉的十万分之一。因此,花粉难以产生不规则振动,事实上花粉几乎不受布朗运动之影响。在罗伯特·布朗的手稿中,“tiny particles from the pollen grains of flowers”意味着“自花粉粒中迸出之微粒子”,而非指花粉本身。然而在翻译为诸国语言时,时常受到误解,以为是“水中的花粉受布朗运动而呈现不规则运动”。积非成是之下,在大众一般观念中,此误会已然根深蒂固。

尽管早在1827年就有了理论,但直到爱因斯坦1905年发表的《奇迹年》(Annus Mirabilis)中的一篇论文发表后,布朗运动才成为预测自然发生的随机现象的有用理论。然而,在爱因斯坦发表论文的五年前,一位名叫路易斯·巴切利耶的法国研究生提出了一个类似的模型,用于预测金融市场的价格变化。这个模型现在构成了许多金融市场定量模型的基础,包括现在著名的布莱克-舒尔斯模型(Black-Scholes model),即BS模型。

布朗运动

现在他被称为布朗运动,而最早它是由罗马哲学家卢克莱修在他的科学诗《论事物的本质》(De rerum natura,约公元前60年)中提出的,那时被称为巴切莱特-维纳过程(the Bachelier-Wiener process)。在那里,他描述了尘埃粒子的运动,并利用这一描述,对原子的存在做了一个令人震惊的简洁的早期论证:

“观察当阳光进入建筑物,照射到阴暗的地方会发生什么。你会看到许多微小的颗粒以多种方式混合在一起……它们的舞蹈是揭示隐藏在我们视线之外的物质潜在运动的真实迹象。它起源于原子本身的运动,然后那些最小限度地从原子的动力中移除的小的复合物体被它们看不见的撞击而被迫运动,继而,它又碰撞着稍大的物体。因此,运动从原子开始上升,逐渐上升到我们的感官水平,使我们在日光中可以看到那些本不可见的移动。” 节选自《论事物的本质》(卢克莱修,公元前60年)

直到1827年,植物学家罗伯特·布朗才用原始显微镜研究了漂浮在水中的花粉粒,他发现花粉粒喷射出的颗粒在显微镜下确实会做出“抖动”的不规则运动。这种运动是由水分子随机撞击花粉微粒引起的。布朗提出了用数学方法描述他所观察到的现象的问题,但他自己从来没有这样做过。第一个正式解决这个问题的人是Thorvald N. Thiele,他在1880年使用最小二乘法。著名的热力学家阿尔伯特·爱因斯坦也在他1905年发表的一篇论文中描述了这一现象

“根据分子热动力学理论,悬浮在液体中的微小可见物体,由于热分子运动的缘故,其运动的大小可以用显微镜轻易观察到。”

爱因斯坦的论文名为(“在静止液体中悬浮的小粒子的运动,根据分子动力学理论的要求”)并于7月出版1905年18月在Annalen der Physik。虽然通常被认为是一个有用的概念,但在爱因斯坦的论文之前,原子是否是一个真实现象的问题仍然是开放的,没有答案。爱因斯坦帮助解决了这个问题,因为他的论文为实验物理学家建立了一种用普通显微镜计数原子的方法。他的论文甚至提供了估算阿伏加德罗数的程序 (一个摩尔中包含的原子数)并且在某种意义上“将布朗运动放在地图上”。

布朗运动与金融

价格走势图

在爱因斯坦发表《奇迹年》论文的五年前,一位年轻的法国数学家路易斯·巴施里耶(Louis Bachelier)描述了一个与爱因斯坦最终描述的过程非常相似的过程,尽管是以金融市场的资产价格为背景。

路易斯·巴施里耶(1900)

路易斯·巴施里耶(1870-1946),法国数学家,出生于法国诺曼底勒阿弗尔,父亲是酒商,后来成为委内瑞拉副领事,母亲是诗人。1900年,巴切利耶提交了一篇题为《投机理论》的博士论文,在论文中,他用布朗运动的初期描述来描述股票和期权市场的价格波动。他被认为是第一个模拟随机过程现在被称为布朗运动的人。 巴施里耶的博士论文首次引入了布朗运动的数学模型及其用于评估股票期权的历史,是历史上第一篇在金融研究中使用高等数学的论文。

左:1890年20岁的巴施里耶。右:Bachelier的博士论文

巴施里耶在1900年3月29日为他的论文进行了答辩。但是并没有得到普遍的好评。现代的共识是,委员会在一定程度上不同意将数学方法应用于数学家还不熟悉的领域,即金融。他的指导老师庞加莱曾说过,巴施里耶推导高斯“误差定律”的方法应该得到借鉴

“. .非常新颖,而且更有趣的是他对傅立叶的推理可以通过对误差理论的一些修改得到扩展。令人遗憾的是巴施里耶先生没有进一步发展他论文的这一部分。——亨利·庞加莱

巴施里耶论文的核心观点是,如果短期内资产价格呈现出一种有规律可循的状态,投机者将发现其中的规律并加以利用,从而导致这种规律被淘汰。他认为,从本质上讲,一旦股票或期权的价格开始按照一种可预测的模式运行,这种模式就会随着有效(竞争)市场的功能而消失。由庞加莱(Poincare)共同签署的巴施里耶论文答辩委员会的说明,对这一想法的描述如下:

人们可以想象出下一个价格出现的位置,人们可以肯定地获利。作者举了一些例子。很明显,这种现象从来没有产生过,或者如果产生了,也不会持久。买家相信可能的上涨,没有上涨他就不会买,但如果他买了,有人会卖给他,而这个卖家相信可能会下跌。由此推论,市场作为一个整体,认为所有交易和所有交易组合的数学期望为零。

尽管巴施里耶的论文受到了一定程度的异样眼光,但最终还是得到了批准,并由Gauthier-Villars在同名著作《投机论》(Theorie de la speculation, 1900b)中发表。

保罗·萨缪尔森(1965年)

在被基本上被遗忘超过五十年之后,美国数学家伦纳德·吉米·萨维奇(1917-1971)发现了巴施里耶的书,并于1956年左右引起了麻省理工学院经济学家保罗萨缪尔森的注意。

“在巴黎大学图书馆里辗转反侧”,萨缪尔森后来这样描述(Nova,2000):

“当我打开它的时候,仿佛一个全新的世界展现在我面前。事实上,当我读这本书的时候,我就准备了英文译本,因为我真的希望每一颗珍珠都能被人理解。”

萨缪尔森用它来进一步发展巴施里耶的想法现在1965年发布两个重大金融论文:证明合理预测价格随机波动(萨缪尔森,1965 a)和理性的权证定价理论(萨缪尔森,1965 b)在工业管理评审。在那里,他提出了一个期权定价模型,该模型与巴切利耶著作中的关键论点密切相关,并引用了巴切利耶的影响。

萨缪尔森(1965a; 1965b)

萨缪尔森为后来被称为有效市场假说(Fema, 1965)的理论提供了数学基础,证明了正确预期的价格随机波动(1965年)。正如其标题所示,这篇论文的主要贡献是为以下观点建立了数学基础:在消息灵通和竞争激烈的市场中,价格变化基本上是随机的(Merton, 2006)。

这种说法的根据是,普通股、债券和大宗商品期货价格的变化依赖于国民生产总值(GNP)、通货膨胀、失业、收入甚至天气等经济变量,所有这些变量都表现出周期性或序列依赖性。从以下观察开始:在竞争激烈的市场中,如果每个人都知道投机行为将推动证券价格以低于或高于预期收益率的幅度上涨,那么该证券的价格就已经被抬高/压低,以抵消这种可能性。因此,在“知情”市场中,当前的投机价格总是反映潜在经济变量的预期或可预测的变化,因此只留下不可预测或不可预测的变化留给投机活动,这些变化必须假设为随机发生。因此,萨缪尔森的归纳证明表明,在反映预期收益率的价格附近,投机价格的变化将形成所谓的鞅(预期未来值等于现值的随机变量序列)。

Black-Scholes (1973)

上世纪60年代末,经济学家费希尔•布莱克(Fischer Black)和迈伦•斯科尔斯(Myron Scholes)基于巴切利耶(通过萨缪尔森)、辛•卡索夫(Sheen Kassouf)、爱德华·索普(Ed Thorpamong)等人的著作,证明了投资组合的动态修正消除了证券的预期回报,从而提出了所谓的“风险中性论点”。BS模型(Black-Scholes model)模拟了包含衍生工具在内的金融市场的动态。模型中控制期权价格随时间变化的方程重写为:

公式1.重写形式的Black-Scholes方程

在这种形式的BS方程中,左边表示股票期权V的价值/价格随时间t的增加而变化 期权价值相对于股票价格的凸性。右手边是由∂V/∂S股票组成的期权多头和空头的无风险回报。关于衍生品价格敏感性的数量:

公式2.Theta(Θ) Gamma(Γ)=(无风险利率)x(期权价格) - (无风险利率)x(股票价格)x Delta(Δ)

Black和Scholes的关键观察结果是,在任何无穷小的时间间隔内,上述等式右边的股票和期权组合投资组合的无风险回报可以表示为theta(Θ)和Gamma(Γ)。它被称为风险中性论证,因为theta(Θ)的值通常为负(因为期权的价值随着时间接近到期而减少)并且gamma(Γ)的值通常为正(反映投资组合的收益)通过持有期权获得)。总之,theta的损失和γ的增益相互抵消,导致无风险回报率。

罗伯特·墨顿后来扩展了对Black-Scholes模型的数学理解,并将该模型作为“Black-Scholes期权定价模型”进行了扩展,现在有时也将其命名为Black-Scholes-Merton模型)。自1973年推出并在20世纪70年代和80年代进行改进以来,该模型已成为估算欧式股票期权价格的通用标准。

布朗运动的数学布朗运动是一个随机过程,也就是说,它由一组随机变量组成,其基本属性是:

1.布朗运动是高斯过程,即过程产生的运动矢量是正态分布的;

2.布朗运动具有平稳增量,即其概率分布不随时间变化;

3.布朗运动是一个鞅,即它的运动矢量产生一系列随机变量,在给定所有先验值的情况下,其对序列中下一个值的条件期望等于当前值;

在它更奇怪的性质中,尽管它在任何地方都是一个连续的过程,但它在任何地方都是不可区别的,也就是说,它在微观和宏观尺度上是自相似的,如果运行足够长的时间,无论有多大或有多负无穷多次,它都会击中任何一个值。

维纳过程

在数学中,布朗运动是根据维纳过程建立模型的,维纳过程的同名人物诺伯特·维纳在介绍维纳方程时用数学方法描述了运动的动力学过程:

由v =速度给出的维纳方程,x =位置,t =时间和g(t)=随机源(例如白噪声)

该方程提供了对随机波动的流体颗粒的流速的估计。该方程适用于较长时间尺度的速度估计(与处理速度/加速度快速变化的朗之万方程相反)。更一般地说,维纳过程可能是一个更广泛的随机过程家族的最著名的例子,称为Levy过程,其特征是独立的平稳增量。

随机散步

另一种观察布朗运动/维纳过程的方法是作为噪声信号:

布朗噪声/维纳过程显示为噪声信号的强弱

卡尔·皮尔森在1905年首次描述了一个与维纳过程/布朗运动有关的随机过程,随后他将其称为“随机行走”。1973年,伯顿•麦基尔出版了经典著作《漫步华尔街》,这句话由此在金融界流行起来。随机漫步最好被描述为一个随机的数学对象,它描述了由一系列随机步骤组成的路径,这些步骤位于一些数学空间,比如整数上。随机游动是讨论所谓马尔可夫过程的一个基本问题,一维随机游动也可以看作是状态空间由整数给出的马尔可夫链。

有效市场假说

首先在巴切利耶的论文中介绍,然后由萨缪尔森(在一定的假设和限制下)通过归纳证明了金融证券价格的随机变化是不可避免的,这一论断在金融经济学中得到了广泛的应用和实践。

在萨缪尔森发表两篇开创性论文的同一年,在总结了前人的理论和实证的基础上,并借助萨缪尔森(1965)的分析方法和Roberts(1967)提出的三种有效形式,Fama(1970)提出了有效市场假说

在一个有效的市场中,许多聪明的参与者之间的竞争导致这样一种情况:在任何时间点,个别证券的实际价格已经反映了基于已经发生的事件和截至目前的事件的信息的影响。市场预计将在未来发生。换句话说,在任何时间点的有效市场中,证券的实际价格将是其内在价值的良好估计。

争议布朗运动在模拟证券价格变化中的有用性的批评者通常认为其核心假设有三个:

1.价格变动的独立性

2.价格变化的统计平稳性

3.正态分布的价格变动使概念不合适适用于现实市场。

从本质上讲,这些批评通常归结为:

1.假设价格变动的独立性 - 第一个假设,即布朗运动的概念和基于它的每个金融模型的核心,是每个价格变动独立于最后一个,即没有可预测的模式来辨别价格变动,因为它们都涉及意料之外的和/或不可预测的变化,必须假定这些变化是随机的。该假设的批评者指出,调查所谓的短期依赖性的实证研究已经表明,股票价格并不是随机行为,而是如果它们开始上涨,则可能性略微支持它在短期内持续上涨。在中长期(3 - 8年),调查结果表明情况恰恰相反,多年来上涨的股票下跌的可能性略高。

2.平稳性假设——第二个假设,即所谓的不协调的价格变化(大的波动)是可以忽略的,也受到批评人士的审视,金融市场中大的波动事实存在,而且可能逆转盈亏。

3.假设正态分布 - 最后,正态分布股票价格的假设也受到批评。通常,引用的研究包括价格波动的研究,例如Fama(1970)的研究,其发现大的价格变化(超过平均值5个标准差)发生的次数比假设正态分布的模型的预期频率高2000倍。

然而,布朗运动仍然广泛应用于金融市场和市场投机的定量模型中。

不完美才是人性!

,

免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com