儿童纸尿裤市场分析(婴儿纸尿裤市场存量博弈下竞争激烈)

出品:新浪财经上市公司研究院

作者:新消费主张/cici

母婴产业指面向0-14岁婴童群体以及孕产妇,涉及商品生产、零售、生活服务、教育、娱乐、医疗卫生等多个行业,属于综合性消费行业。依据商品形态的不同,可分为“商品”和“服务”两大板块。

其中,母婴商品主要包括奶粉、纸尿裤、个护用品、玩具、服装等,在本文我们重点讨论纸尿裤这一细分赛道。目前,国内行业知名度较高的企业有豪悦护理、可靠股份、百亚股份、恒安国际、杭州千芝雅、广东昱升、依依股份等,其中,豪悦护理、 可靠护理、百亚股份、恒安国际四家已上市。不过从公司年报中各品类营收占比看,这些公司侧重业务各不相同。

婴儿纸尿裤市场存量博弈 国货正崛起

纸尿裤的需求量,主要由新增人口数量、行业渗透率、消费频次共同决定,而需求价则主要取决于居民消费水平。

近年来,我国人口出生率逐年下滑,但短期内新生儿数量仍然可观。同时,随着二孩生育政策、三孩政策的陆续出台,一定程度上缓解了出生率下滑趋势。

虽说新生人口具有一定的下滑趋势,但从我国婴儿纸尿裤市场渗透率来看,2015年以来,中国婴儿纸尿裤市场渗透率呈直线增长趋势,2021年,中国婴儿纸尿裤市场渗透率达到82%;预计2022年、2023年分别达到85.2%、88.6%。

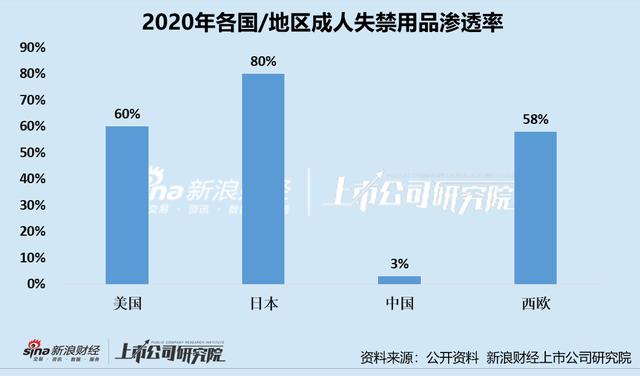

我国婴儿纸尿裤渗透率已达到较高水平,后续提升空间有限;但国内纸尿裤生产企业大多生产成人失禁用品。从成人失禁用品渗透率来看,相比于日本、欧美等国家成人失禁用品60%以上的渗透率来看,2020年我国成人失禁用品渗透率仅为3%,后续或存在较大的提升空间。

目前个人卫生健康护理用品市场空间约为 1360 亿元,其中婴儿卫生用品、女性卫生用品、成人失禁用品市场规模分别约为 650 亿元/560 亿元/150 亿元,后续仍有进一步上涨的趋势。

而母婴个人健康护理用品的“价”则取决于居民消费水平。据国家统计局数据显示,近年来,我国居民人均可支配收入不断提升,2021年全国居民人均可支配收入为35128元,较去年同期名义增长9.1%,扣除价格因素后实际增长8.1%。

随着人均可支配收入持续增长,家长们在母婴产品上的投入也水涨船高,在婴儿纸尿裤市场中,中高端内裤式纸尿裤的销售量占比增长显著,2021 年占比增长到 40.7%。

综合量、价影响因素来看,随着人均可支配收入和城镇化水平提升、人口老龄化以及消费水平提升,婴儿卫生用品、女性卫生用品、成人失禁用品市场规模预计仍会进一步上涨。

三种护理用品目前的市场集中度都比较低,作为率先发力中国市场的国外品牌,花王、帮宝适、好奇等凭借品牌影响力、技术积累等优势,在产品研发、制造等方面具备一定的先发优势。

近年来,由于消费者趋于理性、品牌竞争加剧,婴儿纸尿裤品牌“忠诚度”不高、用户粘性不足,近年来行业集中度下降,头部外资品牌寡头地位有所撼动。同时,受益于“中国质造”、“新零售业态”和“国潮风起”三维聚力,国产纸尿裤品牌发展迅猛,在舒适度、透气性、吸水性、防回渗等基本性能上的差距逐渐缩小,部分品牌甚至在研发技术上超越了国外品牌。

自主品牌/ODM销售模式共存 上半年业绩受原材料影响较大

目前,国内行业知名度较高的企业有豪悦护理、可靠股份、百亚股份、恒安国际、杭州千芝雅、广东昱升、依依股份等。其中,豪悦护理、 可靠护理、百亚股份、恒安国际四家已上市、公司实力不容小觑,不过从公司历年品类营收占比看,婴童尿裤、成人尿裤、女性卫生巾各自侧重不同。

(1)豪悦护理是国内个人卫生护理用品领域领先的制造商,专注于妇、幼、成人卫生护理用品的研发、制造与销售,产品涵盖婴儿纸尿裤、成人纸尿裤、经期裤、卫生巾、湿巾等一次性卫生用品。

2022年上半年,公司营收为12.77亿元,同比增长17.70%,其中婴儿卫生用品收入 9.08亿元,占公司营业收入 71.15%;成人卫生用品 2.82亿元,占比22.08%。从营收构成来看,公司的业务主要侧重于婴儿用品,其次为成人卫生用品。

值得关注的是,公司业务以婴儿纸尿裤ODM加工业务为基本盘,兼具发展自有品牌业务,凭借过硬的研发创新实力、稳定可靠的生产制造能力、优质的供应链服务和高性价比的产品,已经在业内积累了多元化的客户。公司合作的客户既有如尤妮佳、花王等全球著名跨国公司,也有BCBabyCare、BEABA、蜜芽等电商新兴渠道的国内母婴知名品牌商。

(2)可靠护理是一家专注于一次性卫生用品设计、研发、生产和销售的高新技术企业,产品涵盖婴儿护理用品、成人失禁用品和宠物卫生用品等,拥有可靠、吸收宝等多个品牌。

2022年上半年,公司营收为5.76亿元,同比下降8.59%,其中婴儿护理用品收入为2.71亿元,占公司营业收入47.05%;成人失禁用品收入为 2.49亿元,占比43.23%;宠物卫生用品收入为0.44亿元,占比7.67%。从营收构成来看,公司的业务主要侧重于婴儿用品和成人失禁用品。

除此之外,公司采用“ODM 自主品牌双轮驱动”的发展模式,据公司招股说明书显示,公司2020年ODM业务实现销售收入117,520.90万元,占比72.47%;自主品牌业务实现销售收入44,459.44万元,占比27.42%。

相比豪悦护理,可靠护理的大客户依赖症更为明显,2021年公司向前5大客户的销售总额为7.71亿元,占比高达65.02。其中,公司对第一大客户菲律宾JS的销售额已高达4.81亿元,占比飙升至40.54%。

(资料来源:公司年报)

若后续可靠股份不能维持与菲律宾JS的合作关系、或菲律宾JS的经营状况恶化、或是公司在新客户的开拓上未能取得成效,将可能对公司的业绩产生不利影响。

(3)百亚股份主要从事一次性卫生用品的研发、生产和销售,依托自有品牌,为各年龄段消费人群提供安全、舒适和高品质的个人健康护理产品,产品主要涵盖卫生巾、婴儿纸尿裤、成人失禁用品等领域。

公司旗下拥有自由点、好之、丹宁等品牌,具有较高的品牌知名度和市场美誉度。其中,自由点为卫生巾品牌,好之为婴儿纸尿裤品牌,丹宁为成人失禁用品品牌,均定位于中高端产品。

2022年上半年,公司营收为7.29亿元,同比下降2.86%,其中卫生巾销售收入为6.11亿元,占公司营业收入82.78%,;纸尿裤销售收入为 0.64亿元,占比8.67%;ODM业务营收为0.63亿元,占比8.55%。从营收构成来看,公司的业务主要侧重于自有品牌的销售、品类侧重于卫生巾用品。

(4)恒安国际是目前国内知名的生活用纸和妇幼卫生用品制造商,公司旗下妇女卫生巾、婴儿纸尿裤、生活用纸三大主导产品市场占有率均较高。

2022年上半年,公司营收为112亿元,同比增长12.3%,其中纸巾产品销售收入为62.08亿元,占公司营业收入55.43%;卫生巾销售收入为31.97亿元,占公司营业收入28.54%;一次性纸尿裤销售收入为6.55亿元,占比5.85%。从营收构成来看,公司的业务主要侧重于纸巾产品、卫生巾产品的销售。

纸尿裤产品主要原材料为无纺布、高分子吸水树脂、木浆、热熔胶和包装袋,都是石油的衍生产品,受国际局势的影响而变化,原材料的价格变化对行业2022年上半年业绩产生了较大影响,豪悦护理、恒安国际增收不增利;可靠股份、百亚股份营收净利润双降。

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com