税务师财管公式大全(税务师财务与会计公式总结)

- K=K 0+IP+DP+LP+MP,K为名义利率; K 0为纯利率; IP为通货膨胀预期补偿率; DP为违约风险补偿率; LP为流动性风险补偿率; MP为期限风险补偿率。

- 复利终值F=P×(1+i) n =复利现值P×复利终值系数(F/P,i,n)

复利现值P=F×复利现值系数(P/F,i,n)

普通年金终值F A=年金A×年金终值系数(F/A,i,n) (每年年末付款)

普通年金现值PA=年金A×年金现值系数(P/A,i,n)

预付年金终值:F A= A×(F/A,i,n)×(1+i)=A×[ (F/A,i,n+1)-1] (每年年初付款)

预付年金现值:P A= A×(P/A,i,n)×(1+i)=A×[ (P/A,i,n-1)+1]

递延年金终值与普通年金终值计算一样,与 递延期无关。

递延年金现值①PA=A×(P/A,i,n)×(P/F,i,m)②PA=A×[(P/A,i,m n)-(P/A,i,m)]③PA=A×(F/A,i,n)×(P/F,i,m n)

永续年金现值= 年金/利率,永续年金 没有终值

年偿债基金A= F A÷(F/A,i,n), 年资本回收额A= P A×1/(P/A,i,n)

3.风险与收益

资产收益率 =利息(股息)收益率+资本利得收益率

方差σ 2=【差的平方×概率】

标准离差σ=【方差开方】 标准离差率=【离差/预期收益率】

证券资产组合的预期收益率=各种资产收益率的加权平均数

两项证券资产组合的收益率的方差:σp2=w12σ12 w22σ22 2w1w2p1,2σ1σ2, 相关系数介于区间[-1,1]内

系统风险β i=ρ i,m×σ i/σ m,证券资产组合系统风险系数是 所有单项资产β系数的加权平均数

必要收益率=无风险收益率+风险收益率=R f+β×(R m-R f),(R m-R f)是市场风险溢酬

4.资金需要量预测

因素分析法:

资金需要量=(基期资金平均占用额-不合理资金占用额)×(1±预测期销售增减率)×(1 -预测期资金周转速度变动率)

销售百分比法:

外部融资需求量 =销售额 增加额×(敏感性资产占基期销售%-敏感性负债占基期销售%) -预测期销售额×销售净利率×利润留存率 利润留存率=1-股利支付率

敏感性资产包括库存现金、应收账款、存货等项目;敏感性负债包括应付票据、应付账款等项目,不包括短期借款、短期融资券、长期负债等筹资性负债。

资金习性预测法:1.高低点法Y=a+bX

b(单位变动资金)=(最高收入期的 资金占用量-最低收入期的资金占用量)/(最高 销售收入-最低销售收入) a(不变资金)=最高收入期的资金占用量-b×最高销售收入 或者:=最低收入期的资金占用量-b×最低销售收入

5. 本量利分析

边际贡献总额=销售量×(单价-单位变动成本)=销售量×单位边际贡献;

变动成本率+边际贡献率=1=单位变动成本/单价 单位边际贡献/单价

利润=销售收入-变动成本-固定成本=销售量×(单价-单位变动成本)-固定成本=销售量×单位边际贡献-固定成本=销售收入×(1-变动成本率)-固定成本=边际贡献总额-固定成本

敏感系数=利润变动百分比/各因素变动百分比;

6.盈亏临界点:利润为0

盈亏临界点销售量 =固定成本/(单价-单位变动成本) =固定成本/单位边际贡献

盈亏临界点销售额=固定成本/(单价-单位变动成本)×单价 =固定成本/边际贡献率

盈亏临界点作业率=盈亏临界点销售量/ 正常经营销售量,安全边际=正常销售额-盈亏临界点销售额, 安全边际率=安全边际/ 正常销售额,盈亏临界点作业率 安全边际率=1

如需更多资料,请加V信17755226189

7.资本成本=年用资费用/(筹资总额-筹资费用)

备注:1.银行、债券分子是税后资本成本、分母是可使用资金 2.发行普通股成本:股利增长模型易考 发行优先股成本:分子是固定的股息 留存收益成本:分母没有筹资费用3.加权资本成本=Σ个别资金成本×比重

8.每股收益无差别点分析法

备注:在每股收益无差别点上,无论是采用债务筹资方案还是股权筹资方案,每股收益都是相等的。 当预期息税前利润大于每股收益无差别点时,应当选择财务杠杆效应较大的筹资方案,即债务筹资方案。

9.杠杆效应

经营杠杆系数(DOL) ①报告期=息税前利润变动率/产销业务量变动率 ②基期数据=边际贡献 /息税前利润

财务杠杆系数(DFL) ①报告期=普通股每股收益变动率/息税前利润变动率 ②基期数据=息税前利润 /利润总额

总杠杆效应(DTL)=经营杠杆系数×财务杠杆系数 = 普通股每股收益变动率/产销量变动率=基期边际贡献/基期利润总额

10.投资项目现金流量估计

投资项目的原始投资,包括在长期资产上的投资和垫支的营运资金

- 本年流动资金需用额=本年流动 资产需用额-本年流动 负债需用额 (2)本年流动资金 投资额=本年流动资金需用额-上年流动资金需用额

经营期现金流量=销售收入-付现成本-所得税=净利润+折旧等非付现成本=(销售收入-付现成本)×(1-所得税税率)+折旧等非付现成本×所得税税率

终结期现金流量=(固定资产变价净收入=出售价款-清理费用) 垫支营运资金的收回 固定资产变现净损益对现金净流量的影响(净收益交税是现金流出,净损失少交税是现金流入)

11. 固定资产投资决策方法

(1)非贴现法2个 1.投资回收期法,投资回收期=n 第n年年末尚未收回的投资额/第n 1年的现金净流量

2.投资回报率法,投资回报率= 年均现金净流量/ 原始投资额

(2)贴现法4个

1.净现值法,净现值=现金流入现值-现金流出现值

2.年金净流量法,年金净流量=现金净流量总现值/年金现值系数 =现金净流量总终值/年金终值系数

3.现值指数法,现值指数=未来现金净流量现值/原始投资额现值

4. 内含报酬率法,内含报酬率是使投资方案净现值为0时的贴现率,(P/A,r,n)=流出现值/A

12.股票估价模型

股票估价=将各年 股利的现值加总即为普通股票的价值

(1)零增长模型 普通股价值=上一期支付的 固定股利/投资者要求的报酬率

(2)固定增长模型 普通股价值=下一期 预计支付的股利/(投资者要求报酬率-股利增长率)

(3)阶段性增长模型对于阶段性增长的股票,需要 分段计算,才能确定股票的价值

13. 债券估价模型:在债券投资上未来收取的利息和收回的本金折为现值

14.营运资金管理

营运资金=流动资产-流动负债

最佳现金持有量=(2*T*F/K)^(1/2)

持有成本=Q/2×有价证券报酬率;转换成本=全年现金需求总量/Q×每次出售证券的交易成本

持有现金总成本=持有成本+转换成本=T/C)*F (C/2)*K

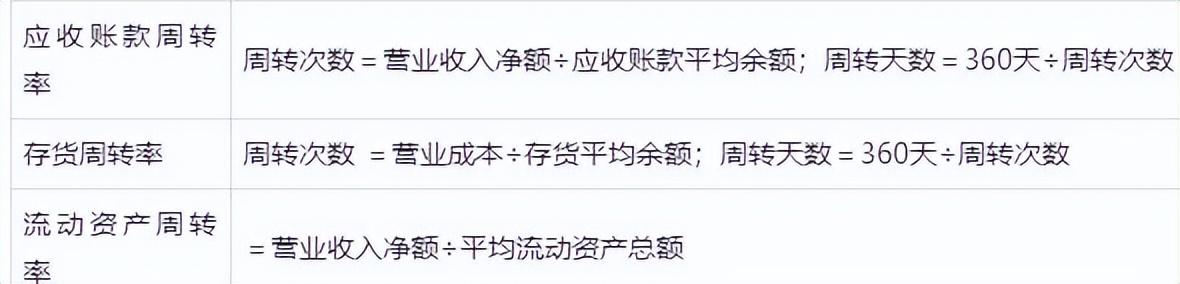

经营周期=存货周转期 应收账款周转期

现金周转期=经营周期-应付账款周转期=存货周转周期+应收账款周转期-应付账款周转期

15.存货成本管理

经济订货批量=

存货相关总成本=

备注:公式与最佳现金持有量类似

16.应收账款管理

17.商业信用筹资

放弃现金折扣的信用成本率=折扣率% ÷(1-折扣率%)÷(信用期-折扣期)×360

放弃现金折扣的信用成本率与 折扣百分比大小、折扣期长短和付款期长短有关系,与货款额和折扣额没有关系

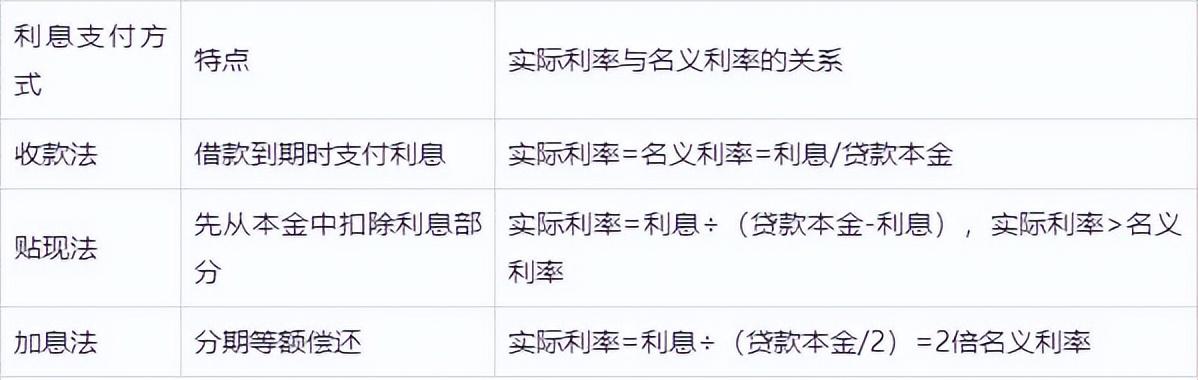

18.短期借款

周转信用协议:承诺费=未使用贷款余额×承诺费率=(周转信贷额度-实际借款)×承诺费率

补偿性余额:实际利率=(名义借款金额×名义利率)/[名义借款金额×(1-补偿性余额比例)]=名义利率/(1-补偿性余额比例)

短期借款成本

19.反映偿债能力的比率

带息负债比率 =带息负债总额÷负债总额

带息负债总额=短期借款+—年内到期的长期负债+长期借款+应付债券+应付利息

20.反映资产质量状况的比率

21.反映盈利能力的比率

22. 反映经济增长状况的比率

23.反映获取现金能力的比率

24.上市公司财务分析比率

基本每股收益=净利润÷发行在外的普通股 加权平均数

(1)净利润(归属普通股股东)=净利润-优先股股利 (2)发行在外的普通股加权平均数 = 期初发行在外普通股股数 +当期 新发行普通股股数× 已发行时间/报告期时间 -当期回购普通股股数× 已回购时间/报告期时间 【备注】派发股票股利、公积转增资本、拆股、并股、 配股不考虑时间权重,影响基本每股收益

稀释每股收益主要包括可转换公司债券、认股权证和股份期权等。(不影响基本每股收益)

(1)可转换公司债券: 分子调整:净利润 可转换债券当期已确认费用的利息、溢折价摊销等的 税后影响额;

分母调整:增加的潜在普通股(转换为普通股的加权平均数)

(2)认股权证和股份期权

行权价格低于当期普通股平均市场价格时,应当考虑稀释性。 分子:净利润金额不变 。分母:考虑可以转换的普通股股数的加权平均数与按照当期普通股平均市场价格能够发行的普通股股数的加权平均数的差额

25. 杜邦分析法

净资产收益率(核心指标)=净利润÷平均净资产=总资产报酬率×权益乘数=销售净利润率×总资产周转率×权益乘数

权益乘数=资产总额/所有者权益总额=1/(1-资产负债率)=产权比率 1

几乎没有名词简称,记住这些公式,套公式就可以应付税务师《财务与会计》,财务管理方面的考点。

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com