险资运用的模式及内容(深度新准则下的险资投资变局)

五大A股上市险企年报截至上月末均已出炉。第一财经记者梳理发现,从报表中披露的总投资收益率来看,中国平安(601318.SH)去年的总投资收益率仅3.7%,似乎在A股上市险企中排名倒数第二,只高于中国人寿的3.28%。其实,这都是平安2018年开始执行的新金融工具会计准则“惹的祸”。

2018年中国平安在上市险企中率先开始执行新金融工具会计准则IFRS9,而如果按照和上市同业一致的原准则来比较,平安的总投资收益率就变为了5.2%,超过排名居首的中国人保(4.9%),其实是2018年上市同业中的第一。

从5.2%到3.7%,新准则是如何拉低平安的总投资收益率的?它又将如何影响保险资金运用的方向?

“IFRS9”是什么?

历经5年反复修订,国际财务报告准则第9号-金融工具(IFRS9)于2014年7月定稿,并于2018年正式生效。按照中国企业会计准则与国际财务报告准则持续趋同的方向,财政部于2017年3月31日修订发布了三项新金融工具相关会计准则,合称为“中国版IFRS9”。

在目前的上市险企中,只有中国平安一家已经于2018年1月1日起实施IFRS9,其他A、H股上市险企根据保险公司可适当暂缓的政策,将于2021年1月1日实施。

和原准则IAS39相比,IFRS9目前对保险公司影响最大的就是金融资产分类的变化以及减值损失计提的变化,这两者都可能大幅度影响保险公司的利润,从而倒逼保险公司改变投资策略。

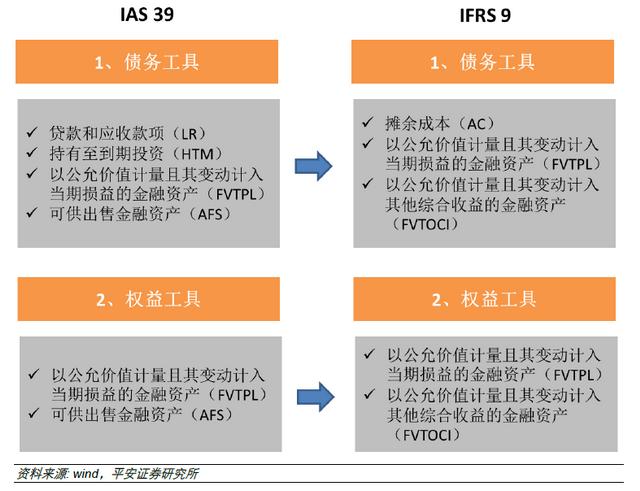

金融资产分类方面,原准则按照持有金融资产的意图分为以公允价值计量且其变动计入当期损益的金融资产(下称“FVTPL”)、可供出售金融资产(下称“AFS”)、贷款和应收账款、持有至到期投资。

其中,FVTPL资产在持有期间的公允价值变动直接计入当期利润表,如股票涨跌将直接影响利润;而AFS资产则大不一样,如将股票计入其中,涨跌将计入股东权益的其他综合收益科目,并不影响利润表,只有在计提减值或者卖出时的浮盈浮亏才会计入利润。因此在IAS39下,通过控制卖出金融资产的时点,AFS也成了保险公司调节利润释放节奏的一大“利器”。

而在IFRS9下,根据管理金融资产的业务模式及合同现金流特征将金融资产划分为三大分类,FVTPL保持不变,另两类则为以摊余成本计量的金融资产(下称“AC”),以及以公允价值计量且其变动计入其他综合收益的金融资产(下称“OCI”)。

和旧准则下相比,影响最大的即是AFS这一利润调节器的消失。相较AFS,一旦被划分为OCI,虽然持有期间的浮盈浮亏仍不会影响利润表,但卖出时权益工具累计在其他综合收益中的浮盈浮亏也将不复计入损益表,且划分至该分类后无法撤销。也就是说,IFRS9下,一旦某只股票被指定为OCI,那么无论最后卖出时涨多少,都无法增厚利润。因此,保险公司在新旧会计准则进行切换时,会将大部分的权益类资产放入FVTPL,这样的设置自然降低了险企调节利润的可能,但也增加了由于市价变化引起的业绩波动。

而IFRS9下的金融资产减值,从原来的“已发生损失模型”变更为“预期损失模型”,计提力度增大且减值范围不仅包括表内的存款、贷款、应收应付款、金融资产等,还拓展到了表外的业务如承诺、担保等。

IFRS9拉低去年平安总投资收益率1.5个百分点

由于目前上市险企中仅有平安一家执行IFRS9,因此,通过中国平安自身纵向比较以及和其他几家大型上市险企年报进行横向比较,可以很明显地看出新准则对其总投资收益率的影响。

由于AFS的利润释放调节作用以及避免市价波动较大程度上影响利润,保险公司在IAS39下会将大部分权益性资产放入AFS,涨跌直接影响利润表的FVTPL占比则非常小。

而从平安2018年末的金融资产分类来看,由于实行了IFRS9,在投资资产中FVTPL占比从2017年末的1.9%上升至2018年末的18.5%,而其他几家上市险企这一比例仍不高于5%,最低的中国太保仅有1%。在平安的FVTPL中,权益性资产占投资总资产比重从2017年末的0.6%上升至7.3%。

这样的金融资产分类变化使得平安的净利润对市场波动情况颇为敏感,而2018年权益市场的不景气无疑对平安的总投资收益率产生不利影响。平安2018年年报显示,其2018年保险资产投资的公允价值变动损益从2017年的收益6.48亿元变为损失370.99亿元,而如果在原来的IAS39中,这其中很大一部分的公允价值变动在AFS分类下会被计入股东权益,而不会影响平安的当期利润。

从几家上市险企的公允价值变动损益同比来看,虽然大家都是从2017年的收益变为2018年的损失,但平安是向下变动最大的。而其他几家上市险企中部分在其他综合收益中“隐藏”了部分浮亏,例如新华保险截至2018年末股权型投资累计计入其他综合收益的浮亏达到108.85亿元;中国人寿年报显示总投资收益率为3.28%,但考虑当期计入其他综合收益的可供出售金融资产公允价值变动净额后,综合投资收益率进一步下降至3.10%。同时,平安保险投资资产的减值损失也大幅增加至3.87亿元,不过这当中无法分清市价下跌部分和由于IFRS9减值计量方式变化部分各占多少。

在上述多方面影响下,平安在IFRS9下的总投资收益率拉低至3.7%。而如果仍以同业可比的IAS39计量的话,平安的总投资收益率会变为5.2%,高于其他上市同业。总投资收益率的大幅下降无疑也会直接拉低公司净利润的表现。如在旧准则下,平安2018年归属于母公司净利润的同比增幅无疑将较目前的20.6%更高。

不过,FVTPL也是双刃剑,在资本市场上涨时,巨大的浮盈可以扮靓上市险企的年报。

平安首席投资执行官陈德贤表示,其实去年对平安影响最大的就是云南白药和碧桂园两只在2018年出现回调的股票。但由于平安没有在底部把仓位全部卖光,随着股价上升,浮盈又会回来。因此其实不用太担心去年3.7%的总投资收益率。

Wind资讯显示,云南白药(000538.SZ)今年年初至4月2日上涨17.16%,碧桂园(02007.HK)则上涨30.12%。

招商证券表示,展望2019年,权益市场明显回暖,短期投资波动有望实现正收益,可能推动中国平安归属母公司股东净利润的规模和增速好于营运利润。

新准则下,大额集中长期持股是主流

申万宏源表示,对于保险公司这样的大型机构投资者而言,在久期匹配和现金流稳定的前提下追求相对更高的资产收益率是其投资策略的出发点,新准则下股票资产大量划转至FVTPL、进而加剧业绩波动与这一目标是背道而驰的。

因此,可以从平安的年报中看出,为了减少新准则对利润波动的影响,去年平安的投资策略中,也很大程度地考虑了新准则的影响,这为后续将转换成IFRS9的险企提供了一个样本。

首先,无论在新旧金融工具会计准则下,股票、基金、PE等的分红收入及债券、存款等的利息收入都是直接计入利润表的,因此这部分净利息收入对保险公司来说一直十分重要。平安年报显示,2018年平安实现净投资收益(包含分红收入、利息收入、租金收入等)1267.07亿元,实现净投资收益率5.2%,这一水平仅次于中国人保(601319.SH)的5.5%,在上市险企中排名第二。

其次,在权益类资产上,平安由于IFRS9的施行将尽可能增加长期股权投资的比重,而行业分析师也一致认为,大额长期持有股票是新准则下险资股票投资未来的趋势。

从2018年末中国平安的大类资产配置情况来看,股票在投资资产中的占比从2017年末的11.1%大幅下降至2018年末的8.3%,而长期股权投资则从2017年末的2.4%上升至2018年末的3.3%。

“我们去年末股权类的投资总共是4500亿元,其中大概有3000亿元是长期投资,在总投资资产中占比大概10%。”陈德贤在平安业绩发布会上介绍称。这当中,从年报数据上来看,可以达到一定股权比例及向被投资企业派驻董事、产生重大影响从而可以使用长期股权投资的权益法计量的账面值在932.25亿元。

一旦构成长期股权投资权益法的计量标准,其后续的计量就不再受市价波动的影响,而是按照被投资企业当年利润与险资持股比例计入投资收益之中,在避免股票短期波动对业绩影响的同时还可以直接增厚利润。多名行业分析师表示,长期股权型投资占比的上升将有利于熨平短期投资波动以及更好地匹配长久期负债。

去年平安大幅增持了工商银行。据陈德贤介绍,类似于工商银行这样无法达到长期股权投资计量标准的则会被分类为OCI。申万宏源表示,OCI资产公允价值变动不计入损益、股息收入计入损益的特征决定了其对险企股票投资的重大战略意义:高股息率OCI股票资产非常符合险资“收益确定、久期匹配、业绩波动小”的投资目标。此外,由于OCI资产不能以交易为目的、认定之后不可逆转,其必然具备长期持有、大额持有的特征。因此,IFRS9时代保险资金大额集中长期持有高分红、低估值蓝筹股的趋势将愈发显著。

尽管还不能从平安2018年的报表中明显观测到变化,但新准则下,除了长期大额集中持有高股息率蓝筹股外,多名分析师表示,IFRS9的实行对于非标资产和债券投资的选择都会有影响。

在非标投资方面,平安证券表示,由于IFRS9下要基于商业模式判断和严格的合同现金流测试进行重新分类,因此判断一定量复杂的非标资产无法通过这两个标准归入AC和OCI科目,而会以剩余项纳入FVTPL科目,因此相较于IAS39,计入 FVTPL的非标资产将会增加,这样会增加利润表的波动性。此外,对于债权性质的非标资产如果纳入AC和OCI,相对于国债、政府债、金融债,其信用风险更大,因此会按预期损失计提减值,提前确认信用损失。因此判断,新的准则下,非标投资对保险公司吸引力将会有所降。兴业证券则表示,保险公司对于非标资产的选择尤其是在合同条款上会更有针对性,偏向选择能够被归入AC的,避免最终进入FVTPL科目从而对利润产生影响。

而在债券市场上,和非标资产的信用风险同理,在IFRS9的按预期计提损失下,预计保险公司会增加高评级的信用债比重,下降低评级的信用债比重。中国平安表示,从信用水平上看,截至2018年末其保险资金组合投资的公司债券信用水平较好,信用评级方面约92%为AA及以上,约80%为AAA评级,相较于2017年底整体评级水平有所上升。

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com