考试科目综合基础知识(科目综合试题关键考点分析)

甲公司为增值税一般纳税人,适用销售货物的增值税税率为13%,存货核算采用实际成本法。2021年3月1日“应交税费一未交增值税"科目的贷方余额为35万元,当月发生与增值税有关的经济业务如下:

(1)3日,外购原材料一批,取得增值税专用发票注明的价款为150万元,增值税税额为19.5万元,原材料已验收入库,以上款项以银行汇票存款支付。另取得增值税专用发票注明的运费2万元,增值税税额为0.18万元,并以银行存款支付运输费。上述增值税专用发票已抵扣勾选。

(2)5日,销售产品一批,产品标价为220万元,给予购买方20万元商业折扣,并在销售合同中规定现金折扣条件为2/20,N/30,且计算现金折扣时不考虑增值税;当日产品发出,客户收到商品并验收入库。甲公司基于对该客户的了解,预计该客户20天内款概率为90%,20天后概率为10%,20日,收到客户支付的货款。该批产品的成本为150万元,已计提存货跌价准备10万元。对于现金折扣,甲公司认为按照最可能发生金额能够更好地预测其有权获取的对价金额。

(3)10日,交纳上月未交增值税35万元。

(4)23日,销售一栋闲置厂房,按税法规定预缴增值税25万元。

(5)31日,在存货清查时发现因保管不善导致上月外购一批原材料毁损。该批原材料的购买价款为25万元,增值税税额为3.25万元。应由责任人赔偿2万元。

其他资料:以上甲公司取得的增值税专用发票已通过认证。

要求:根据以上资料,不考虑其他因素,回答下列问题。(答案中金额单位用万元表示)

1.根据资料(1),下列会计处理正确的是( A )。

A.借:原材料 152

应交税费—应交增值税(进项税额) 19.68

贷:其他货币资金—银行汇票存款 169.5

银行存款 2.18

B.借:原材料 152

应交税费—应交增值税(进项税额) 19.68

贷:应付票据 169.5

银行存款 2.18

C.借:原材料 150

销售费用 2

应交税费—应交增值税(进项税额) 19.68

贷:其他货币资金—银行汇票存款 169.5

银行存款 2.18

D.借:材料采购 152

应交税费—应交增值税(进项税额) 19.68

贷:其他货币资金—银行汇票存款 169.5

银行存款 2.18

【解析】

关键考点1:银行汇票支付通过“其他货币资金”反映。关键考点2:采购运费通过采购成本核算,实际成本法核算已验收入库的原材通过“原材料”反映。

关键考点3:采购过程中产生的增值税,通过抵扣勾选 通过“应交税费—应交增值税(进项税额)”科目反映。

2.根据资料(2),下列会计处理正确的是( AC )。

A.销售商品时:

借:应收账款 222

贷:主营业务收入 196

应交税费一应交增值税(销项税额)26

B.销售商品时:

借:应收账款 226

贷:主营业务收入 200

应交税费一应交增值税(销项税额)26

C.结转成本时:

借:主营业务成本 140

存货跌价准备 10

贷:库存商品 150

D.收到货款时:

借:银行存款 226

贷:应收账款 226

【解析】

关键考点1:新收入准则规定商业折扣和现金折扣为作为可变对价管理,商业折扣按直接扣除折扣后的金额入账,现金折扣按最有可能发生的对价入账。

主营业务收入=(220-20)*(1-2%)=196(万元)

关键考点2:现金折扣不考虑增值税,应交税增值税销项税额=(220-20)*13%=26(万元)

关键考点3:已计提存货跌价准备的产品销售,同时转回存货跌价准备。

3.根据资料(3),下列会计处理正确的是( B )。

A.交纳增值税时:

借:应交税费一应交增值税(已交税金)35

贷:银行存款 35

B.交纳增值税时:

借:应交税费一未交增值税35

贷:银行存款 35

C.交纳增值税时:

借:应交税费一应交增值税 35

贷:银行存款 35

D.交纳增值税时:

借:应交税费一预交增值税 35

贷:银行存款 35

【解析】

关键考点:缴纳前期的增值税通过“应交税费—未交增值税”科目反映。注意与增值税相关的会计科目的级次。进项税额和销项税额是二级科目应交增值税的明细科目。

4.根据资料(4),甲公司应借记的会计科目是( D )。

A.应交税费一应交增值税(销项税额)

B.应交税费一未交增值税

C.应交税费一应交增值税(简易计税)

D.应交税费一预交增值税

【解析】

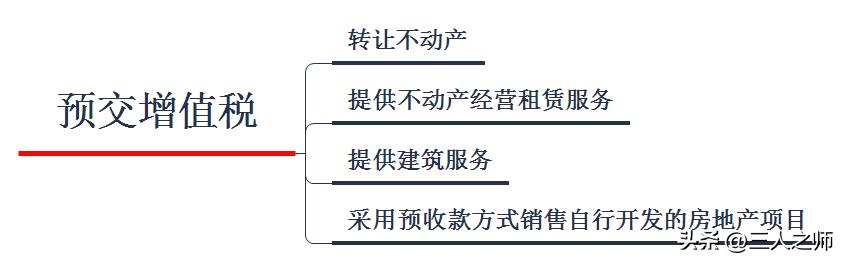

关键考点:预交增值税是应交税费二级科目。主要核算在不动产转让、提供不动产租赁、提供建筑服务收到时预收款及采用预收款方式销售自行开发的房地产等预缴的增值税。

5.根据资料(5),下列说法中正确的是(ABC )。

A.应贷记“应交税费一应交增值税(进项税转出)”科目3.25万元

B.应借记“其他应收款科目2万元

C.应借记管理费用科目26.25万元

D.应借记营业外支出科目26.25万元

【解析】

关键考点1:存货的清查账务处理。

关键考点2:非正常损失是指管理不善造成被盗、丢失、霉烂变质的损失,以及因违反法律法规造成货物或不动产被依法 没收、销毁、拆除。

非正常损失进项税转出情形:

1.非正常损失的购进货物,以及相关的劳务和交通运输服务。

2.非正常损失的在产品、产成品所耗用的购进货物(固定资产除外)、加工修理修配劳务和交通运输服务;

3.非正常损失的不动产,以及该不动产或不动产在建工程(新建、改建、扩建、修缮、装饰不动产)耗用的购进货物、设计服务和建筑 服务。

非正常损失是指管理不善造成被盗、丢失、霉烂变质的损失,以及因违反法律

注:因不可抗力造成的损失,其进项税额可以抵扣。

,

免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com