计算机制造行业分析报告(计算机行业研究及2022年度策略)

(报告出品方/作者:华鑫证券,宝幼琛,任春阳)

1、 计算机板块处于正合适布局时点1.1、 计算机板块估值到达历史平均水平

计算机板块全年存在相对收益。受新冠疫情以及中美摩擦等影响,2021年A股市场 呈现较大波动。截至12月31日,2021年计算机板块收益率为4.60%,同期沪深300收益率 为-9.12%,跑赢沪深300指数13.72pct,在中信28个一级行业中排第21位,表现相对疲 软。整体来看,疫情对计算机行业的扰动虽然有所减弱,但仍然存在,抗疫使得政府非 必要支出收紧,相关的信息化招投标有所减少,疫情使得项目的线下实施延后,对部分 以项目实施为商业模式的公司影响较大,同时中美摩擦更加凸显自主可控的重要性,网 络安全、工业软件等行业政策上得到支持。智能驾驶、能源IT等高景气度行业有不错的 表现。

1.2、 板块业绩有所改善,公募低配计算机

2021年疫情影响逐步减弱,业绩开始有所改善。计算机板块营收整体呈现稳步增速 的态势,2020年实现营收7736.45亿元,同比增长6.46%,疫情使得2020年营收增速 降低近几年最低水平。归属净利润方面,2018年由于商誉计提较多,使得净利润增 速下滑最为明显,2020年实现净利润255.73亿元,同比下降7.17%,主要受疫情影 响,部分以项目制订单为主要商业模式的公司业务开展受阻,尤其是在政府、医院 领域,由于下游客户信息化项目延迟招投标,以及正在实施过程项目的延迟进场, 同时政府抗疫支出加大,非必要信息化支出减少。2021前三季度计算机板块实现营 收5788.10亿元,同比增长18.46%,实现归属净利润208.74亿元,同比增长0.46%, 营收和净利润增速均较2020年有所提高,疫情影响逐步减弱,板块业绩有所改善。

2021Q3公募基金减仓计算机,相对低配。按照证监会行业分类,2021Q3公募基金信 息传输、软件和信息技术服务业持有市值相比Q2有所减少,达到2497亿元。公募基金持 有市值占基金净值有所减少,达到1.06%(同比减少0.36pct),占股票投资市值比例大 幅降低,达到3.93%(同比减少1.88pct),计算机持股比例降低至2019Q2以来新低。截至2021三季度,公募基金相对标准行业配置低配计算机-0.51%,达到2018年以来新低。

2021Q3公募基金重仓计算机板块(申万分类)公司108家(与2021Q2增长4家),合 计重仓市值约921亿元(2021Q2为901亿元)。2021Q3公募基金计算机行业前十大重仓股 (持有市值最多)为恒生电子、广联达、深信服、科大讯飞、中科创达、宝信软件、用 友网络、金山办公、德赛西威、安恒信息。相比于2021Q2,安恒信息新进入前十大公募 持仓,恒生电子、广联达获得较大幅度加仓,科大讯飞、深信服减仓较多。

2、 信创:政策加码不断,行业景气度攀升2.1 、电子政务及行业信创推进,市场规模放大

随着电子政务以及行业信创启动,信创规模有望逐级放大。首先,党政信创有望正 式从过去的行政办公拓展到电子政务信创建设。2022年1月6日,国家发改委公开印发 《“十四五”推进国家政务信息化规划》,提出“到2025年国家电子政务网安全保障达 到新水平,全面落实信息安全和信息系统等级分级保护制度,基本实现政务信息化安全 可靠应用,确保政务信息化建设和应用全流程安全可靠。”

2021年是信创大范围落地元年,主要目标市场是行政办公,目前全国大部分省份已 经完成招标。从各省采购情况来看,已经完成委/省/市三级政府PC及服务器采购。预计 2022年开始,电子政务信创市场将逐步启动,十四五规划明确指出原则是自主可控、安 全可靠。可以确认十四五期间(2021-2025),行政办公及电子政务要全部完成国产化 替代。因此,增量信创市场有望在三年内逐步落地。

以金融、石油、电力、电信、交通、航空航天、医院、教育为代表的八大重要行业 将启动国产化替代项目并稳步推进。在政策方面,先后出台了《关于开展2017年电信和 互联网行业网络安全试点示范工作的通知》《2018年教育信息化和网络安全工作要点》 《2018年农业部网络安全和信息化工作要点》《关于加强工业互联网安全工作的指导意 见(征求意见稿)》等文件,自主可控市场空间向“8 2”的主要行业拓展,将导致国 产化市场空间成倍数级释放。

金融及电信等重点行业信创已全面启动,包括中国工商银行、中国银行等金融巨头 均在近期开展了规模较大的信创产品招标。中国长城产品已全面进入六大国有银行及各 地城市行,股份制银行并形成标杆项目;南天信息、神州数码、北明软件等中标中国农 业银行2021年鲲鹏PC服务器采购项目;神州信息前三季度金融信创订单同比增长十倍; 运营商方面,2021年来运营商纷纷开启了电信领域国产化全面布局,加大对信创相关人 力、财力的投入,启动软件迁移适配工作。2022年开始,我们预计运营商会提升对国产 服务器的招标比例。

2.2 、信创产品生态不断完善,从“能用”迈入“好用”

IT产业底层核心产品国产化重要性凸显。中兴禁售、华为断供事件截然不同的后果 引发国内高科技行业对于加快掌握产品核心技术进程、实现从产业价值链底端到上层转 变的关注和重视。在核心技术上受制于人是目前国内IT企业存在的重大隐患。IT国产化 是基于“硬件-软件-服务”链条实现整体生态的国产替代,在这一进程中本土IT企业应 以目前国产核心软硬件企业为龙头,缩减适配成本;以国家政策利好环境为支撑,逐步 完善整机生态。

“振芯铸魂”掀起计算产业国产化大潮。2018年以来,美国“科技霸权主义”对本 土IT企业实施打压限制,中兴、华为事件敲响行业警钟,此次国产化替代浪潮开始松动 Wintel联盟在国内的地位。在国产CPU方面,已发展出龙芯、飞腾、鲲鹏、申威、海光 和兆芯等多个体系;与之对应地,国产操作系统完成从“可用”向“好用”的过渡,基 于Linux内核的二次开发,包括中标麒麟、天津麒麟、深度、普华等。由于IT产业存在产业链上下游的适配问题,行业内木桶效应显著,这要求各环节的对核心技术的掌握整 体推进,加速形成一个完整的正反馈国产化生态系统。

国内四大IT集团自主可控深度布局。目前我国规模化布局自主可控产业的主要为四 大IT集团,分别为中国电子集团(CEC)、中国电子科技集团(CETC)、中科院系和华 为。CEC中央直接管辖,旗下两个自主可控公司:中国长城(持股40.59%)和中国软件 (持股42.13%);CETC旗下主要自主可控公司为太极股份(持股38.97%);中科院旗下 主要自主可控平台为中科曙光(21.32%);华为在芯片、服务器和操作系统上均有布局。

PK体系已在重点领域得到广泛的应用。2019年12月29日,《PK体系标准(2019年版)》 及《PKS安全体系》发布,宣告国内首个计算机软硬件基础体系标准正式落地。“PK体 系”是飞腾“Phytium处理器”和麒麟“Kylin操作系统”的结合,具有完全自主知识产 权,从2011年发展至今,已经成功应用于政府信息化、电力、金融、能源等多个行业领 域。《PK体系标准》的推出,实现了上下游厂商技术服务以及体系内用户的标准化,同 时也解决了体系内部产品与第三方接入产品之间接口、参数、版本等的适配问题。“PK 体系”对标Windows Intel体系,是计算机基础体系的中国架构,将逐渐形成上下游协调发展的良性生态链。

华为鲲鹏生态逐渐成型。鲲鹏计算产业是基于鲲鹏处理器构建的全栈IT基础设施、 行业应用及服务,包括PC、服务器、存储、操作系统、中间件、虚拟化、数据库、云服 务、行业应用以及咨询管理服务等。鲲鹏计算产业依托开发者及人才培养体系,以构建 全行业全场景的产业体系为目标,实现产业链上下游共享红利。华为将核心产能聚焦在 商用处理器、数据库、云端、操作系统以及存储几大方面,在中间件、应用软件及操作 系统方面实现开源,积极与业内其他厂商寻求协作开发,推出基于鲲鹏主板的服务器与 PC产品。华为鲲鹏计划以华为鲲鹏 升腾双芯片为核心,构建完整国产计算生态。华为 在市场占有率较低的前期致力于引导行业中的参与者,树立生态标杆;在生态发展较完 备的后期则实施集中化研发策略,退出部分专业性强的领域。除了自建生态方面做出的 努力外,华为还联合国内各大软硬件企业,以“硬件开放,软件开源”的策略拉拢合作 伙伴,目前已有超过150家企业成为鲲鹏计算产业的参与者(报告来源:未来智库)

3、 工业软件:智能制造 国产替代 政策支持3.1 、工业软件定义及分类

业内的共识是:工业软件是工业知识软件化的结果,工业软件指将数学、物理、化 学、电子、机械等多学科知识进行融合并软件化,使工业软件成为智能工具,起到定义 工业产品、控制生产设备、完善业务流程、提高运行效率等作用,其核心在于帮助工业 企业提质降本增效,提高企业在高端制造中的竞争力。

工业软件是工业与软件相互融合、促进的产物。工业软件源于工业需求用于工业场 景,根植于工业又脱胎于工业,工业软件的诞生需要扎实的工业积淀与技术积累,沉淀行业Know-how。法国达索、德国西门子等公司的发展印证只有基于高端工业才能孕育世 界一流的工业软件。

结合产品形态、用途和特点的不同,工业软件可分为研发设计、生产控制、信息管理 和嵌入式软件四大类。每类软件都有不同产品和代表企业,其中研发设计类软件主要 用于提高企业的研发能力和效率,包括 CAD/CAE/PLM/EDA 等,代表企业包括 Autodesk、达索系统、中望软件、华大九天等;生产控制类软件主要用于提高制造过 程的管控水平、改善生产设备的效率和利用率,包括 PLC/EMS/MES 等,代表企业 包括西门子、霍尼韦尔、宝信软件、中控技术等;信息管理类软件主要用于提高企业 管理水平和资源利用效率,包括 ERP/PM/CRM 等,代表企业包括 SAP、oracle、用 友网络、金蝶等;嵌入式软件是嵌入在硬件中的操作系统和开发工具软件,包括 PLC/SCADA/DNC 等,代表企业包括 WNDRVR、西门子、海尔、中兴等。

3.2 、制造大国到制造强国,工业软件是破局关键

根据世界银行统计数据,我国制造业增加值自2010年起就已超越美国成为世界第一, 此后多年保持世界第一的位置,2019年我国制造业增加值3.82万亿美元,远超第二名的 美国2.34万亿美元,并且增速也排在几个强国之首,是名副其实的制造大国。同时我国 是全世界唯一拥有联合国产业分类中所列全部工业门类41个工业大类、207个工业中类、 666个工业小类的国家,产业体系较为完整。

但我国制造业呈现出“大而不强”、“全而不优”的特点,长期处于价值链的中 底端,主要从事的是劳动密集型的基础加工组装业务。根据工信部原部长苗圩的描述: 在全球制造业四级梯队格局中,中国处于第三梯队。我国在核心技术、发明专利、研 发创新等方面与欧美发达国家存在较大差距,推动制造业高质量发展、建设制造强国 是我国经济发展的重大战略任务之一。

制造强国建设中工业软件重要性凸显。显示:我国 2019 年制造强国发展指数值 110.84,仍处于世界主要制造业国家的第三 阵列,落后于美德日等国。其中,质量效益分数项关注质量指数、世界知名品牌数、制造业增加值率、劳动生产率、销售利润率等指标,持续发展分数项关注研发投入、 发明专利、单位制造业增加值能耗等指标;在参与比较的九国中,我国这两项指标分 别得分 16.1/15.6,仅排在第 7 名。在我国制造业发展规模已经大幅度领先的情况下, 制造强国的建设将从这两方面发力,以智能制造为主要抓手,来推动制造业的高质量 发展。而工业软件作为智能制造的核心内容,在制造强国的建设中发挥着重要作用。

根据制造强国综合指数,目前我国整体处于工业化中后期,是比较优势转型的关 键阶段,人力成本、环境成本的优势不再,进入转型升级重塑产业竞争新优势的时期, 在这一时期工业软件的广泛应用将推动后工业化进程。

3.3 、外部环境封锁,倒闭国产替代加速

相比于美德日等国的工业化发展历程,我国工业发展晚几十年,对应的工业知识 技术积累相对较少,工业软件的需求也较少,“造不如买”一直是国内工业企业普遍 观点,造成我国工业软件远远落后于发达国家,高端的工业软件一直被海外巨头垄断,工业软件作为卡脖子的关键产品,深受国际形势影响。近些年来中美贸易摩擦不断, 美国通过“实体名单”等措施,限制我国高科技领域相关单位产品出口以及美国技术及 相关服务的支持。

2019 年美国制裁华为,Cadence、Synopsys 和 Mentor Graphics 三大 EDA 供 应商停止对华为供货,EDA 软件是为芯片设计工程师提供仿真和验证的工具,能够 极大提高集成电路设计的效率和可操作性。2018 年美国 Cadence、Synopsys 和德国 Mentor Graphics 在全球 EDA 软件市场占 64.10%份额,这三大 EDA 厂商在国内市 场份额高达 77.7%,EDA 断供事件对我国芯片企业产生严重影响。2020 年哈尔滨工 业大学和哈尔滨工程大学被美国列为实体名单,并被禁止使用 MATLAB 及配套软件。

从国家层面讲,华为 EDA 断供以及哈工大 MATLAB 软件禁用等事件的频繁发生 给国家安全敲响了警钟,凸显出研发自主可控工业软件的重要性,倒逼国内工业软件 企业发展。从企业层面讲,随时断供的工业软件增加企业的供应链风险,影响公司的 生产经营。我们认为,在中美贸易摩擦的大背景下,断供事件将加速工业软件的国产 替代。

3.4 、政策支持,工业软件迎来发展良机

工业软件领域政策持续不断出台。2015 年出台的《中国制造 2025》,是我国实 施制造强国战略的第一个十年行动纲领,提出要开发自主可控的高端工业平台软件和 重点领域应用软件,建立工业软件集成标准和安全评测体系;2016 年“十三五”规 划提出要实施智能制造工程、加快发展智能制造核心支撑软件,将高端工业和大型管 理软件列入重点突破领域;此后各部门出台了多项政策引导行业发展方向,包括《国 务院关于深化制造业与互联网融合发展的指导意见》、《软件和信息技术服务业发展 规划(2016-2020 年)》、《关于深化“互联网 先进制造业”发展工业互联网的指导 意见》等;2021 年“十四五”规划提出要补短板,解决集成电路、智能制造等“卡 脖子”技术问题,为工业软件的发展提供了良好的政策环境。

3.5 、国内工业软件发展迅速,国产替代空间大

我国工业软件市场发展加快,增速高于全球水平。全球工业软件市场规模从 2012 年 2850 亿美元增长到 2019 年 4107 亿美元,CAGR 为 5.36%,国内工业软件 市场规模从 2012 年 728.6 亿元增长到 2020 年 1974 亿元,CAGR 为 13.27%,超过 全球平均水平。根据前瞻产业研究院的预测:国内工业软件市场规模将由 2021 年的2294 亿元达到 2026 年的 4301 亿元,未来几年复合增速 13.40%,国内市场仍将保 持较快增长。

据 数 字 化 企 业 研 习 社 数 据 : 2018 年 我 国 工 业 软 件 中 只 有 ERP 和 CAD/CAE/CAPP 的渗透率超过了 50%,其他工业软件的渗透率大多低于 30%,国内 工业软件渗透率普遍较低,未来有较大的提升空间。

国产工业软件自给率低,进口替代空间大。目前国内工业软件产品主要应用于工 业机理简单的低端市场领域,而高端的工业软件自给率较低。比如经营管理类国产软 件虽然已经占到 70%,但高端市场仍然以 SAP、oracle 为主;生产控制类软件占 50% 市场份额,但高端市场不占优势;而在运维服务类软件中,国产软件由于缺乏成熟工 程应用以及数据经验积累,仅占 30%市场份额;而对于研发设计类软件,95%依赖国 外进口,远期进口替代空间大。

从国内市场工业软件前十供应商国内外企业数对比来看,研发设计类软件如 CAD/CAE/PLM 国内企业分别为 3/0/2 家,国外企业占绝对部分;MES/SCM/ERP 国 内企业分别占 7/4/7 家。国内工业软件市场整体呈现出“管理软件强、工程软件弱, 低端软件多、高端软件少”,高端领域进口依赖大的特点。(报告来源:未来智库)

4、 智能驾驶:渗透率提升带来产业链投资机会4.1 、政策推动下智能驾驶渗透率不断提升

随着科技的进步以及产业的发展,“电动化、智能化、网联化、共享化”已经成为 汽车行业的发展趋势,在四化的推动下,我国智能驾驶的渗透率不断提升。根据前瞻产 业研究院测算,2016年我国L1、L2级自动驾驶渗透率约为3%,而根据国家工业信息安全 发展研究中心发布的《智能网联汽车数据安全研究》显示,2020年我国智能网联汽车市 场渗透率已经达到15%。2021年新推出的车型均以L2/L2 级自动驾驶为主,广汽、蔚来、 小鹏等多家国内车企表示正在全力研发L3级别车型。

2020年11月,在世界智能网联汽车大会上,清华大学教授、国家智能网联汽车创新 中心发布了《智能网联汽车技术路线图2.0》,对我国的智能网联汽 车发展提出了具体的规划。将智能网联发展分为三个阶段:2020-2025年为发展期,2026-2030年为推广期,2031-2035年为成熟期。其中提到到2025年,PA(L2)、CA(L3)级 智能网联汽车市场份额超过50%,HA(L4)级智能网联汽车实现限定区域和特定场景商 业化应用;到2030年,PA、CA级智能网联汽车市场份额超过70%,HA级智能网联汽车市 场份额达到20%;到2035年,中国方案智能网联汽车技术和产业体系全面建成、产业生 态健全完善。在政策以及车企的推动下,预计中国智能驾驶渗透率将会进入快速提升阶 段。

4.2 、算力算法数据持续改善,为智能驾驶提供技术支撑

算力、算法、数据这三个人工智能技术的发展的要素近几年在持续提升,为智能驾 驶技术的发展提供坚实的技术支撑。

算力:AI芯片不断升级迭代,为算法提供支持。由于人工智能算法需要对数据进行 训练和推断,才能得出好的模型,因此对算力的要求越来越高。近些年人工智能快速发 展的主要原因之一就是算力的提升,从最开始的运用CPU进行深度学习,到后续运用GPU, 再到专为深度学习算法定制的 FPGA 和ASIC 芯片,乃至最新的类脑芯片,摩尔定律支 撑下AI芯片快速发展,AI 芯片的算力从19世纪60年代的每秒百次浮点运算数提高到移 动互联网时代的百亿次,近期的万物互联与智能化时代则提高至每秒万亿次,算力和功 耗性能快速提升,AI芯片不断升级迭代,为深度学习算法在云端和设备端实现商用提供 了支持。

2)算法端:基于深度学习的神经网络算法不断发展,感知和认知不断迭代,效率 逐步提高,同时叠加开源深度学习平台,大幅降低企业的开发成本和客户的购买成本; 3)数据端:5G时代到来,随着物联网、工业互联网的逐步渗透,使得全球数据量 从2010年的2ZB迅速增长到2018年的32ZB,预计2025/2035年将分别达到175/2142ZB。海 量的数据为算法模型提供训练基础。

4.3 、智能驾驶带来产业链投资机会

根据国际清洁交通委员会发布的《中国电动汽车成本受益评估(2020-2035)》中 的数据显示,2020年中国电动汽车价格比传统燃油车高出5000-17000美元,其价值差异 主要体现在智能座舱、车载传感器、汽车软件、订阅服务等智能驾驶所必需的硬件与软 件上。随着渗透率的逐步提升,产业链将充分受益。

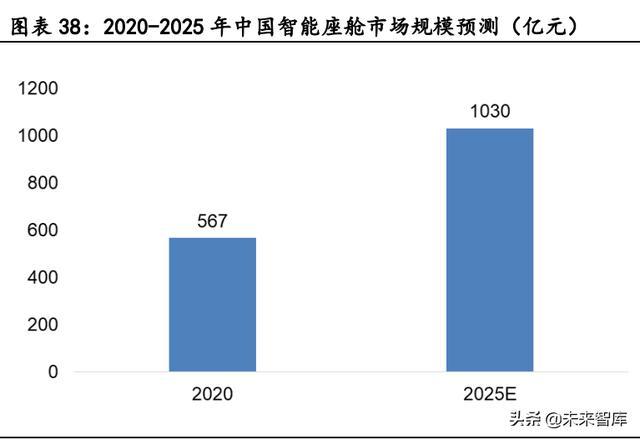

交互端:智能座舱将传统座舱的机械仪表和中控屏用液晶仪表、HUD、车联网模块等代替,带给驾驶员和乘客更智能的座舱体验,成为休闲、娱乐、办公等多功能于一体 “第三空间”。智能座舱作为人车交互的重要平台,在汽车网联化大背景下渗透率逐步 提升。IHS发布的《智能座舱市场与技术发展趋势研究白皮书》显示,2020年我国智能 座舱渗透率约为48.8%,2025年渗透率有望达到75.9%,远高于世界平均水平。根据前瞻 产业研究院的预测,我国智能座舱市场规模将由2020年的567亿元增长到2025年的1030 亿元,CAGR为12.68%。

车端:感知层作为汽车的“眼睛”,是实现智能驾驶的第一步。市场上主要采用多 传感器结合视觉方案,需要利用各传感器特点,形成优势互补,在不同环境下发挥自身 功能。目前主流的车载传感器有车载摄像头、激光雷达、毫米波雷达、超声波雷达等。 随着我国ADAS渗透率的逐步提高,将给车载传感器带来巨大的增量机会,行业将长期维 持高景气。

1)车载摄像头:2018年全球单车摄像头搭载个数均为1.7颗,Yole预测2023年将达 3颗。具体来看,L2级别的ADAS系统至少需要车载摄像头6颗(1前视 1后视 4个环视), L3级别ADAS系统至少需要车载摄像头7颗(2前视 1后视 4环视),L4级别ADAS系统车载 摄像头需求将达13颗。2020年,我国车载摄像头市场规模约为64亿元,ICV Tank预测 2025年市场规模将达230亿元,CAGR约为29%。

2)激光雷达:目前我国正处于L2-L3的过渡阶段,市场新车型以L2/L2 为主。L3级 自动驾驶作为ADAS到ADS的分水岭,激光雷达对整车智能化程度的提升起着至关重要的 作用。随着未来5年L3级ADAS快速渗透叠加激光雷达降本进程的不断推进,激光雷达市 场将迎来巨大增量。前瞻产业研究院预测中国激光雷达市场规模将由2021年的2.3亿元 提高到2026年的432亿元,5年时间增长186倍。

3)毫米波雷达:毫米波雷达具有穿透性强,空间辨识度高等特点,是智能驾驶视 觉方案的重要组成部分。随着智能驾驶渗透率的逐步提高,Ofweek预测中国毫米波雷达 市场规模将由2018年的67亿元增长到2025年的310亿元,CAGR约为24.46%。

4)超声波雷达:超声波雷达主要分为 40kHz、48kHz 和 58kHz ,频率不同导致灵 敏度和探测角度不同,主要用于自动泊车和倒车雷达。根据前瞻产业研究院和新思界产 业研究中心的数据:2020年我国超声波雷达市场规模为51.7亿元,预计2023年将达到63 亿元,CAGR约为6.81%。

云端:软硬件解耦对汽车电子电力架构(EE)提出新要求,总体呈现出由分布式转 变为集中式,最终形成车载电脑 云计算的趋势。集中式架构将从多个ECU收集的数据在 同一个域控制器中统一处理,减少计算冗余,使域内主导的DCU或MCU具备更强的算力。 在汽车软件代码行数破亿的大背景下,算力逐步向中央集中,分布式架构将成为行业主 流。

1) 算力:智能驾驶汽车涉及到传感器环境感知、高精地图/GPS精准定位、V2X信 息通信、多种数据融合、决策与规划算法运算、运算结果的电子控制与执行等过程,需 要处理海量数据和大量逻辑运算,对算力提出了极大的需求。据地平线数据,自动驾驶 每增加一级,会增加数十倍的算力需求。L2级自动驾驶的算力需求仅要求2-2.5TOPS, 但是L3级自动驾驶算力需求就需要20-30TOPS,到L4级需要200TOPS以上,L5级别算力需 求则超过2000TOPS。高算力刚需拉动了车载AI SoC芯片的需求,车载AI SoC芯片将迎来 发展良机。

2) 软件:智能驾驶对软件的可扩展性、灵活性和可复用性的要求逐步提升,软件 代码行数已经破亿,2025年或破6亿。在软件定义汽车时代,汽车整体价值量将逐步向 软件方倾斜,软件价值占比将进一步提升。以特斯拉FSD,蔚来NOP为代表的软件订阅服务将重构车厂盈利模式,实现产品全生命周期盈利覆盖。据麦肯锡预测,2025年纯电动 车型软件单车价值量将达0.23万美元,2030年有望达到1.82万美元,CAGR约为51.24%, 2030年后汽车软件驱动占比将高达30%,硬件驱动仅占41%,软件的价值量占比将逐步提 升。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 - 官方网站

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com