纳斯达克指数市场收益率(从盈利能力看纳斯达克指数的投资价值)

纳斯达克100指数由具备颠覆性、前瞻性、影响力的创新企业组成,这些公司在多个领域影响我们的生活。通用电气、芝加哥煤气公司等其他工业企业推动了美国20世纪的经济发展, 帮助其实现农业向工业的转换。在20世纪中期,通用电气、大型汽车制造企业、大型石油企业仍然是美国市值最大的公司。但到21世纪,科技进步、互联网时代来临代表着经济从工业向高科技转型,从声波向数字化转型,从硬件向软件转型。

纳斯达克100指数于1985年开始编制,基期1985年2月1日,基点125。指数选择NASDAQ证券交易所挂牌的本地及国际企业中市值前100大的非金融类公司,并依据市值计算权重。结合指数编制方案、成分股、板块定位等,可以看到纳斯达克100指数覆盖信息技术、通信、可选消费、生物科技等高成长高科技领域,包括苹果、微软、亚马逊、特斯拉、英伟达、谷歌、Facebook等全球科技龙头,体量大,创新性强,引领全球科技产业发展,具有较高的长期配置价值。

1 指数风险收益特征

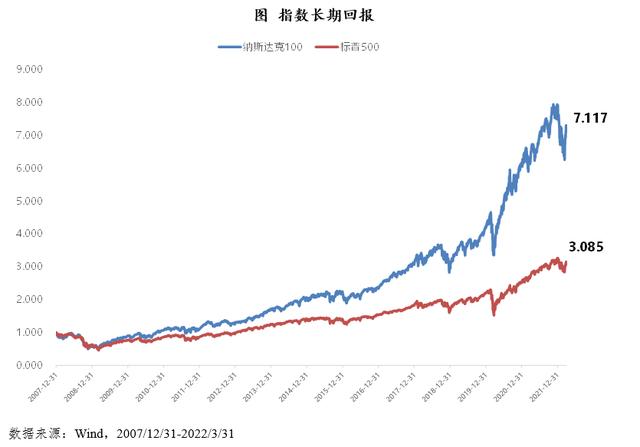

自2007年底至2022年3月底,纳斯达克指数累计收益达到611.7%,年化收益14.76%,均大幅领先于同期标普500指数的208.5%和8.22%,纳斯达克100指数的累计收益已经接近标普500指数的3倍,年化收益领先6.54%,指数长期回报占据绝对优势。对比风险类指标,纳斯达克100、标普500的年化波动率为22.86%、20.72%,波动率水平非常接近,纳斯达克100指数略高,指数在实现长期回报的同时并没有带来更高的风险。最大回撤方面(含2008年和不含2008年),纳斯达克100指数均低于标普500指数,尤其是去除2008年后最大回撤28% vs 34%。总结来看,纳斯达克100长期收益突出,波动率相近,风险控制能力更好,具备更好的风险收益特征(夏普比率0.65 vs 0.40)。

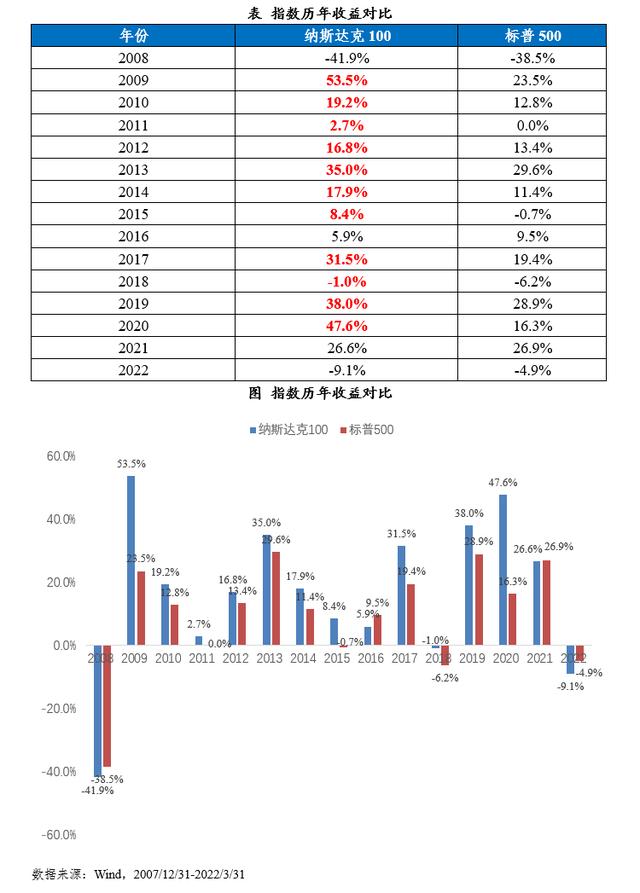

在最近的14个完整年度中,纳斯达克100指数有11年跑赢标普500指数,在大多数年份表现出绝对的优异优势。尤其在2009、2020年,纳斯达克100指数收益均大幅跑赢标普500指数,收益差超过30%。跑输年份中,2021年小幅跑输0.3%,即便在发生金融危机的2008年,也是仅小幅跑输3.4%。

自2008年底至2022年3月底,对比纳斯达克100与标普500的滚动一年超额收益(滚动252天的收益率之差)、波动率差(滚动252天年化波动率之差),可以观测到,在相近的波动率水平下,纳斯达克100指数在1年的投资维度上实现了大部分时间(接近88%的概率)跑赢标普500。与此同时,超额收益的中位数达到7.40%。

进一步地,将纳斯达克100全收益指数的收益与同期存在的美国大盘基金、美国大盘成长基金进行对比,无论在短中长期的时间跨度上,纳斯达克100几乎全部实现超过99%以上的胜率(仅在1年回报中对美国大盘基金的胜率为91.2%)。

2 纳指 100 长期盈利能力强

前 10 大权重包括苹果、微软、亚马逊、特 斯拉、谷歌、脸书和英伟达等,由于均是各自领域 NO.1,其业务分布 全球,因此受政策影响相对较小,长期盈利能力强。从历史数据来看,纳指100指数净资产收益率(ROE)连续3年超过20%,在所有同类指数中最高。同时,预计在未来2年,纳指 100 指数ROE有望达到 45.72%,在中美主要宽基指数中表现最好。

风险提示:本资料仅作参考,不构成任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。投资有风险,入市需谨慎。

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com