理财十大经验分享(四年理财经验分享)

我是15年本科毕业,18年研究生毕业,本科期间可谓是花钱如流水,不懂得规划,经常是月初吃想喝辣,月末吃土的节奏,还有很多次花的没钱了打电话跟爸妈要钱的囧态。

15年本科毕业到研究生开学的暑假我在规划读研生活的时候突然想到了理财这个事情,因为读研费用比本科高很多,再加上自己年纪不小不想再让父母供自己读书,所以做好了读研的金钱规划,读研期间没有花家里一分钱,还在毕业前给了爸妈自己攒的一万块,那种感觉特别棒!

15年9月开始自己就开始记账,直到今天都没有落下过一天,对于自己的支出预算了如指掌。也是从那时候开始混迹一个理财论坛,到现在积累了4250多个粉丝,也收获了很多,现在我的同学朋友遇到理财上的难题都会跑来问我,很有成就感。

现把经验总结在这里,希望对大家有所帮助。

1.理财小科普及理财方式介绍对于理财小白来说可能对于理财两个字感觉很深奥,或者说感觉水很深,风险很大,其实这是对于理财的一种误区,理财并不是想要一夜暴富或者异想天开,反而可以提升自己对于金钱的掌控能力。

我们都听过一句话:理财就是理人生,会理财的人过得都不会太差。

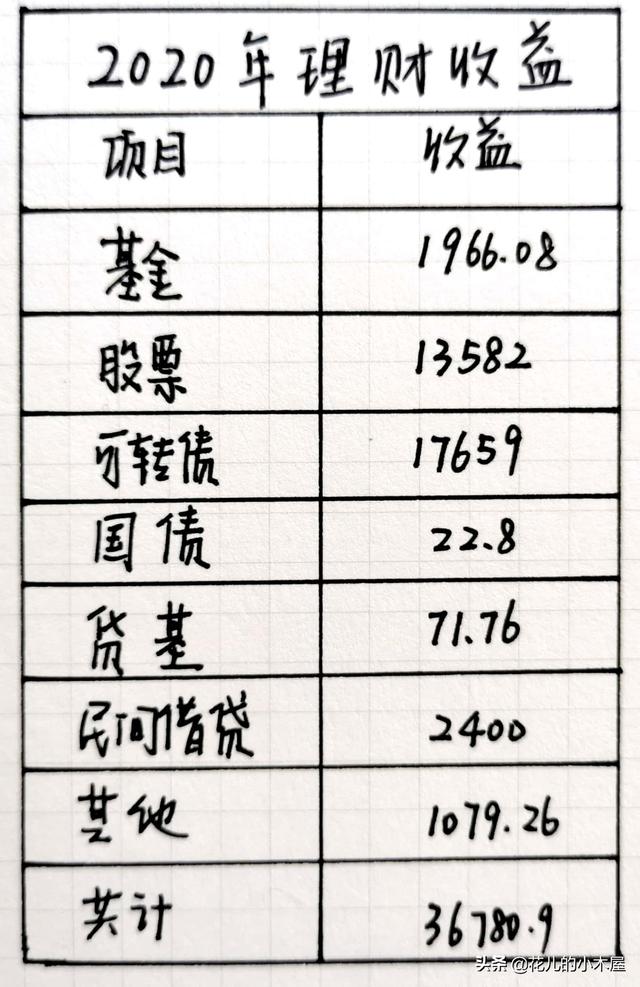

先上一下我近2年的理财成果。

2018年理财收益

2019年理财收益

截至4月2020年的理财收益如下:

2020年1—4月理财收益

我的理财方式也比较简单,包括基金,股票,可转债,国债,货基,民间借贷,p2p,其他这几种,下面我分别介绍一下这几种方式。

基金我主要采用手动定投 到止盈点收割的方式,手动定投就是不设置自动扣款,而是每个月根据大盘情况手动投一次或者N次,到止盈点收割就是不能无穷无尽的一股脑的投,收益率达到自己理想的时候要赎回,比如我设定的止盈点是15%—20%,那么当这只基金收益达到15%-20%之间我就考虑赎回,然后再重新定投。

股票和可转债放在一起说,首先这两个都需要有个股票账户才行,股票就很普通了,收益高风险也高,初入理财的小伙伴不建议一上来就买股票,当然如果有长期持有的打算,也可以买一些好股票,比如五粮液,格力,平安这一类稳定绩优的股票。

可转债是上市公司发行的一种债券,20年开始变得比较火爆,风险相比股票可以说天壤之别,虽然是上市公司发行的,但是几乎可以说是无风险的一种方式,开通股票账户后如果交易日有新债,我们就可以申购,第二天公布中签号,如果中签就缴款,不中就不用管,新债都是100块一股,中签的话一般是中10股,也就是需要交1000块,然后等20天左右就上市,上市价钱普遍在100-150之间,大部分集中在120-130,也就是不到一个月1000块可以赚两三百,可以说是无本套利了。

大家可能会看到我的可转债收益都会比较多,当然这不仅仅是靠打新债赚的,可转债还有一种玩法就是低买高卖,因为他上市之后就可以自由买卖了,我会挑选一天浮动比较大的债在低点买入高点卖出。

买股票交易是t 1,可转债是t 0。就是股票如果没有底仓我今天买入,明天才可以卖,可转债当天买当天就能卖,所以低买高卖特别适合可转债。

国债相信大家都知道,国家发行的,可以说风险几乎为0,利率在3%-5%之间,分3年期和5年期的,方式分凭证式和电子式,凭证式需要去柜台买,买入后到期连本付息,电子式可以通过网银买,每年付息,到期连本 最后一年的利息,一般是10号发行,但不是每个月都有,银行会提前发布信息,注意留意即可。

货基也比较普遍,也是基金的一种,不过随用随取,利率现在基本都是3%以下,余额宝就是一个最典型的例子,是备用金的好去处,现在我基本用银行产品来替代。

P2P就是我们知道的网贷,风险实际上要比股票大的多,因为这种理财方式存在跑路的风险,像e租宝,团贷网,懒财这些,包括前几天出公告的随手记。所以这种方式不提倡,我个人还有2W多未到期的网贷,到期后不准备再投入。

民间借贷和P2P相对应,就是我们私下里认识的人之间的一种借贷,按照双方之间的约定借本付息,利率在10%左右,这种需要我们绝对了解对方,也要写好借据等凭证,估计是没有法律保障,所以根据自己的情况来。

2.如何合理做出支出预算?做支出预算的前提是先记账,月度支出预算至少记一个月才行,年度至少记一年。

我本人近两年的支出预算如下图:

2018年预算支出表

2019年支出预算表

19年实际支出里有给妈妈做心脏手术的13万,如果去掉这笔钱实际支出就是122643,也在预算范围内的。

可以像我这样列出支出项目,分类记账,我这个是用的随手记app记录的,支出项目也是按照app自带的稍作修改来的,他里边分的比较细,如果喜欢简洁的也可以用Timi时光记账,它是那种时间轴的,也挺不错。

想做预算可以先记一个月或者一个季度,看看自己每月支出大概多少,有哪些是不必要的,那做预算的时候就可以少做一点,有哪些是必需支出,比如房贷房租保险这些都是可以预见的,每月支出预算就可以记录上,做预算也不要说一点不差,比如上个月食品酒水我花了756元,那下月预算可以设置800或者850,如果觉得756花的多,下月就设置750或者700这样的整数,其他项目以此类推。

做月度预算我们是以月为一个单位,眼光也要看穿整月,比如5月份我们要做什么事情,有没有结婚需要随份子的,有没有需要购买的大件物品,都提前想好放到预算里。年度也是要看穿整年,比如今年我可能房子要装修,那我居家物业里就要留出装修的费用;我要给爸爸换部新手机,那交流通讯里就要多一部分手机预算。

预算根据自身实际情况做出修改,记录几个月就会步入正轨,做出合理预算了。

3.如何迈出理财第一步?(工资理财及金钱管理)理财第一步就是先攒第一桶金,以此来钱生钱,大家可以先看一下《小狗钱钱》这本书,是特别好的理财启蒙书。

我们的理财本金大部分都来自工资,所以我就说一下工资理财吧。

4321法则

图中所示是4321法则,也就是说我们每个月的收入要按照图中的比例来分配。(当然这是理论上的比例,具体比例可按照个人实际情况进行确定)

40%用来投资(也就是钱生钱),即2000元。

30%用来负担每月的支出,即1500元。

20%用来储蓄备用,也就是我们常说的备用金,即1000元。

10%用来购买保险,即500元。

分项来说(主要是针对单身或者未婚来举例,已婚家庭按照收入及家庭支出情况合理分配即可):

一、投资的部分

理财的重要公式之一就是:收入-储蓄=支出。所以确定好每月支出和能储蓄的部分之后,利用上述公式来存钱。如果想着利用收入-支出=储蓄,也就是攒下我月末剩余的钱这种想法,那么我敢断定你一定攒不下钱。

确定好就开始实施,也就是每个月工资到手马上扣掉2000元攒下来,这样一年下来可以攒24000元,再加上年终奖或者其余额外所得攒下30000不是问题,这个钱就构成了你的原始资金,也就是第一桶金。

很多人不清楚储蓄的钱应该放在哪里,这里提些对于理财小白比较实用的小建议。并不是说我非要等到攒够24000或者30000才去理财,而是从攒下2000就开始让他钱生钱,为我们生金蛋。

如图,如果我们从刚开始攒2000就让它为你生蛋的话,按照10%的年化收益率一年下来我们可以拥有25336元,而放在银行卡里一年也只有实实在在的24000元,无形中丢失了1336元的金蛋,而且24000第二年才会生出2400的金蛋,这个时候你的25336可以生出2533元的金蛋,还不包括第二年每个月攒的2000元,所以不要错过任何一天赚利息的时间。

我知道这时候又会有人说10%太高了吧,安全吗?保本吗?钱没了怎么办?这个也是因人而异,任何的投资都是有风险的,难道银行就一定安全吗,银行可以赔付的最高金额也只有50万,所以银行也不是绝对安全的,风险与收益并存,10%定投基金就可以,而且如果觉得基金风险高那么我推荐你定投指数基金,因为指数基金跟踪大盘指数,风险算比较低的,指数基金推荐两种:

1、跟踪中证500指数的,例如南方中证500。

2、跟踪沪深300指数的,例如兴全沪深300、富国沪深300、嘉实沪深300等。

可以选2-4只每月定投,比如选择2只,一只中证500的,一只沪深300的,每只每月1000元,我相信年底会给你惊喜。

二、日常支出部分

这部分就是我们平时的衣食住行了,如果确定不了自己每月需要多少,建议先记账1-3个月,把自己花费的钱都记下来,然后看看自己每个月支出是多少,也能适当的找出“拿铁因子”,还有很多不必要的花费,都可以看到。

一般日常支出分为固定支出和非固定支出。比如每月的房贷房租水电这些就属于固定支出,衣服吃饭交通这些就属于非固定支出,而我们通常削减的也是非固定支出。

三、备用金部分

每月存1000元备用金,一年可以拥有12000元的备用金,所谓备用金就是以备不时之需,比如现在的疫情就是发挥我们备用金的时候,12000至少可以够自己不上班生活2-3个月,所以储蓄备用金做到未雨绸缪是非常必要的。

既然是备用金,那肯定要把灵活性放在首位,而不是去追求收益,这跟投资部分不同,我们存备用金是用来应急的,所以要放在能够随时取出来的地方,这里比较推荐的是银行的互联网金融产品或者货基。

四、保险部分

很多人提到保险会比较反感,因为保险需要花钱买呀,但是保险在我们的生活中确确实实的很重要,每个人都应该为自己配备一份保险,毕竟谁也保证不了一辈子不生病不是。每个月500元,一年就是6000元,所以我们根据预算挑选适合自己的保险就可以了,那么保险都有哪几种呢?这里简单说一下。

一般我们说的保险是指商业保险,而不是单位交的那种社保。商业保险分为4种:重疾险、医疗险、意外险、寿险。而这4种建议有条件的情况下都买。

重疾险和寿险放一块说,重疾顾名思义重大疾病,比如常见的动辄需要花费上万几十万的这种,一般我们买的时候要先弄清楚保额和保费,保额就是生病了保险公司赔付的金额,而保费就是我们每年要交的钱,保费是根据年龄、保额、缴费年限和保障年限来确定的,比如20岁和30岁的保费肯定不一样,年龄越大保费越高,所以要趁着年轻赶紧买;保额一般就是20万、30万、50万、60万这几种比较常见;缴费年限分为20年和30年,也就是要一直交20或者30年;保障年限不同的产品也不同,保到60岁、70岁、80岁、终身这几种比较常见。买保险时都有个保费计算,按照你的需求计算出来,如果收入较低的话可以先买保额和保障期限较低的,等收入高了之后再补充一份即可,重疾是可以买多个公司的。而寿险就比较好理解了,人没了可以留给家人一笔钱,也是根据年龄、保额和缴费年限来确定保费。

医疗险和意外险放在一块说,因为这俩一般都是一年一交,也就是交一次保一年,每年都要交,所以保费上相对来说也比较便宜,像意外险每年也就百十来块,出现意外事故就可以赔付;这里的医疗险指的的百万医疗,一般报销的是我们平时医保不能报销的部分,住院即可报销,具体可参考支付宝中的好医保,一般都是每年200-400元。

以上就是近四年我的理财经验分享,如果觉得对你有用欢迎关注 转发哦。

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com