大消费行业的投资逻辑(消费升级背景下的三条投资主线)

投资要点

一、全球市场的角度来看,以日常消费品、非日常消费品、医疗保健为代表的消费股长期领跑市场,消费股是长期投资优选。2000年至今,美股和A股市场消费板块分别占据了涨幅TOP50牛股的50%和42%,且具有明显的超额收益。

二、共享消费扩容与消费升级红利是中长期投资主线。1)中国经济正经历由投资拉动向消费、服务、科技驱动的转型;2)中国人均GDP突破1万美元,财富积累支持消费扩容。从国际经验来看,人均GDP突破1万美元后,居民边际消费随着收入增长而上升,服务消费占比抬升;3)人口结构变迁催生多重消费需求。65-75后是财富积累最多的“富裕世代”,有较强的消费意愿;85-90后已成为社会中坚力量,是家庭化、品质化消费的主力;95-00后的年轻世代成长于移动互联网发展最快速的阶段,引领新消费、国潮的崛起;4)科技创新驱动消费升级新浪潮。新技术丰富供给、激发消费潜力;新需求引导创新方向、辅助高质量供给。

三、中国消费升级的路径。1)从生存型消费向发展享受型消费转变。例如汽车电动智能化、交通方式省时化、购物方式便捷化等;2)家庭结构小型化催生个人化、便捷化消费。由于人口与家庭结构的变化,我国越来越多的消费需求在贴近居民的便利店、外卖等中小业态零售模式中得以满足,同时小家电市场迅速发展;3)个性化、悦己型消费兴起。年轻世代追求个性独特、体验新奇的消费形式且富有民族情怀,已成为我国个性化消费增长的主要驱动力,并不断引领着时尚珠宝、潮流服饰、手办潮玩、新式食饮等潮流市场快速发展;4)本土品牌崛起。随着我国核心消费人群转变和中国传统文化的回归,我们也同样迎来了服装、美妆等领域国货品牌快速发展。

四、消费升级背景下的三条投资主线:

1)日常消费品领域,关注受益于量价齐升的高端/次高端白酒、健康化趋势下大众食品新品类;家庭小型化趋势下,关注便捷化消费相关的预制菜、复合调味品、冷链等;政策积极引导下,境外消费持续回流,关注免税、国货崛起主题;

2)耐用消费品向舒适、环保、智能化升级,关注:新能源汽车、智能可穿戴设备、智能家居等;

3)服务消费领域,新技术的应用驱动消费场景迭代升级,关注:线上购物、线上医疗等。

■风险提示:宏观经济超预期波动;政策落地不及预期;技术推进不及预期等。

目 / 录

正文

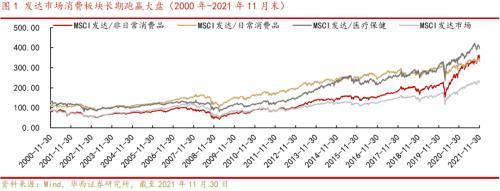

01国内外经验看,消费股是长期投资优选

全球市场的角度来看,以日常消费品、非日常消费品、医疗保健为代表的消费股长期领跑市场,消费股是长期投资优选。2000年以来,MSCI发达市场日常消费品、非日常消费品和医疗保健指数长期走势明显强于MSCI发达市场;同样在新兴市场中,近21年,MSCI新兴市场消费指数(日常消费品、非日常消费品和医疗保健)长期走势也均位于市场基准之上。

以美股市场为例,2000年至今(2021年11月末),消费板块(日常消费、可选消费和医疗保健)占据了美股涨幅TOP50牛股的半壁江山,且具有明显的超额收益。在该期间涨幅前50只个股中,大消费板块占据25个席位,占比高达50%。具体看,医疗保健/非日常生活消费/日常消费占比分别22%、16%、12%。

2000年至今(2021年11月末),A股市场消费板块(日常消费、可选消费和医疗保健)也同样表现优异。在该期间A股市场涨幅前50只个股中,消费板块占比42%。具体看,医疗保健/日常消费/可选消费占比分别18%(9只)、16%(8只)、8%(4只)。

医疗保健板块的9只个股中,片仔癀上涨182倍,恒瑞医药上涨115倍,长春高新上涨81倍,云南白药上涨63倍,通策医疗上涨51倍,华兰生物上涨44倍,新和成、康泰生物、泰格医药上涨30倍以上。

日常消费板块的8只个股中,白酒占了6席,贵州茅台自2000年至今涨了405倍,山西汾酒上涨244倍,泸州老窖上涨140倍,五粮液上涨84倍,古井贡上涨56倍、舍得酒业上涨38倍。另外2席中,伊利股份上涨57倍,双汇发展上涨34倍。

可选消费板块的4只个股中,格力电器自2000年至今上涨92倍,福耀玻璃上涨79倍,苏泊尔上涨近46倍,长安汽车上涨33倍。

02共享消费扩容与消费升级红利是中长期投资主线

2.1.消费为内需战略基石,消费市场规模优势仍有提升空间

中国经济正经历由投资拉动向消费、服务、科技驱动的转型。2011年之后,中国经济告别过去30多年10%左右的高速增长,GDP增速从2011年的9.55%下降至2019年的6.00%。这个阶段是中国经济社会的转型发展时期,过去依靠要素投入、投资驱动的粗放式发展模式受到劳动力供给结构性不足、产能过剩、生态环境恶化、外需乏力等因素的制约,经济的增长驱动因素从出口和投资向消费、服务和科技转型。发挥国内消费市场规模优势,共享消费升级红利是未来政策重点支持方向,也是资本市场中长期投资主线。

1)双循环格局下,消费为内需战略基石。十九届五中全会首次提出“要加快构建以国内大循环为主体、国内国际双循环相互促进的新发展格局”,全面促进消费,拓展投资空间,定下了“十四五”期间全面促进消费的基调。

2)2014年起消费逐步取代投资成为我国经济增长的主动力。2011-2019年,最终消费率平均为53.4%,2019年最终消费率达55.8%,最终消费支出对GDP贡献率达58.6%,对GDP增长的拉动达到3.5%;2020年居民消费受到新冠肺炎疫情的冲击,但最终消费支出占GDP的比重仍然达到54.3%,消费对经济增长的“压舱石”作用显著。

3)我国消费市场具备超大规模的优势,释放居民消费潜力仍有较大提升空间。横向对比看,2011-2019年,美国、德国、日本的最终消费率平均值为82.4%、72.9%、75.9%,中国仅为53.4%;2020年我国最终消费率为54.3%,也远低于美国、德国、日本等发达国家。往后看,在十四亿多的庞大人口和全产业链优势之下,我国内需潜力十足,超大规模市场的优势还有挖掘的空间,消费对经济增长的贡献率有望逐步提升。根据国家信息中心《我国国内市场规模和潜力测算及发展趋势展望》中测算,2025年我国消费率将提升至59.5%左右,2035年提升至68.1%左右。

4)促进消费扩容和消费升级是共同富裕的政策内涵之一。中央经济工作会议指出,“要把扩大消费同改善人民生活品质结合起来”。中央财经委员会第十次会议强调,“共同富裕是人民群众物质生活和精神生活都富裕,涵盖物质、精神、文化、社会等相关领域,是多维度的富裕。”从中央财经委表述和浙江共同富裕示范区实施方案的总体目标来看,消费升级是政策支持的方向之一,通过完善收入分配制度、扩大中等收入群体规模,释放居民消费潜力,做大“消费升级红利”的蛋糕。

2.2.中国人均GDP突破1万美元,财富积累支持消费扩容

从国际经验来看,人均GDP突破1万美元后,居民边际消费随着收入增长而上升,服务消费占比抬升。参考美国的经验,人均 GDP 达到 1 万美元左右时,居民收入进入相对富裕阶段,前期制造业的生产效率的提升带来回报,增加了闲暇时间、降低产品价格,使得休闲和消费大幅增加。美国在1978年人均GDP超过1万美元,1988年人均GDP超过2万美元,从人均GDP从1万美元向2万美元跃迁的过程中,美国服务消费占比从53.35%提升至59.16%,提升了6.49个百分点。2019年,我国人均GDP突破1万美元,跃入中等偏高收入国家行列,随着居民收入的提升,我国商品消费也有望将向服务消费升级。

共同富裕的实现路径要求扩大中等收入群体规模,释放居民消费潜力,促进消费扩容与消费升级。过去二十年,我国中等收入群体规模大幅增长。根据国家统计局的定义,中等收入家庭的标准是2018年价格下家庭年收入(典型三口之家)在10万元至50万元的家庭。1995年至2018年,我国中等收入者比重从0.2%上升至29.4%。我国中等收入群体具备“升级型”的消费特点,是推动消费升级的重要动力。李实、杨修娜根据中国收入住户调查(CHIP)数据计算的结果显示,我国中等收入群体的人口规模在全国仅占29.4%,但中等收入群体的消费总支出约占全国总体的46.5%。其中,居住消费支出占全国的47.7%,医疗支出占全国的43.2%,教育支出占全国的45.2%。共同富裕的内涵之一在于“扩大中等收入群体比重,增加低收入群体收入,合理调节高收入,取缔非法收入,形成中间大、两头小的橄榄型分配结构”,中等收入群体的规模的扩大,将促进住房、医疗、教育、耐用消费和服务消费的需求。根据刘世锦在《新倍增战略》中的测算,到2035年以前,有可能使中等收入群体规模达到8亿-9亿人,低收入人群进入中等收入群体后,将进一步释放居民消费潜力,促进消费升级。

2.3.人口结构变迁催生多重消费需求

出生于新中国成立后第一波“婴儿潮”的65-75后的老龄人口,是恢复高考后第一代接受高等教育的人口,很多老龄人口都把握了时代机遇,抓住改革开放和城镇化的浪潮,享受了财富红利,他们是财富积累最多的“富裕世代”,有较强的消费意愿。

中长期看,我国老龄化趋势长期难以逆转,老龄人口占比提升催生养老产业消费需求。第七次人口普查数据显示,2020年,我国65岁及以上人口19064万人,占人口比重达13.50%。根据联合国预测,按照中性情景,中国将在2035年进入超老龄化社会,即65岁及以上老年人口占比超过20%,2050年这一比例将提高至26%,2075年将超过30%。随着老龄人口占比提升,老年人口蕴含较大的消费潜力。根据艾瑞咨询预测,2020年我国养老产业的市场规模达到7.7万亿元,2030年达到22.3万亿元。

出生于新中国成立后第二波“婴儿潮”的85-90后,成长于中国经济高速增长期,独生子女比例较高,如今已成为社会中坚力量,是家庭化、品质化消费的主力。

中国在1985-1993年间迎来新一波人口出生小高峰,85-90后出生时改革开放已有明显成效,信息化技术也在迅速发展,他们是信息时代的优先体验者,并且独生子女比例较高。在更开放的家庭教育和文化环境中成长,他们有着独特的生活和消费理念,追求品质化消费。如今85-90后已步入职场,成为社会的中坚力量,对房屋、汽车、家电等家庭化消费,以及对旅游、医美美妆、游戏、预制菜、外卖等享受型、个人化、便捷化的消费需求旺盛。

出生于95-00后的年轻世代成长于中国加入WTO、移动互联网发展最快速的阶段,他们在传承“富裕世代”的财富的同时,民族文化自信感较强,是个性化、悦己型、体验化消费的核心力量,引领了新消费、国潮的崛起。

95-00后成长于中国经济、社会、互联网技术巨大变革时期,移动互联网让年轻世代的兴趣更加多元。自小伴随移动互联网的发展浪潮成长,该群体的社交感更强,崇尚悦己消费,追求个性化消费。他们在线上娱乐、医美美妆、潮饮、潮玩、AR/VR等方面的消费潜力正在被激发。同时,大国崛起和文化自信,也影响着年轻世代的消费偏好向着国产潮牌、国货化妆品倾斜,其强大的文化自信带动了“新潮国货”的崛起。

2.4.科技创新驱动消费升级新浪潮

高质量供给进一步创造新需求,新兴技术正在赋能消费升级。2021年作为十四五规划的开局之年,“培育新型消费,发展信息消费、数字消费、绿色消费,鼓励定制、体验、智能、时尚消费等新模式新业态发展”是消费建设的主旋律。新技术丰富供给、激发消费潜力;新需求引导创新方向、辅助高质量供给。

新技术赋能产业数字化转型。1)产出端,技术进步提振生产效率,重塑全新产品。工业4.0时代,自动化生产和智慧化管理在生产中得到广泛应用:以销定产、智能仓储提高产品周转效率,全流程可视化的大数据精准分析客户需求,柔性生产系统灵活确定产量。2019年,中国工业机器人使用量占据世界总量的37.64%。2)供应链端,数字化驱动供应网络的变革,辅助产业降本提效。过去依靠单向链式结构的传统供应链受到板块间信息流壁垒、交互成本高、风险应对能力低等因素的制约。目前的趋势是以数据赋能全产业链协同转型,深入推进服务业数字化转型,培育智慧物流、新零售等新增长点。数字化供应链借助大数据、互联网、区块链等技术,对跨组织的海量的碎片化的数据信息进行采集、加工、共享,开拓新的商业模式。以盒马鲜生、京东到家为代表的新零售,采用线上线下相结合的O2O模式,实现运营的闭环。以波司登为例的部分鞋服企业,通过数据云中台的搭建降本提效,调补货效率提升60%、销售预测准确率达70%。

信息消费、数字消费的潜力不断释放,消费场景迭代升级,大数据智能推动营销精准定位。1)消费场景向线上化迁移,短视频、直播APP的爆发式增长促进了营销模式的转变。用户购买行为曾先后经历了AIDMA(注意-兴趣-欲望-记忆-购买)、AISAS(注意-兴趣-搜索-购买-分享)和AFAS(注意-成为粉丝-购买-分享)三个阶段,目前明星、MCN的直播带货、软广分享促进粉丝经济的形成,成为产品销量走高背后的流量密码。2020年,我国网络直播服务的用户规模超过6.1亿人次,网络购物的用户数量接近8亿。商务部数据显示,今年上半年电商直播超 1000 万场,观看人次超 500 亿;头部主播李佳琦2021年双十一预售当天的直播,累计观看达2.5亿人次。2)营销多样化,线上线下联动吸引客群。现代科技促进了流通业各参与主体间的互动交流,在各环节均开展了多样化的科技赋能流通的创新探索。随着商品消费线上分流,线下消费场景将更多强调客户体验:快闪商店通过迎合当下年轻人猎奇的消费心理,打造短周期的临时店铺吸引流量,获得销量、口碑的双赢。《2021中国快闪店行业白皮书》显示,2020年中国快闪店的规模达3200亿元,活动场次突破960万场;无人商店利用AI智能辅助商品购买和结算,提供便捷的生活服务;美妆、服饰商店通过AR/VR技术的入驻实现个性化产品推荐,提升消费者购物体验。

03从日本消费变迁看中国消费升级路径

回顾和我们近邻日本的消费升级历程,可以探寻中国的消费升级路径。按照日本社会学家三浦展在《第四消费时代》中的观点,近百年来日本消费变迁主要经历了四个阶段:第一消费时代(1912-1944 年:崇尚“西式生活”)、第二消费时代(1945-1973 年:“大众消费”)、第三消费时代(1974-1995 年:“个性消费”)、第四消费时代(1996-2034 年:“简约消费”)。

从中国与日本居民恩格尔系数、人口结构对比来看,中国当前处于“第三消费时代”。1)中国当前的富裕程度大致相当于日本1974年和1980年的水平。中国2020年城镇居民家庭和农村居民家庭的恩格尔系数29.2%和32.7%分别对应日本在1975年和1980年的恩格尔系数32.6%、29.0%;2)中国在2020年的老年人口抚养比大体与日本1990年水平相同。日本老龄人口抚养比在1990年达到17.04%,与我国2020年老年人口抚养比17.02%对应。两国对比来看,在“第三消费时代”,居民消费偏好大致呈现出从生存型消费向发展享受型消费转变、家庭结构小型化催生便捷化消费、个性化消费兴起、本土品牌崛起的特点。

3.1.从生存型消费向发展享受型消费转变

70年代到90年代之间,日本居民消费结构经历了从生存型消费(食品和烟酒、衣着、生活用品)向发展享受型消费(医疗保健、交通通信、教育文化和娱乐类消费)转变的过程。1)生存型消费中,食品和烟酒类消费支出占日本居民最终消费总支出的比例由1970年的33.4%大幅下滑至1998年的16.5%;2)发展享受型消费中,三类代表性消费(医疗保健、交通通讯、娱乐教育)支出占比在1970年到1998年期间均呈现上升趋势,其中医疗保健类、交通通讯类消费占比均大致从8%上升至11%,娱乐教育约从9%上升至13%。

在这一阶段,日本居民耐用品消费朝着享受化、高端化的方向升级。以汽车为例,80-90年代,日本汽车年销量持续增长,从80年代初的不足600万辆增长至90年代末的近800万辆,期间同比增速均在3%以上;此外,一些设备齐全、乘坐舒适、外形美观的高级轿车也在这一阶段相继问世,如日产西尔维娅(1975-1979,1979-1983年)、本田Prelude(1978-1982年、1982-1987年、1987-1991年)等。

90年代以来,我国居民消费结构经历了与日本1980s相似的转变,即从生存型消费向发展享受型消费升级。从全国城镇居民家庭人均消费结构看,居民对生存类消费占比逐渐下降,食品和衣着消费占比由1993年的72.5%收缩至2019年的46.6%;发展类消费占比呈上升趋势,衣着、食品以外的消费占比从1993年的27.5%上升至2019年的53.4%,其中医疗保健类消费占比从3%上升至11%,提升8个百分点;交通通信消费占比提升14个百分点;教育文化消费占比提升6个百分点。

我国日常消费品领域,大众食品呈现向健康化升级,白酒呈现向高端化升级趋势;耐用品消费品向更舒适、环保、智能化方向升级。

1)大众食品呈现健康化升级。随着我国经济发展带来的收入水平提高,居民对食品饮料的需求也逐渐从低层次向高品质升级,安全健康、绿色食品越来越成为人们的首选。啤酒行业表现出从低端向中低端、中端、高端产品升级的趋势;乳制品行业逐渐从普通白奶向着高端白奶、酸奶及奶酪等方向发展;调味品行业呈现出从普通调味品向功能化、健康化等方向升级。

2)白酒消费需求逐渐从低端转向中端、次高端和高端。高端白酒竞争力强,量价齐升趋势最明显,次高端行业随着高端酒批价逐渐上行,价格天花板打开,提价带动业绩上行。中国产业信息网数据显示,在2015-2019年间,我国次高端白酒市场从3%大幅度上升至8%,高端白酒市场从10%上升到13%,中端白酒市场从40%微幅上升到41%,而低端白酒市场则从46%萎缩至38%。

3)家用电器消费智能化。以电视机为例,相比普通彩电,智能网络电视提升了电视机的功能性,近几年销量保持了年均30%左右的增速。根据艾媒咨询数据,从2014年开始中国智能电视销售额呈现阶梯状稳步上升,2014年其销售额是2014亿元,到2019年智能电视销售额上升到5769亿元,预计到2020年其销售额将达到6245亿元。

4)汽车消费电动化、智能化。近些年,随着我国政府接连出台重要政策支持汽车产业转型升级,以及我国汽车产业技术快速发展,新能源汽车渗透率逐渐提升。全球视角来看,国内新能源汽车产销量占据全球的近50%,多年位列全球第一,中国电动车型的丰富度也领先于欧洲和美国。

5)交通方式省时化。近几十年,随着我国在公路、铁路、民航等交通领域出行方式的不断优化,人们在交通工具的选择上越来越倾向于更节省时间的高铁。2008年高铁客运量仅为734万人次,十年后爆发式增长到20.5亿人次,高铁客运量在全客运市场的份额也从不到1%提升到11.5%,在铁路运输市场的份额则从0.5%提升到2018年的60.9%。

6)购物方式便捷化。近些年来,网购凭借着购买过程更加省时省力的优势迅速赢得人们的青睐,伴随而来的是我国快递行业的空前繁荣。根据国家邮政局数据显示,我国快递业务收入从2007年的不足350亿元升至2020年的接近8800亿元,年平均增长率超过30%。

3.2.家庭结构小型化催生个人化、便捷化消费

70年代后,伴随着城市化进程,日本家庭规模逐渐缩小,个人消费快速崛起,商品趋于小型化,便利店、小家电等小型业态得到发展。

1)日本便利店规模不断扩大。1970-1995年间,以7-11、Family Mart为代表的便利店业态发展迅速,日本便利店不单在数量规模上有所突破,在销售额占比上也迅速上升。数量规模方面,自1969年出现第一家便利店开始,逐步发展到1995年的的46834家便利店,短短二十五年规模迅速增长;销售额占比方面,日本便利店在零售业总销售额中所占比重从1982年的2.3%上升到了1994年的5.8%,升幅达3.5pct,超传统百货、综合超市、食品超市等其他类别。

2)日本小家电品类涌现。70年代的日本,部分厨电、小家电产品开始迅速普及,比如厨房领域的电饭煲、料理机、面包机、热水器,家居领域的吸尘器等。根据日本中央调查社数据,1960年日本电饭煲普及率28%、面包机18%、料理机8%,到1975年已经分别上升到94%、78%、47%。根据日本统计局数据,1960年日本吸尘器普及率7.7%,到1975年已经达到91%,基本完成了全普及;同时,1975年燃气热水器普及率达到67%。

与日本80年代相似,由于人口与家庭结构的变化,我国越来越多的消费需求在贴近居民的便利店、外卖等中小业态零售模式中得以满足,与此同时,小家电行业也逐渐发展起来。

1)便利店销售额逐年升高,根据CCFA(中国连锁经营协会)的数据,我国便利店行业销售额从2015年的1181亿元上升至2020年的2716亿元,2020年尽管受到疫情影响,但仍达到6%左右的增速;

2)外卖用户规模不断壮大,外卖的便利性与样品的多样性为高薪白领、大学生等年轻消费群体所喜爱,根据前瞻产业研究院数据,我国外卖用户规模由2015年的1.14亿人增长到2020年的4.09亿人;

3)小家电市场快速发展,随着我国80、90 后以及中产阶层逐渐成长为主要消费群体,他们更倾向于选择时尚、智能、轻便的家电产品,小家电因此成为市场的热点产品。根据智研咨询数据,我国小家电行业市场零售额从2015年496亿元增长到2019年的638亿元,期间平均增速接近5%。

3.3.个性化、悦己型消费兴起

19世纪80年代到90年代,日本回声婴儿潮一代(1962-1972年出生)成为当时社会的消费主力,该时期的年轻消费群体倾向于追寻凸显自我的个性化、多样化、品牌化。

1)日本奢侈品消费市场扩容。根据高盛和Euromonitor的统计,1995年日本奢侈品市场规模达978亿美元,占据全球68%市场份额。日本珠宝首饰市场销售额迅速增长,从1980年的1.059万亿日元一路攀升至1991年的2.75万亿日元。

2)日本潮玩市场快速发展。“潮玩”的历史最早可以追溯到19世纪80年代,日本动漫的知名度为“潮玩”诞生打下了基础。手办玩具是最早期的“潮玩”形式,随之衍生出扭蛋、创意集市等,此外日本主机游戏也在该时期推出并受到年轻群体喜爱。

与日本第三消费时代类似,当前我国也逐渐成长出一批新消费群体——Z世代(1995-2009年出生)。年轻世代追求个性独特、体验新奇的消费形式且富有民族情怀,已成为我国个性化消费增长的主要驱动力,并不断引领着时尚珠宝、潮流服饰、手办潮玩、新式食饮等潮流市场快速发展。

1)中国奢侈品消费规模在全球占比不断扩大。随着Z世代逐渐成为社会的消费主力,奢侈品行业也开始将目光转移到年轻世代身上,不断推出符合其“口味”的产品,如联名款、限量款、季节限定等。在Z世代消费驱动下,我国奢侈品市场规模也进一步扩大。根据贝恩数据,自2015年以来我国奢侈品消费在全球占比均在30%以上,2020年占比已突破50%;

2)国货国潮消费盛行。根据《2021国潮骄傲搜索大数据报告》,国潮相关内容关注用户中,90后和00后占比高达75%。近些年国货国潮风已延申至服饰、零食、化妆品等行业,受到年轻消费群体的追捧。如服饰领域的李宁、安踏;美妆领域的花西子等;新媒体领域的李子柒等;

3)潮玩市场高速增长。潮玩融入了艺术、潮流、动漫等多种元素,契合了Z世代热爱移动社交、崇尚个性、有强烈情感归属感的消费特征,深受年轻世代的喜爱,其市场规模不断扩大。根据艾媒咨询预测,2020年国内潮玩市场295亿元,2021-2023年预计复合增速 24.9%,2023年达 575 亿元;

4)新式茶饮市场规模呈现逐年扩大趋势。新式茶饮继承和发展了中国的茶饮文化,符合中国消费者口味偏好,更紧紧抓住了Z世代消费者需求。我国新式茶饮市场目前仍处于快速成长期。根据《2020中国新式茶饮白皮书》,2017年我国新式茶饮消费者规模以及市场规模分别为1.52亿人和442亿元,2021年预计分别将达3.5亿人和1102亿元;

5)国内医美市场终端需求旺盛。随着社会的发展和生活水平的逐步提升,现代年轻人更加注重对“美”的追求,驱动了“颜值经济”崛起,医美行业趁势迅猛发展。我国医美市场规模逐年扩大。根据艾瑞咨询数据,中国医美市场规模自2013年的378亿元迅速增长至2019年的1769亿元,短短七年翻了四倍多,预计2021-2023年我国医美市场规模将保持在10%以上增速;从消费者年龄构成上看,我国医美消费群体趋于年轻化。根据新氧数据,我国医美主力消费群体的年龄为18-30岁,占整个医美市场消费者的 80%以上。

3.4.本土品牌崛起

20世纪70年代开始,大量日本本土品牌崛起。随着日本经济日趋强盛,改变了长期以来以西方国家为世界经济中心的局面被打破,为日本本土文化品牌的崛起提供了推动力。1972年全家便利店、大创生活馆(百货)、宜得利(家居)创立;1974年,东京开设第一家7-Eleven 便利店;1980年无印良品(日常用品)、罗多伦(咖啡)创立;1984 年优衣库(服装)创立。此外,该时期的日本本土高端设计师品牌也趁势崛起。1970s涌现的日本设计师如山本宽斋、三宅一生、山本耀司、高田贤三、川久保玲等,如今他们的自创品牌都发展为世界级奢侈品牌。

近些年来,随着我国核心消费人群转变和中国传统文化的回归,我们也同样迎来了服装、美妆等领域国货品牌的崛起。

1)运动服饰领域,本土体育服饰龙头与海外品牌的差距逐渐缩小。Euromonitor报告显示,近年来阿迪达斯在中国的市场占有率呈逐年下降趋势,已从2018年的19.4%下降至2020年的17.4%。对比来看,2018年以来,安踏、李宁的市场占有率逐年攀升,其中2020年安踏在中国的市场占有率为15.4%,排名第三,直逼阿迪达斯。根据2021年天猫“双十一”运动户外销售排行榜显示,安踏线上销售额赶超耐克、阿迪达斯位居品牌前列。2021年排行榜TOP5分别是耐克、安踏、李宁、阿迪达斯和斐乐,由于安踏和斐乐均归属于安踏集团,所以安踏集团在总量上超越耐克。对比2020年排行榜,耐克和阿迪达斯这两大国际知名品牌失去前排宝座,阿迪达斯排名从第二下滑至第四位;

2)美妆领域,国货彩妆近年快速崛起,打破海外彩妆品牌独占市场的局面。根据Euromonitor数据,在彩妆市场排名前20的品牌合计销售额中,国货合计销售额份额占比从2017年的9%增长至2020年25%。具体看,完美日记在彩妆市场份额从2017年的1.7%迅速增长至2020年的6.4%;花西子自2018年起短短三年时间,占据5.1%的市场份额;在彩妆市场排名前20的品牌中,国货品牌数量从2015年的2个(玛丽黛佳、兰瑟),增加至2020年的5个(完美日记、花西子、稚优泉、Zeesea、Colorkey)。

04消费升级蕴含巨大增长空间,关注三条投资主线

长期看,居民消费优化升级同现代科技和生产方式相结合,蕴含着巨大增长空间。共同富裕的实现路径要求扩大中等收入群体规模,释放居民消费潜力,促进消费扩容与消费升级。构建“国内大循环”,需坚持扩大内需这个战略基点,加快培育完整内需体系,把实施扩大内需战略同深化供给侧结构性改革有机结合起来,以创新驱动、高质量供给引领和创造新需求。

关注消费升级背景下的三条投资主线:

05风险提示

宏观经济超预期波动;政策落地不及预期;技术推进不及预期等。

本文源自金融界

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com