资产负债所有者权益状况表怎么填(资产负债表科目专辑)

大家好,我是艾琳师姐,我专注于投资课程以及金融财务知识分享。我还有六位师兄妹,他们各有所长,欢迎关注。

昨天师姐聊了所有者权益的基本概念以及所涉及的高送转问题,今天我们聊聊怎么通过所有者权益科目来看公司的盈利能力。

昨天师姐的文章中说过,实收资本和资本公积是企业股东掏的钱,而盈余公积和未分配利润是企业通过经营赚来的钱,那么既然我们通过所有者权益看公司的盈利能力,那么盈余公积和未分配利润是我们分析的重点,而实收资本和资本公司是对照科目。

一般大家了解公司的盈利能力会直接打开利润表,但师姐习惯先看公司的资产负债表,但这并不妨碍师姐初步分析出公司的盈利。

师姐举个栗子:

下图为五粮液所有者权益科目

从上图我们能看出:

实收资本(38.82亿) 资本公积(26.83亿)=65.65亿——①;

盈余公积(131.20) 未分配利润(497.47)=628.67亿——②;

②/①=9.58倍。

从上面的三个式子大家能看出什么?

五粮液集团的所有者权益大部分由盈余公积以及未分配利润组成,实收资本和资本公积占比很小。

在不考虑已经分配出去的股利分红的基础上,盈余公积和未分配利润之和将近是实收资本和资本公司的10倍。

可以这么说,公司的净资产都是通过企业经营赚来的,股东们投入的资金较少,像这样的公司是不是我们心中的投资对象呢。

所以透过所有者权益,能够初步反映出公司的盈利状况。

大家可以自己算一下贵州茅台的数据,比五粮液更夸张;格力电器也很优秀。

我可以给大家举一个相反的栗子:

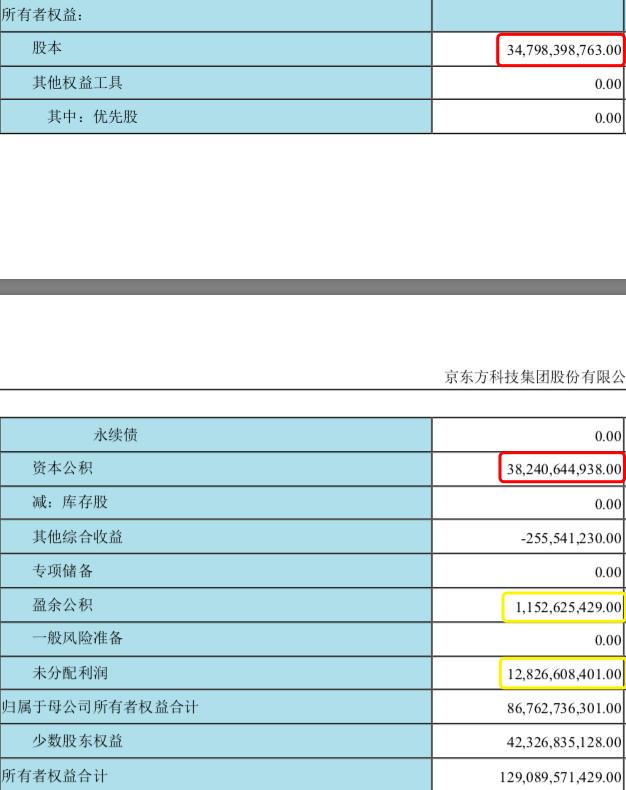

下图为京东方所有者权益科目

从上图我们能看出:

实收资本(347.98亿) 资本公积(382.41亿)=730.39亿——①;

盈余公积(11.53) 未分配利润(12.83)=24.36亿——②;

②/①=3.34%。

京东方的盈利能力一直是被大家质疑的,当然我们先不考虑京东方对社会以及国家显示屏面板行业做出的贡献,单纯从盈利角度与五粮液做对比分析。

在不考虑已经分配出去的股利分红的基础上,盈余公积和未分配利润之和只是实收资本和资本公司的3.34%。

也就是说京东方不断融资增资,股东数高居A股榜首,但自身造血能力确实很差(与其重资产商业模式有关)。虽然说京东方也是很多人看好的公司,有品牌有未来,但是当前盈利确实比较差,近年来的股价表现也不好。

从上面这两个案例,师姐相信大家深有体会。当然这样分析也有瑕疵,师姐也说了从所有者权益只能粗略的分析出公司当前的盈利能力,具体的还需要综合分析。

另外很多朋友可能不会用这种方法分析,而是直接用未分配利润看公司盈利状况。很多人认为公司有了巨额的未分配利润就可以分配股利,然后就把它作为投资对象,但是师姐要说这是不正确的。

未分配利润常常误导人一家企业的未分配利润大,只能代表这家公司有利润,能用来弥补以前年度的损失,也能提取盈余公积(左右口袋而已),但不能代表它能分红,因为分红要的是真金白银,不是账面上的利润。

只有从未分配利润中剔除非现金性利润,包括应收账款、交易性金融资产(公允价值变动)、投资性房地产(公允价值变动)等,剩余的数额才是真金白银的利润,才能够用来分配股利,企业总不能用应收账款来给股民分红吧。

所以通过未分配利润判断企业的股息分红能力,通常要结合现金流量表来综合分析,一般经营活动现金流净额为负值,那未分配利润就是再大,分红也基本没戏。

大家有没有发现很多公司未分配利润数额很大,但是公司还经常借贷,还不是因为公司没有实实在在的钱。

无论是师姐提倡的方法还是市场上大家经常使用的方法,都不能完全反应公司的盈利,只是给大家提供一个思路,从侧面也能加深大家对所有者权益科目的理解不是。

最后有关资产负债表的解读师姐就聊完了,一共16节内容。大家可以放在一起查看,便于大家理解,希望这些内容对大家伙有帮助。

明天开始师姐就唠利润表了,大家对资产负债表有疑问或者对利润表的解读有建议,可以直接留言哈。

《资产负债表科目专辑》“所有者权益”解读(基础篇)

免责声明:文中所有观点仅代表作者个人意见,对任何一方均不构成投资建议。

版权保护:著作权归原创作者所有,欢迎转发并注明出处。

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com