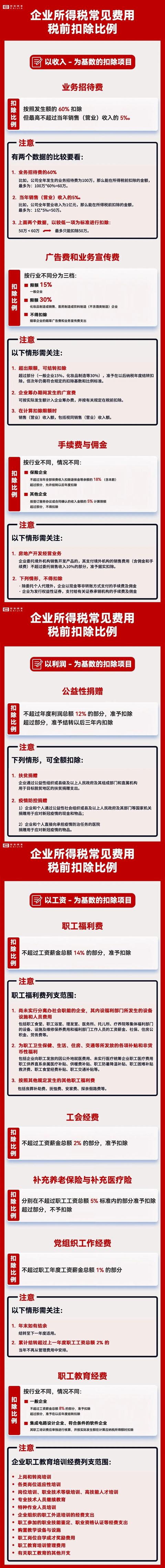

企业所得税税前扣除项目及标准 企业所得税常见费用税前扣除比例梳理

企业所得税中各类费用的税前扣除比例问题,一直是做好企业所得税申报的重要内容~

对此财小加整理了常见费用的税前扣除比例及近期出台的优惠政策,建议收藏备用!

此外,财小加还整理了近期出台的优惠政策:

1. 新购置的设备、器具

高新技术企业 → 2022年10月1日-12月31日期间新购置的设备、器具 → 允许当年一次性全额在计算应纳税所得额时扣除,并允许在税前实行200%加计扣除;

注意:

1)凡在2022年第四季度内具有高新技术企业资格的企业,均可适用该政策;

2)企业选择适用该项政策当年不足扣除的,可结转至以后年度按现行有关规定执行。

2. 企业投入基础研究

1)企业出资给非营利性科研机构、高等学校和政府性自然科学基金 → 用于基础研究的支出 → 在计算应纳税所得额时可按实际发生额在税前扣除,并可按100%在税前加计扣除;

2)对非营利性科研机构、高等学校接收企业、个人和其他组织机构基础研究资金收入,免征企业所得税。

注意:

应将相应资料留存备查,包括:

·企业出资协议;

·出资合同;

·相关票据等。

以上资料应包含出资方、接收方、出资用途(注明用于基础研究)、出资金额等信息。

3. 研发费用

现行适用研发费用税前加计扣除比例75%的企业 → 在2022年10月1日-12月31日期间 → 税前加计扣除比例提高到100%

注意:

1)现行适用研发费用加计扣除比例75%的企业,是指除烟草制造业、住宿和餐饮业、批发和零售业、房地产业、租赁和商务服务业、娱乐业等负面清单行业,以及制造业、科技型中小企业以外的其他研发费用加计扣除比例仍为75%的企业;

2)企业在 2022 年度企业所得税汇算清缴计算享受研发费用加计扣除优惠时,第四季度研发费用可由企业自行选择按实际发生数计算,或者按全年实际发生的研发费用乘以 2022年10月1日后的经营月份数占其2022年度实际经营月份数的比例计算;

常见问题:

1)下列活动不适用税前加计扣除政策:

·企业产品(服务)的常规性升级;

·对某项科研成果的直接应用(如直接采用公开的新工艺、材料、装置、产品、服务或知识等);

·企业在商品化后为顾客提供的技术支持活动;

·对现存产品、服务、技术、材料或工艺流程进行的重复或简单改变;

·市场调查研究、效率调查或管理研究;

·作为工业(服务)流程环节或常规的质量控制、测试分析、维修维护;

·社会科学、艺术或人文学方面的研究。

2)下列行业不适用优惠政策:

·烟草制造业;

·住宿和餐饮业;

·批发和零售业;

·房地产业;

·租赁和商务服务业;

·娱乐业。

3)允许加计扣除的研发费用包括:

·人员人工费用;

·直接投入费用;

·折旧费用;

·无形资产摊销;

·新产品设计费、新工艺规程制定费、新药研制的临床试验费、勘探开发技术的现场试验费;

·其他相关费用。

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com