美的集团经济周期分析(34.美的集团-多元化的胜利全面超越格力)

2021 年,公司营业总收入 3434 亿元,同比增长 20%;实现归属于母公司的净利润 286亿元,同比增长 5%。

创业于1968年的美的集团,是一家以家电业为主,涉足物流等领域的大型综合性现代化企业集团,旗下拥有三家上市公司、四大产业集团,是中国最具规模的白色家电生产基地和出口基地之一。 1980年,美的正式进入家电业;1981年开始使用美的品牌。

覆盖智能家居、楼宇科技,工业技术、机器人与自动化和数字化创新业务五大业务板块为一体的全球化科技集团,过去五年研发资金近500亿元,形成美的、小天鹅,华凌、COLMO,库卡,威灵、合康、高创、万东和菱王等多个品牌组合,每年为全球超过4亿用户,各领域的重要客户与战略合作伙伴提供满意的产品和服务。迄今,美的在全球拥有约200家子公司、35个研发中心和35个主要生产基地,业务覆盖200多个国家和地区。

全球员工16万,《财富》世界500强排位245位。

一、简易资产负债表

|

资产 |

负债 | ||

|

类现金 |

1067.79 |

有息负债 |

872 |

|

应收款 |

388.84 |

经营性负债1655 |

应付659 |

|

生产类资产742.8 |

固资228 |

合同239 | |

|

无资171 |

销售返利 313 | ||

|

商誉278 | |||

|

经营类资产747.55 |

存货459 |

所有者权益 |

1348 |

|

放垫贷206 | |||

|

投资类资产885 |

长期股权37 | ||

|

合计 |

3879 |

共计 |

3879 |

生产类资产占总资产比重为19.2%,净利润占生产类资产为39%;类现金覆盖有息负债;应收占总资产比重为10%;有息负债占总资产22%。

二、资产变化、所有者权益变化、负债变化

企业的总资产由3603亿增至3879亿,增量为276亿;所有者权益由1242亿增至1348亿,增量为106亿;负债由2361亿增至为2531亿,增加170亿(应付多了120亿;合同负债多了55亿)。

从总资产增量为276亿,我们可以大概拆分几个部分:①货币及交易性金融多了64亿;②放贷和垫资多了42亿;③存货多了149亿。

放贷和垫资分析:

累计有63亿的坏账准备,超过一年的额度为8.5亿,占总额为3.9%,贷款损失准备为4.52亿,风险可控。

存货分析:

存货跌价准备计提为5.4亿,占总存货1%。

商誉分析:

当前没有进一步提高减值风险。

三、负债情况

有872亿有息负债,应付账款总计701亿,共占类现金147%。

四、利润表:毛利、营利率、净利润含金量、费用占毛利润等

|

2021 |

2020 | ||

|

毛利率 |

22% |

25% | |

|

营利率 |

9.7% |

11% | |

|

净利润含金量 |

120% |

107% | |

|

费用占毛利润 |

64% |

64% | |

|

存货周转率 |

6.8 |

6.7 | |

|

应收周转率 |

14 |

13 |

费用占毛利润过高分析:

销售费用多了51亿,研发费用多了20亿。

五、现金流量表:净现金流、投入持续性经营开支的资金等

净现金流量为350亿,销售商品、提供劳务收到的现金为3104亿,营收为3433亿,增值税所约为13%,所以应该收到现金为3879亿左右,实际回收占80%。

购买固投、无形、长期支付等为68亿,自由现金流量约为282亿。现金流量表类型为“ --”属于奶牛类型。

六、净资产回报率分析:净利润率(净利润/销售收入)×总资产周转率(销售收入/平均总资产)×杠杆系数(平均总资产/净资产)

|

2021 |

2020 | ||

|

净资产收益率 |

22% |

23% | |

|

净利润率 |

8.5% |

9.6% | |

|

总资产周转率 |

0.91 |

0.86 | |

|

杠杆系数 |

2.88 |

2.9 |

七、整体企业分析

Roe保持的很好,但毛利润率偏低,才22%。2531亿的负债中,有800多亿的是有息负债,总资产22%左右。

净利润增速同比减缓,营收增加很快,呈现增营不增利。营收增加的产品都不是特别赚钱的产品。累计5年为1173亿。

经营现金流倒挺好的,累计5年为1552亿元。占净利润为132%。

空调是主业业务,消费电器是洗衣机,冰箱机,燃气炉等,为第二拳头产品。

八、主要会计数据和财务指标

九、非经常性损益项目及金额

投资收益波动占比比较少,才10亿左右。

十、报告期内公司所处的行业情况

(一)主要产品与业务概述

美的是一家覆盖智能家居事业群、工业技术事业群、楼宇科技事业部、机器人与自动化事业部和数字化创新业务五大业务板块的全球化科技集团,提供多元化的产品种类与服务。

智能家居事业群,作为智慧家电、智慧家居及周边相关产业和生态链的经营主体,承担面向终端用户的智能化场景搭建,用户运营和数据价值发掘,致力于为终端用户提供最佳体验的全屋智能家居及服务;

工业技术事业群,具备专业化研发、生产、销售压缩机、电机、芯片、变频器、伺服系统和散热模块等高精密核心部件产品的能力,拥有美芝、威灵、美仁、东芝、合康、日业、高创和东菱等多个品牌,产品广泛应用于家用电器、3C 产品、新能源汽车和工业自动化等领域;

楼宇科技事业部,作为负责楼宇产品、服务及相关产业的经营主体,以楼宇数字化服务平台为核心,打通楼宇交通流、信息流、体验流、能源流,为用户提供智能化、数字化、低碳化的楼宇建筑整体解决方案;

机器人与自动化事业部,主要围绕未来工厂相关领域,提供包括工业机器人、物流自动化系统及传输系统解决方案,以及面向医疗、娱乐、新消费领域的相关解决方案等;

数字化创新业务主要包括以智能供应链、工业互联网等在美的集团商业模式变革中孵化出的新型业务,可为企业数字化转型提供软件服务、无人零售解决方案和生产性服务等,还包括从事影像类医疗器械产品和相关服务的万东医疗。

美的是一家全球运营的公司,业务与客户遍及全球。迄今,美的在全球拥有约 200 家子公司、35 个研发中心和 35 个主要生产基地,员工超过 16 万人,业务覆盖 200 多个国家和地区。其中,在海外设有 20个研发中心和 18 个主要生产基地,遍布十多个国家,海外员工约 3 万人,结算货币达 22 种,同时美的为全球领先机器人智能自动化公司德国库卡集团最主要股东(约 95%)。

(二)行业地位

据奥维云网的数据显示,2021 年,美的集团在中国区域全面推进落实“数一”战略,在 25 个主要家电品类中,家用空调、干衣机、电饭煲、电风扇、电压力锅、电磁炉、电暖器等 7 个品类在国内线上与线下市场份额均排名行业第一。

(三)行业概述

1、家用电器行业

根据中国家用电器研究院与全国家用电器工业信息中心联合发布的《2021 中国家电行业年度报告》,2021 年家电行业国内市场零售规模为 7,542.8 亿元,同比增加 3.4%;另据海关总署数据显示,2021 年我国家电产品出口额 6,382 亿元,同比增长 14.1%。

2021年,据全国家用电器工业信息中心发布的数据显示,空调市场零售额为1,545亿元,同比增长4.8%。在销售渠道上,线上渠道销售占比接近 45%,已达到 690 亿元,同比提升 14.1%;在竞争格局上,线下空调市场份额集中度进一步提升,行业前三的企业的零售量份额合计超过 83%;在产品表现上,高能效产品份额持续走高,价格结构进一步优化,线下空调市场中的变频产品零售量占比提升至 98%以上,一级能效产品零售量占比提升至 70%以上,2,000 元以上产品零售量占比提升至 87%;在产品功能上,从原来简单的制冷和供暖已经拓展到自清洁、湿度、洁净度、空气清新度等方面,产品体验的舒适性受到持续关注,

新风功能产品快速发展,细分市场进一步发展,比如适用厨房场景的空调、适用老年人体质的空调以及移动空调快速发展。

2021 年,据全国家用电器工业信息中心发布的数据显示,洗衣机市场零售额达到 714 亿元,同比增长8.7%,其中线上渠道销售占比超过 52%。在洗衣机市场的升级中,从产品类型看,滚筒产品份额一直稳步增长,其线下市场零售量份额已提至 52.5%,其中洗烘滚筒产品的线下零售量份额也提至 32.5%,同时随着消费者对健康关注度提升,杀菌和除螨功能产品在 2021 年的线下洗衣机市场零售量份额分别提升至 54.5%和 22.8%;

产品容量持续升级,大容量对小容量取代趋势明显,10kg-12kg 机型的线下零售量份额已达到60%,相比去年同期占比提升超过 11%;从线下市场分价格段零售量份额变化来看,中高端产品份额获得显著增长,单价 5,500 元以上的产品份额已达到 20%;因烘干体验可带来省时、便捷、免熨烫、节省空间等优点,随着国内市场干衣机技术日臻成熟,2021 年热泵式干衣机加速发展并在线下市场已成为绝对主流。

2021 年,据全国家用电器工业信息中心发布的数据显示,冰箱市场零售额达到 999 亿元,同比增加7.4%,国内冰箱市场头部品牌的份额集中度得到进一步提升。因受原材料价格上涨和结构升级影响,冰箱价格结构优化显著,其中单价 7,000 元以上的产品线下市场零售量份额超过 20%;从分门体的份额变化来看,四门以上的多门体冰箱在线下市场已成为绝对主流,线下市场零售量份额达到 45.3%;2021 年 400L以上的大容积冰箱在线下市场零售量份额已接近 60%。

2021年,据全国家用电器工业信息中心发布的数据显示,厨卫家电零售额为1,748亿元,同比增长4.3%。随着洗碗机在国内市场渗透率的不断提升,洗碗机零售规模已接近百亿元,线上、线下市场均分别实现同比增长 11.9%和 12.4%,同时产品持续升级,“洗、消、烘、存”一体化功能提升,集成化趋势初现,嵌入式大容量的产品份额增长明显,且 13 套大容量洗碗机线下市场零售额份额达到 25.6%,洗碗机线下市场均价同比提升 8.5%,从竞争格局上,国内三家头部厂商市场份额不断提升,线下市场零售量份额合计已突破50%。

集成灶国内零售规模达到 245 亿元,同比增长 38.8%,因疫情下对高端厨电尤其是蒸箱和烤箱的需求量激增,有力推动了集成灶产品的快速进化;烟灶蒸烤一体机产品发展迅猛,成为线下市场份额最高的细分品类,其中单价 13,000 元以上的产品线下市场零售量份额高达57.4%;产品升级面向多功能集成化、智能化发展,如配备智能语音控制功能以实现更便捷的操控体验,将煎、炒、炖、烤、蒸等不同烹饪方式集成以实现多种烹饪场景融合等。

2021年,据全国家用电器工业信息中心数据显示,生活家电整体市场规模为1,174亿元,同比下降8.6%,其中线上销售占比进一步提升至 70.9%。纵观各品类市场发展表现,由于传统品类市场需求增长乏力,2020年疫情居家导致的高基数以及气温、空气质量等自然因素等方面的影响,厨房小电和环境电器整体表现不佳,而新兴个护健康类小家电市场获得快速发展,客群需求的多样化、个性化也催生出许多小众品类。

因吸尘器的健康属性在疫情背景下得以强化,故其表现尤为突出,2021 年吸尘器国内销售规模为 266 亿元,同比增长 14.5%。从细分产品来看,扫地机器人增加自清洗、清洁基站、集尘基站、自动补水等功能,市场均价也大幅提升,其中线上市场均价同比提升近 44%;随着家庭清洁需求不断发展,催生出洗地机、蒸汽拖把等一系列新型清洁家电,其中洗地机因产品技术的进步和更加人性化的设计销售规模激增,如滚刷实时自清洁功能、机身更轻巧、噪音更小等,2021年洗地机线上和线下市场零售额分别实现同比增加 244.7% 和 779.6%

据全国家用电器工业信息中心数据显示,2021年国内家电行业的线上市场零售额规模为3,680.1亿元,同比增长 9.3%,市场份额稳步提升至 48.8%;线下市场零售额规模为 3,862.7 亿元,同比下降 1.7%,市场份额降至 51.2%。

2. 机器人与自动化行业

2021 年全球机器人安装量强劲反弹,IFR 预计全球安装量将增长 13%,达到 435,000 台,其中美洲实现同比增长 18%,欧洲实现同比增长 7.4%,亚洲实现同比增长 15%。IFR 还预测全球工业机器人行业增长率在 2022 年至 2024 年可能相对放缓,并在 2024 年实现全年新装机量突破 51 万台

IFR 数据显示中国工业机器人销量在 2015 年至 2020 年的复合年增长率超过 20%,工业机器人安装量继续位列全球第一。

根据国家统计局发布数据显示,2021年国内实现工业机器人产量 366,044 台,同比增长 44.9%,创历史新高。

从行业来看,新能源汽车带动汽车行业重回景气,3C 产品、锂电、光伏的需求旺盛,一般工业领域的机器人应用进一步拓展,并且非工业领域的机器人应用出现新机遇;从机型来看,睿工业数据显示SCARA 机器人、协作机器人、六轴机器人等均呈现高增长态势,其中 20Kg 以下的六轴机器人 2021 年出货量同比增长高达 48%,而 20Kg 以上的六轴机器人更是创下历史新高,在结束连续 3 年的负增长后实现同比增幅高达 64%,协作机器人更是实现同比涨幅超 100%

另据 IFR 最新数据显示,从工业机器人密度(平均每万名工人所拥有的工业机器人数量)来看,韩国机器人密度已达到 932,跻身全球首位,而中国机器人密度从 2015 年的 49 增长至 246,近两倍于同期全球平均水平(126),位列全球第九。

3. 智慧楼宇行业

智慧楼宇生态主要包括暖通空调、电梯、楼宇智能化(楼控)和综合能源管理等多方面业务。

从行业竞争格局来看,国内暖通、电梯及楼控的竞争格局都比较相似并具有两大特征,一是外资与合资品牌占比高,二是市场集中度较低,根据《暖通空调》、产业在线以及长江证券研究所的数据显示,2020 年中央空调的外资品牌占比约为 48%,仅四家厂商的份额过 10%的,长尾效应依旧比较明显。

从市场规模和发展前景来看,根据产业在线、暖通空调以及长江证券研究所数据显示,2021 年国内中央空调不含税销售收入为 1,232 亿元,同比增长 25%,其中内销占比约为 90%,过去 5 年产业复合年均增长率为 9%,中央空调应用领域主要分为住宅、商业、工业、公共建筑等。

2021 年,国内电梯、自动扶梯及升降机的产量为 155 万台,同比增长 17%,以内销为主,近 5 年复合年均增长率为 10%,保持稳健扩张趋势,从主要厂商 2020 年的经营数据来看,如结合单台电梯设备出厂均价与维保业务综合考虑,单台电梯对应的产值在 20 万元左右,国内电梯设备对应的年市场规模大概在 2,500-3,000 亿元,电梯产业规模更加庞大;根据亿欧智库与长江证券研究所数据显示,楼宇智能化目前市场规模相对较小,2021 年约为 71 亿元。

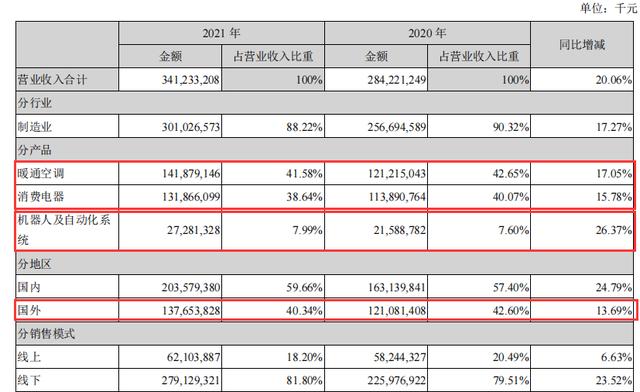

十一、主营业务分析

备注:消费电器主要包含冰箱、洗衣机、厨房电器及其它小家电。

空调毛利率在21%,消费电器毛利率在27%;线上的毛利率比线下的高6个点。

公司家用电器行业库存量增加 40.19%主要系销售规模增加及销售备货所致。

费用

销售费用增加了50亿,研发费用多了20亿。

研发投入

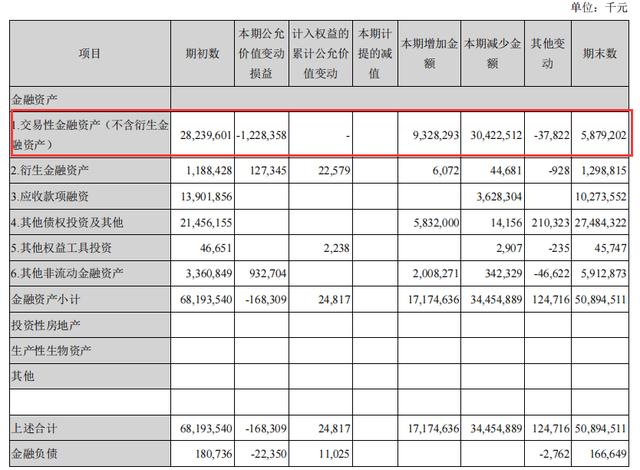

以公允价值计量的资产和负债

金融资产投资

十二、面临的风险和应对措施

(1)疫情风险

新冠疫情的波动与反复,可能会对公司产品与业务的消费需求及生产、销售均带来一定冲击影响,疫情可能带来的封锁、社交距离限制及出行限制等措施会使用户的流动性降低,疫情可能会造成部分地区生产经营受限、终端零售网点关闭、客户的运营中断以及物流成本提升,这些均会对公司正常运营及市场环境带来不确定性的挑战。

(2)宏观经济波动风险

公司销售的消费电器、暖通空调及工业机器人等产品,其市场需求受经济形势和宏观调控的影响较大,如果全球经济出现重大波动,国内外宏观经济或消费需求增长出现放缓趋势,则公司所处的相关市场增长也将随之减速,从而对于美的产品销售造成影响。

(3)生产要素价格波动风险

美的集团消费电器及核心部件产品的主要原材料为各种等级的铜材、钢材、塑料和铝材等,且家电制造属于劳动密集型行业,若原材料价格出现较大增长,或因宏观经济环境变化和政策调整使得劳动力、水、电、土地等生产要素成本出现较大波动,而精益生产与效率提升带来的成本下降及终端产品的整体销售价格不能够完全消化成本波动影响,将会对公司的经营业绩产生一定影响。

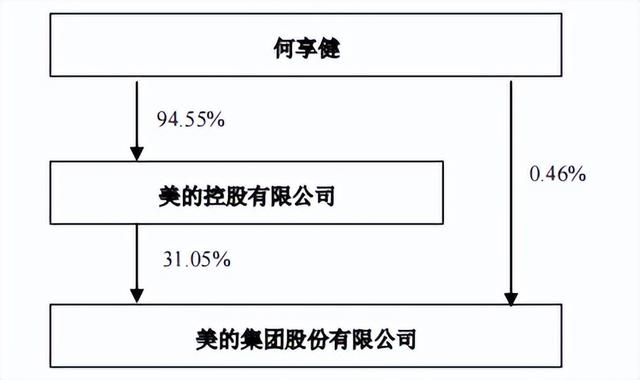

公司与实际控制人之间的产权及控制关系的方框图

十三、整体总结、估值

公司整个财务账目比较健康。手上拿着1000亿的类现金,有息负债为800多亿,占总资产22%;应收账款为388亿,贷款及垫资为206亿,可以合计考虑,共计600亿左右,占总资产15%。应付账款为659亿,体现了企业在供应链上的话语权。由于折旧,存货计提等金额较大,现金流高于净利润。

公司的一半基本盘是空调,现在空调营收已经超越了格力,另外一半的基本盘是消费电器,基本覆盖了高利润的电器,并且也可以在行业做到第一、二。有点当年的日本索尼公司的模范。

不了解的电器就买美的,一般不会差很远。研发的大投入,基本也拉了别的企业几条街。最强的对手是格力,我想到了当年的当当网和京东网之争,京东是电子设备为主,后面逐步扩展到电器;当当网主营是卖书,卖书领域的龙头,然后一直扩展不了别的品类,京东直接重金进入卖书领域,加上他的物流加持,现在已经基本可以吊打当当网,也很少在当当买书了。

有点像格力和美的之争,一个主营单品爆款,一个多品类开花,主攻的空调现在也超越了格力。在实际使用中,空调还真的感觉没什么区别。格力再这样下去感觉很危险,美的还有库卡,利用库卡的旗下的资源技术进入医疗设备领域;还可以全屋智能,因为电器设备技术过硬,很多美的的电器,所以全屋智能的逻辑是合理的,但是格力做全屋智能,就只有一个空调消费者认可的情况下,格力怎么做全屋智能。

估值:从企业跟行业来看,电器行业会越来越集中,行业出现更多的龙头企业,符合二八法则。对于美的集团的品牌认识,将会越来越多消费者认可其质量,各品类应该可以多面开花并有自己的核心基本业务(空调、洗衣机、冰箱)等。

从企业的布局来看,更是一个系统的布局,全屋智能的点到楼宇智能的面,还有第二曲线机器人自动化的发育和数字化对电器赋能,形成一套完整系统闭环,如果成功了那将对行业有很大的寡头垄断。

对于未来的营收是乐观的,未来每年假设10%营收增长,2024年为4569亿,净利润率为7.5%,净利润为342亿。给一个8折,25倍市盈率为6840亿,如果2022年市值为3420亿应该会有不错的收益。

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com