最近信托产品收益率(最高收益9.1本周最值得购买的信托产品排行榜出炉)

数据来源:普益标准

▎一、本周明星产品

本周推荐以下5只信托产品:

以上产品均100万起投。第一款产品由山东信托发行,投资期限12个月,投向基础产业,最高业绩比较基准为8.2%;第二款产品投资期限12个月,投向金融领域,投资金额1000万元以上最高业绩比较基准为7.6%;前两款产品期限较短,适合追求高流动性的投资者;第三款产品由东莞信托发行,投资期限均为18个月,投向工商企业,最高业绩比较基准为8.5%;第四款产品和第五款产品投资期限均为24个月,分别投向基础产业和房地产业,其中国通信托发行的“方兴803号重庆合川合华开投债权投资集合资金信托计划第十一期”最高业绩比较基准为8.7%;而山东信托发行的“扬润21号集合资金信托计划”产品,投资金额500万及以上,最高业绩比较基准为9%,追求较高收益率的投资者可选择该两款产品。风控措施方面,以上产品多采用保证担保的形式增进产品信用,此外,华信信托发行的金融类信托产品风控措施包括通过信托持股方式实现对被投资人进行全流程监控监督。

▎二、本周热点事件

(一)资管新规统一跑道,平安信托瞄准中小银行委外市场

资管新规等文件出台后,不同资管机构站在同一起跑线上同台竞技,那么各大资管机构间应如何定位自身才能在大资管2.0时代占有一席之地呢?对于未来,资管行业会呈现头部化。资产管理机构利用协同效应强、品牌效应好、资金渠道广、运营成本低、产品体系全、研究实力强等优势,不断塑造强者恒强的竞争格局。未来发展趋势一定是两极分化加剧,规模向头部机构集中,大的会越来越大。

伴随过去几年利率市场化的推进,银行重要的盈利来源息差不断收窄。各类银行为维持较高利润水平,均积极谋求在投资、资管等非信贷业务领域的突破与扩张。在大行、股份制银行纷纷成立理财子公司之际,中小银行在未来的大资管竞争格局中的地位略显尴尬。针对中小银行这一痛点,平安信托债券委外业务依托强大的投资管理能力,可根据银行风险偏好定制差异化产品投资策略,满足银行多元化资产配置需求,实现资产增值。平安信托是在业内较早开展债券业务,债券业务管理规模极大的公司,也是业内率先顺应资管新规进行业务转型的公司。姚贵平出任平安信托董事长后,提出打造特色团队,重点培育有发展前景、有竞争力,能做大做强的业务板块,债券业务被寄予厚望。

平安集团在债券投研、信用评级、交易系统、渠道上具有综合优势。综合金融是平安信托区别于其他信托、券商和基金的显著优势。具体的打法上,平安信托先瞄准中小银行债券资产管理,致力于做中小银行的债券资产配置管理专家。

(二)五矿信托发布家族财富管理调研报告

五矿国际信托有限公司日前在京召开以“回归本源,方得始终”为主题的发布会,积极探索真正适合中国国情的家族信托业务。论坛上,五矿信托联合国家金融与发展实验室发布了《家族企业更迭风险、对冲策略与家族精神——家族财富管理调研报告(2019)》(下称“《报告》”),这是五矿信托首次推出财富管理领域研究报告。

《报告》指出,家族企业主对个人、家庭和企业的诸多潜在风险认识不足,这些潜在风险可能导致其家族企业发生更迭。通过仔细分析家族企业交班风险以及可能导致家族企业发生更迭的因素,《报告》认为,有效对冲上述风险的最优策略是家族精神,最优工具是家族信托,最优组织则是家族办公室。

《报告》显示,家族精神是对冲家业风险的最优策略,家族精神的传承方式体现在以下三个方面:一是将家族精神物化于字画等收藏品;二是利用慈善信托的决策委员会功能;三是培养下一代的财商。家族信托是对冲家业风险的最优工具,包括子女保障信托、企业风险隔离信托、家族成员保障信托、隔代传承信托、保险金信托以及家族慈善信托等多种模式;家族办公室是对冲家业风险的最优组织,家族企业主可考虑建立内置、外置型家族办公室;职业经理人是对冲家业风险的可行选择,应优化“保证金账户”机制。

五矿信托高度重视发展家族信托,于2018年组建家族办公室,专业开展家族信托业务,并决定自2019年起,逐年推出《家族财富管理行业研究报告》,持续发布行业前沿观点。2018年,五矿信托汇聚来自银行、投行、法律、税务、资产管理等多个专业领域的专家顾问,以回归“受人之托、忠人之事”的本源业务为根本,为高净值、超高净值客户提供财富管理、家族传承、家族投行、家族慈善、家族艺术、家族康养及法律和税务筹划等全方位的综合金融服务。家族信托服务可以成为保护民营企业家财产安全的重要手段,可以成为信托公司回归本源的重要路径,可以成为锤炼信托公司受托能力的重要方法,其未来发展任重道远。

▎三、发行情况

(一)发行规模

本周共有38家信托公司发行了208款集合信托产品,发行数量环比增加19款,增幅为10.05%。208款发行的产品中,有179款产品公布了募集规模,平均计划募集规模为2.09亿元,与上周相比环比增加0.29亿元,增幅为15.89%。本周发行的信托产品总计划募集规模为373.40亿元,环比增加90.27亿元,增幅为31.88%。

本周募集规模最大的产品是光大信托发行的“信诺3号集合资金信托计划(第四期)”,这是一款房地产类产品,募集规模为17.46亿元。

(二)发行期限及收益率

从期限上看,208款新发行的产品中,有202款公布了期限,平均期限为20.50个月,环比增加0.67个月,增幅为3.38%。

从数量上看,期限为24个月和12个月的产品数量是最多的。

与上周发行的产品对比,24个月的产品数量略有增加,收益率略有上升;12个月的产品发行数量略有增加,收益率略有上升。

图表1:本周新发行信托产品期限及收益率分布

资料来源:普益标准

(三)资金投资领域

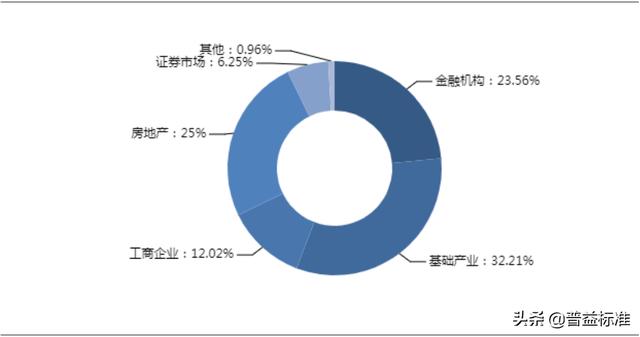

从资金运用领域来看,房地产领域产品发行了52款,工商企业领域产品发行了25款,基础产业领域产品发行了67款,金融机构领域产品发行了49款,其他领域产品发行了2款,证券市场领域产品发行了13款。

与上周的发行市场比,投入到房地产市场中的产品数量减少2只,投入到工商企业市场中的产品数量增加9只,投入到基础产业市场中的产品数量增加3只,投入到金融机构市场中的产品增加7只,投向其他领域的产品数量减少5只,投入到证券市场中的产品数量增加7只。

图表2:本周新发行信托产品资金投向分布

资料来源:普益标准

(四)资金运用方式

从资金运用方式上看,贷款运用类产品发行了77款,股权投资类产品发行了5款,权益运用类产品发行了101款,证券投资类产品发行了13款,组合运用类产品发行了5款,债权投资类产品发行了7款,其他类产品没有发行。

本周新发行的产品在资金运用方式上,依旧以贷款类和权益投资类为主,贷款类产品数量减少1只,股权投资类产品数量减少2只,权益投资类产品数量增加19只,证券投资类产品数量增加7只,组合投资类产品数量减少3只,债权投资类产品数量增加2只,其他投资类产品数量减少3只。

图表3:本周新发行信托产品资金运用方式分布

资料来源:普益标准

(五)机构情况

本周共有38家公司发行了208款信托产品,其中中航信托的发行量最大,为31只。

图表4:本周信托机构新发行产品数量

资料来源:普益标准

▎四、成立情况

(一)成立规模

本周共有33家信托公司成立了205款集合信托产品。205款新成立产品中,有120款公布了成立规模,平均成立规模为0.95亿元,环比减少0.18亿元,降幅为16.11%。本周成立的信托产品总成立规模为113.75亿元(不包含未公布成立规模的产品),环比减少23.41亿元,降幅为17.07%。

本周成立规模最大的是中粮信托成立的“平安益享1号债权收益权投资及回购集合资金信托(第2期)”,成立规模为10.00亿元,这是一款金融机构类产品。

(二)成立期限与收益率

本周共有167款新成立产品公布了期限,平均期限为20.61个月,环比增加4.22个月,增幅为25.75%。

收益率上,共有133款新成立产品公布了预期收益率,平均预期收益率为7.57%,环比上升0.02个百分点,增幅为0.21%。

(三)资金投资领域

从资金运用领域来看,房地产领域产品成立了40款,工商企业领域产品成立了17款,基础产业领域产品成立了37款,金融领域产品成立了61款,其他领域产品成立了22款,证券市场领域成立了28款。

图表5:本周新成立信托产品资金运用领域分布

资料来源:普益标准

(四)资金运用方式

从资金运用方式来看,贷款类运用类产品成立了70款,股权投资运用类产品成立了4款,其他运用类产品成立了8款,权益投资运用类产品成立了89款,组合运用类产品成立了5款,证券投资运用类产品成立了28款,债权投资运用类产品成立了1款。

图表6:本周新成立信托产品资金运用方式分布

资料来源:普益标准

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com