余额宝七日年化9.37十万收益多少(7日年化收益跌破3)

规模近1.5万亿的天弘余额宝近日7日年化收益率跌破3%刷屏,为2016年12月中旬来的首次!这只全球最大货币基金过去600多天收益率一直在3%以上.

从全部货币基金来看,最新的平均7日年化收益率为2.88%,也是本月跌破的3%,此前3%的以上的平均7日年化收益率维持了600多天。

值得注意的是,2016年12月底货币基金总规模为4.3万亿,而2018年7月底的规模已经达到了8.6万亿,这600多天3%以上“较高收益”事情,规模激增4万多亿,特别是在7月收益率下行时,规模还激增了近万亿。

多位业内人士告诉基金君,受下半年货币政策适度偏松影响,货币基金配置的资产收益率在近期开始下降,而机构资金的涌入、货基持有资产久期的缩短都导致收益率下行,但未来继续下行空间并不大,不排除在中秋、国庆节等节假日或流动性阶段性紧张节点,货基收益率仍有脉冲式上涨动力。

基金业协会数据显示,7月底货币基金规模8.64万亿占公募基金总规模62.48%,这一占比也创下历史新高,货币基金已连续4个月占比超过60%。

全市场货基平均

7日年化收益率跌破3%

从现在余额宝对接的11只货币基金收益率来看,目前这些基金平均7日年化收益率为2.9%,同样跌破3%关口,11只基金种已经有7只跌破3%,中欧滚钱宝A、国泰利是宝、景顺长城景益货币A、华安日日鑫A等4只货基7日年化收益率暂居3%以上。

余额宝对接的11只货币基金收益率(数据来源:wind)

值得注意的是,截至9月18日收盘,今年中报中披露有5.6亿持有人的天弘余额宝7日年化收益率同样跌破3%,报收2.98%。这也是继2016年12月25日,天弘余额宝7日年化收益率攀升到3%,时隔一年半再次回到3%以下。

而从全市场货基7日年化收益率来看,整体也在3%以下。目前货币型基金平均7日年化收益率为2.88%,其中货基A类平均7日年化收益率为2.85%;货基B类平均7日年化收益率为2.91%。

为什么会下跌这么快?

为何在上半年收益率还算平稳的货币基金,在8、9月份以来收益率曲线掉头直下,后市会如何演变呢?基金君采访了业内几位资深的固定收益类投资总监和基金经理,他们分析货基赚钱效应下降主要有以下几个原因:

1、货币政策适度宽松

货币基金收益率的变化与货币政策有密切关联,货币供给增加可以导致货币市场相关的资产价格下行,持有这类资产的货币基金收益率自然也会下降。

北京一家大型公募固收投资总监表示,从今年7月初央行通过定向降准释放大约7000亿元流动性以后,下半年央行的公开市场操作增多,并通过政策手段缓解银行资本金约束和促进信贷支持实体经济,向市场释放流动性的增多,相应的短端利率也会下降。

北京一家中型公募基金经理也认为,目前货币政策适当宽松,市场利率相对较松,且市场利率阶段性低于央行政策利率,而在美元加息和我国经济稳增长的压力下,预计货币政策整体上仍处于适度偏松的状态,这意味着货币供给增加了,而市场需求并没有明显增加,市场短端的利率也会随之下行。

2、货基配置的资产收益率下降

货币基金主要投资于短期货币工具,比如国债、央行票据、商业票据、银行定期存单、政府短期债券、企业债券(信用等级较高)、同业存款等短期有价证券。

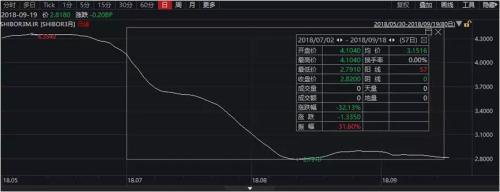

从市场短端利率走势看,进入下半年以来,各个期限的Shibor多数呈现下跌趋势。

截至9月18日,一周Shibor下半年以来下跌9.5个BP,跌至2.68%,下半年跌幅已经达到6.18%;2周Shibor更是从3.78%降至2.71%,跌幅高达28.9%;1个月、3个月、6个月、9个月及1年期限的Shibor走势下半年均呈现快速下行态势。而从反映机构中长期流动性预期的3个月Shibor来看,也在今年8月初跌破3%的整数关口。

北京上述大型公募固收投资总监说,上半年无风险利率还是相对比较高的,尤其是短端利率较高,这会导致这类资产遭遇不少套利资金的涌入,货币基金规模也随之快速增长,不少资金也涌向短债市场,但目前从货币政策和市场情况看,并不支持这种这么高的短期利率,这对资产定价也会产生不利影响,从7月份以来短端利率显著下行和调整后,货基收益率也下来了,这其实是回归常态化,对市场而言是好事。

北京一家中型公募副总经理也表示,在今年7月短端利率开始大跌时,货基的券种实际上是浮盈的,在收益兑现后货基收益率短期脉冲式上涨,但因为后来短端利率一直在3%以下,这对新建仓的货基来说,只能去配置低利率的短债,短端利率下跌的效应也传导到货币基金,拖累货币基金整体收益率和表现。

3、机构资金涌入

事实上,除了上述原因外,机构资金的涌入也会导致货币基金收益率不断下降。

据上述北京中型公募副总经理透露,目前货币基金机构客户占比越来越高,虽然不少货基采取了暂停大额申购的方式,但机构资金配置货基的需求仍然是被抑制的,这导致头部货基规模越来越大,而尾部的小公司货基也不会接受大资金进来,避免被摊薄基金收益,牺牲基金的业绩。

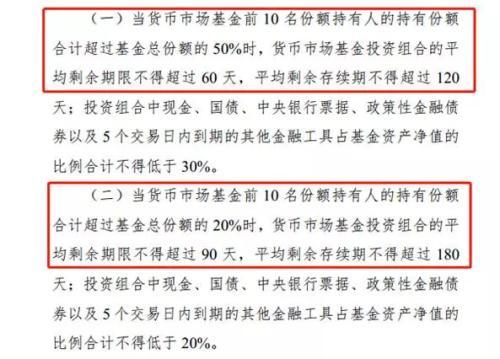

按照流动性新规要求,持仓货基的前十大持有人超过总份额的20%,投资组合的平均剩余期限不得超过90天;而前十大持有人超过总份额的50%,投资组合的平均剩余期限不得超过60天,而且对基金组合中的现金、国债等高流动性资产比例也有特定要求。

上述北京中型公募副总经理说,“这类要求是为了防范流动性风险,但久期的缩短、高流动性资产增多也会降低货基收益率。因此,机构资金的增多,整体上会导致货基在投资组合上,通过缩短久期、增加高流动性资产符合流动性新规要求,这也是导致货基收益率不断下行的重要原因。”

近半年货基持有各期限资产占基金资产净值比例变化(数据来源:wind)

从今年中报数据来看,虽然货基持有的30天以内的资产占比环比去年底下滑,但30-60天、60-90天的期限的资产明显增多,而120天以上的中长期限资产占比则相对萎缩。

继续下行空间不大或现脉冲式上涨

而针对未来货基收益率的走势,北京上述大型公募固收投资总监表示,从货币政策来看,货币政策继续宽松的可能性不大了,而且短端利率对宽松的边际效应也在缩小,因此,货基收益率未来可能会继续震荡下行,但下行的空间可能不会太大。

北京上述中型公募基金经理也说,“货币基金在当前市场还是有它的现金管理和避险功能,是今年投资者规避权益市场调整风险的重要投资品种,随着货币政策宽松边际效应的减弱、短端利率的逐步企稳,未来货基收益率下跌空间并不大,而下半年中秋、国庆节等节假日增多,加上银行季末、年末考核也可能会阶段性造成流动性的结构性紧张,进而导致在某些时段,货基收益率可能会脉冲式上涨一段时间。”

本文源自中国基金报

更多精彩资讯,请来金融界网站(www.jrj.com.cn)

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com