什么是市盈率简单易懂(大部分的投资者根本)

我们都知道,在股市里估值决定价值,价值决定股价!

价值越高的股票往往估值越低,机会越大;

价值越低的鬼獒往往估值非常高,风险非常大;

所以,光看股价是没有用的,因为股价的高低不能够反应出估值的高低,也就无法体现出价值的高低,自然也没有任何的说服力。

真正要懂的一定是如何分辨估值,因为它决定了价值。

对于估值来说,最简单、最直接、也是最有效的分析方法就是通过市盈率进行判断。

今天,我们就着重说一下介绍下市盈率!

市盈率是一个总称,英文缩写为Price Earnings Ratio,简称P/E或PER,而它又被区分为三大种类:

1、市盈率(动),动态市盈率=现价/全年“预估”每股收益。

2、市盈率(静),静态市盈率=现价/前一年的每股收益率。

3、市盈率(TTM),也叫滚动市盈率,滚动市盈率=现价/前12个月的收益总和。

那么,如何来解释这三种市盈率呢?我们用三个举例来说明:

①市盈率(动)的例子:

假设某上市公司的2019年第一季度的利润为5个亿,而后面2019年的Q2~Q4利润并没有落实,这个时候,动态市盈率就会以一个预估的方式推算出2019年全年的利润为2019年一季度净利润*4,从而通过公式动态市盈率=现价/全年“预估”每股收益来计算出一个结果。

②市盈率(静)的例子:

假设2019年才刚刚开始,那么计算一家公司市盈率(静)的时候就会以前面2018年的利润作为计算方式,既现价/(2018年一季度每股收益*4)

③市盈率(TTM)的例子:

假设2019年过去了4个月,那么计算该公司市盈率(TTM)的方法就是通过用过去4个季度数据计算当前估值,也就是2018年的Q2~Q4利润 2019年Q1利润计算出当前上市公司的市盈率TTM数值;

结论:综合三种市盈率的利弊来看,滚动市盈率TTM采取的是过去4个季度的财务数据,能够更充分、直接地表现出当前一个大周期里的情况,不但弥补了季节性产生的客观差异,还可以避免预测性市盈率的不确定性。

所以,市盈率(TTM)其实更受到广大投资者的追捧和信赖,运用得也更多,更广泛!

其实通过市盈率来判断高估、低估的方法很简单,但又不那么“简单”!

简单的是,一些随手可以查到的数据就可以体现出一只个股或者指数的估值!

但不简单的是,不同的数据在不同的情况,不同的板块,不同的个股上,有着完全天差地别的差异。

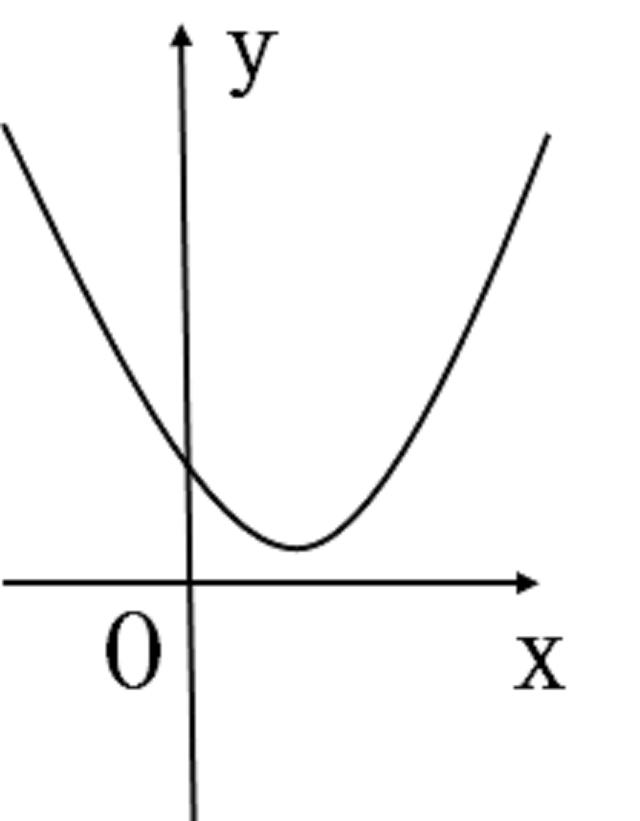

就好比,普通的市盈率判断数据是这样的:

就拿A股的上证综指来说,即使如此。从1991年A股成立以来,我们经历了许多次的大级别熊市,而每一次,只要上证综指的市盈率(TTM)低于20倍就是处于一个合理正常的水平,低于13倍就是超跌,严重低估水平,这对于普通的判断来看,完全没有毛病!

这就是我所谓的“简单”,一个数据就可以说明问题,不需要你动脑子,只需要你做一个参考。

可是,如果我们换一个市场,拿美国的标普500指数来进行参考,得出的答案就完全不同了。

我们可以看到,美国股市从1900年~2009年的历史里,同样出现了许多次的牛市和熊市周期,并且出现了所谓的高估、风险、合理、以及低估周期。

但是对照着PE在14-20左右即表示处于正常水平,以及PE在21-28左右即表示价值被高估的判断准则,就显得不那么恰当。

例如,A股在1996年516点阶段性大底的时候只有19倍的市盈率,而在美国19倍的市盈率可能已经达到了高风险的区域,这就是完全不同的结果。

所以,同样的数据在不同的国家,不同的金融市场,得出的结果是完全不同的。这就是我所谓的“不简单”!

这个“不简单”不仅仅体现在不同的金融市场上,而且在同一个金融市场里的不同板块、不同行业同样也是如此!

对于像银行、地产、以及建筑等产业来说,它们的未来利润和空间是看得见的,也是非常稳定的,所以我们可以发现,这个时候他们的行业平均市盈率就非常低,大量处于10倍左右,甚至以下。

这个时候利用PE在14-20左右即表示处于正常水平的标准去评判显然不对。

同样的,对于那些互联网、新能源、以及人工智能这类的有无限可能和发展空间的行业来说,它们的利润增幅以及受关注程度,甚至对于未来发展的贡献是相对较高的,所以行业的平均市盈率也会有所提高。

这个时候利用PE在21-28左右即表示价值被高估的标准去判断可能又是错误的。

这就是“不简单”的又一个原因!

个股也是如此!

说到这里,大家就一定会问,如何才能够真正通过市盈率(TTM)来判断估值呢?其实,方法是有的,那就是“重个股”,“重周期”!

“重个股”,既然我们知道了不同的市场,不同的行业,甚至不同的个股,参考的标准是不同的,那么我们就直接了当从个股出发,这就直接免去了一些不必要的麻烦。

“重周期”,既然我们知道短期的一些数据无法保证一个可靠性,那么我们就可以通过一个较长周期里的数据来分析,得出一个估值的正确、有效性。

举两个例子来说明!

案例一,银行股:

我们都知道银行股市盈率普遍非常低,所以用传统的数据无法判断出它是否真的高估,还是低估。这个时候,就可以通过“重个股”和“重周期”的策略来应对。

就好比在2009到2019年的十年里,银行股的10年平均市盈率(TTM)为7.59倍左右,历史最低市盈率(TTM)为4.37倍。

那么超过10年平均市盈率(TTM)7.59倍越多,其实就意味着风险越大;

而越接近历史最低市盈率(TTM)为4.37倍,其实代表的就是估值越低,机会越多;

这个时候,10年的一个大周期指标,具体到了银行板块的个股上,就会比那些单一的、官方的市盈率判断价值数据更可靠,也更贴合!

案例二,新能源个股:

同样的,我们找了一只新能源板块里的一只个股作为举例!

1、找到一个大周期的数据,可以是3-5年,可以是5-10年,周期越长,参考的价值越高;

2、然后找出它的大周期中位线数据,例如是10年的平均市盈率(TTM)38.21倍;

3、找出大周期的历史最低市盈率(TTM)数据为16.69倍;

最后通过同样的方式进行分析和判断,跌破大周期中位平均值,即为正常,越接近历史最低数据越表示低估、低估高价值。

反之,离开中位平均市盈率(TTM)上方越多,表示估值越高、风险越大、机会越小;

这就不需要再次引用“PE在21-28左右即表示价值被高估”,以及“PE在28以上即反映股市出现投机性的泡沫”的指标来进行判断了。

结果更有说服力,也更能符合各个领域和行业的特性!

市盈率真的是一个好指标,看似简单,但却非常“不简单”!

大部分的投资者根本“看不懂”市盈率,是因为根本没有用心去看,去学习,去思考,总是停留在一个表面上,这是不行的。

越是简单的,往往越是有效,你只有把简单的东西吃透了,对你的投资水平和认知才会有很好的提升!

PS:不过重点要记住,一切的参考都是以业绩能够保持稳定盈利为基础的,否则数据将不具备参考价值!

就好比下方图中的某只个股的市盈率(TTM),一会突破了万点估值,一会变为了负值,这样的数据就是不具备参考价值的,也没有研究的必要性。

免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com