目前可转债有涨跌幅限制吗(爆炒时代将结束)

可转债新规将结束“妖债”暴涨暴跌的历史,但涨幅限制仍比较宽松。

作者 | 赵普

来源 | 债市观察

自从2020年开始疯狂炒作后,可转债凭借一己之力,在债券市场上创造出一个新词:“妖债”。短线小盘、“无限涨幅”、日内可反复交易等特点,让可转债一度成为资本投机的最佳炒作标的。

短短两年中,可转债出现多只被爆炒的“妖债”,单日涨幅超30%的不胜枚举,最疯狂的时候一天中便可暴涨2到3倍。

暴涨的基础逻辑在于,上市公司发行的可转债可以依据约定条件转换成本公司股票,债转股的过程中,就出现了价差利润。同时,可转债由于不受国内股市10%涨跌停限制,因此与股票投资者相比,在正股涨停的时候,可转债的“妖债”投机者往往可以享受3倍涨幅甚至更多的快乐。

但这份快乐恐怕要在今年8月后消失了。

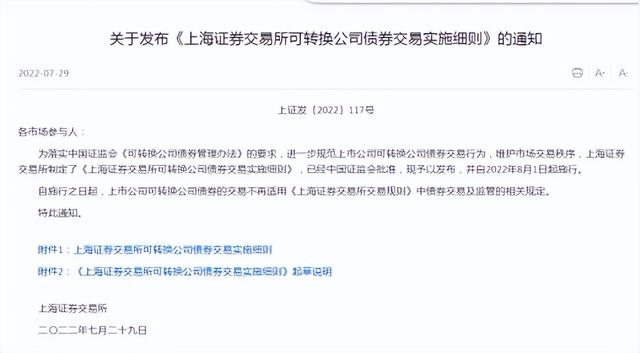

从8月1日起,沪深交易所将执行新的可转债交易实施细则和自律监管指引,其中明确规定,向不特定对象发行的可转债上市次日起,设置20%涨跌幅价格限制,并增设可转债价格异常波动和严重异常波动标准。交易所将根据异常波动程度和监管需要,要求上市公司执行停牌核查并披露核查公告、对可转债实施盘中强制停牌等措施。

最大涨跌幅标准出炉,“妖债”单日爆炒时代终结今年5月17日,永吉转债(113646.SH)上市当日即暴涨至376.16元/张,次日继续上涨至390.96元/张,短短两天涨幅逼近300%,盘中最高价甚至达到436元/张。

投资者这波点火拉升的操作被监管层严格管控,要求永吉转债停牌自查,并在停牌期间,处罚了参与抬高债券价格的个人投资者。

但类似打地鼠的管控显然无法全面规范可转债的爆炒投机行为,过去两年,虽然交易所增加了20%和30%两档盘中临停机制,但依然无法清除过度炒作行为。

除了永吉转债,历史上还有聚合转债(111003.SH)、宝莱转债(123065.SZ)、银河转债(123042.SZ)、智能转债(128070.SZ)等单日盘中涨幅达100%~300%的债券。

有爆涨就有暴跌。曾暴涨至420元/张的妖债“泰晶转债”(113503.SH),就出现过单日暴跌超48%的惨案,其余单日跌幅超20%、超30%的案例更多。

为防范这些暴涨暴跌情况,这次交易所颁布的可转债交易实施细则中就对单日涨跌幅进行了更为严格的限制,规定可转债上市首日实行上涨57.3%和下跌43.3%的限制,上市次日起,设置20%涨跌幅价格限制。

此前,交易所虽然执行20%、30%两档盘中临停机制,但并未设定最高涨幅比例,因此依然有可转债出现当天大幅上涨的情况。

此外,交易实施细则中还增加了异常波动和严重异常波动标准,其中,“连续3个交易日内日收盘价格涨跌幅偏离值累计达到±30%”属于异常波动;若连续10个交易日内3次出现符合上述规定的同向异常波动则将被认为是严重异常波动。

此外,严重异常波动标准还包括,“连续10个交易日内日收盘价格涨跌幅偏离值累计达到 100%(-50%)”; 或“连续30个交易日内日收盘价格涨跌幅偏离值累计达到 200%(-70%)”。

这也意味监管层将可转债涨跌幅限制从单日扩展到连续30个交易日内,收益空间进一步受到限制。

此前,曾有多只可转债价格在短期内出现3倍~5倍的增长,比如2020年的横河转债(123013.SZ),最高曾涨到603元/张,较发行时涨幅高达503%。

上交所在起草思路中表示,可转债结构复杂、市场波动大,需要在防止过度炒作同时,维护正常交易秩序。为此,实施细则将引入投资者适当性制度、设定相对较宽的涨跌幅限制、调整日内价格申报范围等相应机制安排。

新规劝退过度投机者,成交额震荡下行实际上,交易所自2020年出现可转债“妖债”爆炒现象时,就开始加强对可转债交易的规范,并且是渐进式的步步加强约束。

2020年5月22日,深交所颁布《关于对可转换公司债券实施盘中临时停牌有关事项的通知》,规定交易价格涨跌幅达到20%停牌30分钟,涨跌幅达到30%再停牌30分钟;2020年10月30日,又进一步完善停牌规定,要求交易价格涨跌幅达到30%的停牌至14点57分。

而上交所在《上海证券交易所交易规则(2018年修订)》中就已经执行上述交易规则了,深交所属于后来同步。

到今年6月17日,沪深交易所又宣布了新的可转债交易的规定,要求个人投资者参与可转债交易,需参与证券交易24个月以上、且证券账户及资金账户内的资产日均不低于10 万元,即满足“2年交易经验 10万元资产量”的准入要求,直接提高了个人投资可转债的门槛。

此前,由于可转债相比股票投资限制更少、投资成本更低,很多个人投资者使用几千元、几万元就可以参与投资。尤其是“T 0”的操作规则,可以实现单日内多次换手,更方便个人投资者随时退出,目前如“联诚转债”(128120.SZ)、“通光转债”(123034.SZ)、“中大转债”(127048.SZ)换手率都超过1000%,交易活跃度非常高。

此外,上交所还提高了可转债交易手续费,由原来的百万分之一(封顶100元)提高到十万分之四。有投资者认为,这将会导致券商提高费用,可能会影响下周一的可转债市场。

可转债市场受到的影响还有待观察,不过6月17日(周五)沪深交易所增设个人投资准入要求后,新开市的可转债成交额约为1245亿元,相比6月17日大幅减少约502亿元。进入7月后,可转债成交额震荡下行,一度下降至不足千亿元。7月29日,交易所公布上述交易实施细则当天,可转债成交额约1176亿元。

随着上述新规的实施,可转债被投机资本过度炒作、谋取暴利的空间正在一步步收窄。

海银控股分析认为,“随着国家对资本市场监管的日益完善和投资者素质的提高,可转债等金融品种的作用将得到更充分的发挥”。

据Wind数据统计,今年以来共有75家上市公司累计发行可转债1327.53亿元,重庆银行和致力光伏新能源主业的通威股份(600438.SH)分别发行130亿元和120亿的可转债,另一家光伏行业龙头企业晶科控股(688223.SH)近日也公布了拟发行100亿元可转债融资的计划。

另据《证券日报》近日报道,今年上市公司累计发行可转债融资规模已占A股再融资总规模的29%。

可转债从崛起到疯狂可转债市场的迅速发展起始于2017年,当年2月证监会发布再融资新规,增加对定增发行的股本限制和设定再融资间隔期,上市公司定增受到一定程度限制,可转债融资以“债转股”的特性受到企业和投资者青睐,成为上市公司再融资的重要工具。2017年3月,光大转债发行,被业内认为是可转债市场规模开始扩大的标志事件。

而可转债被投机资本爆炒则是在2020年,当年新《证券法》及《创业板上市公司证券发行管理暂行办法》等新规进一步放宽了可转债的发行条件,加上受新冠疫情影响,2020年初疫情概念股大涨,很多没有及时跟进的股民开始转投可转债,融资端和投资端在这个巧合的时点相遇了。

用业内的说法是,可转债“进可攻、退可守”,于是从2020年开始进入了“妖债”疯狂炒作的时期。

投机资本尤其喜欢炒作发行规模小的可转债,这样只需极低的成本就可以点火拉升或下压可转债价格,从而制造利差空间。例如规模仅有1.72亿元的天地转债(123140.SZ),上市一个半月,投资者便获得2.84倍的收益。

有投资人清楚的记得,2020年1月22日,Wind数据上可转债成交额突破百亿元,3月10日直接从前一日的191亿元跳涨至303亿元。到了同年10月22日,可转债日成交额突破1000亿元。不到10个月,可转债成交额就完成了从百亿到千亿的跨越,可见当时可转债炒作的疯狂程度。

可转债市场的剧烈波动也引发了交易所的重视,这才引出了深交所在2020年10月30日,进一步加强可转债盘中停牌规定,要求交易价格涨跌幅达到30%的由此前停牌30分钟变更为停牌至14点57分。

据Wind数据统计,截至今年7月底,沪深两市可转债总存量余额从2019年底的3779.14亿元增加到7757.57亿元,增加了约4000亿元,存续债券从231只增加到452只,增加了221只,几乎翻倍。未来的可转债市场,可以进入平稳期了吗?

你觉得可转债未来发展如何?欢迎评论区留言讨论。

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com